Hướng dẫn lập tờ khai thuế GTGT mẫu số 01/gtgt mới nhất? Phương pháp khấu trừ thuế GTGT hiện nay được quy định như thế nào?

Hướng dẫn lập tờ khai thuế giá trị gia tăng mẫu số 01/gtgt mới nhất?

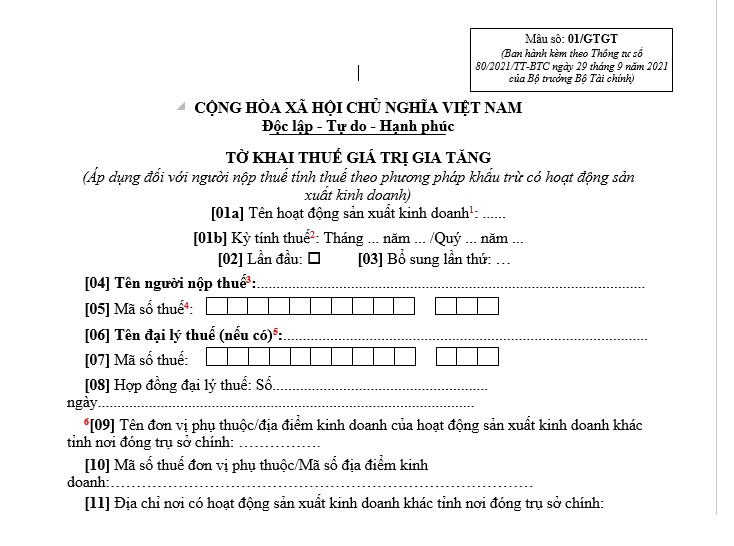

Mẫu tờ khai thuế giá trị gia tăng được áp dụng đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh là mẫu số 01/gtgt được quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC

Mẫu tờ khai thuế giá trị gia tăng mẫu số 01/gtgt mới nhất... Tải về

Dưới đây là hướng dẫn lập tờ khai thuế giá trị gia tăng mẫu 01/gtgt mới nhất:

[01a]: Người nộp thuế lựa chọn một trong các lĩnh vực tùy thuộc vào hoạt động sản xuất, kinh doanh của doanh nghiệp gồm:

+ Hoạt động sản xuất kinh doanh thông thường.

+ Hoạt động xổ số kiến thiết, xổ số điện toán.

+ Hoạt động thăm dò và khai thác dầu khí.

+ Nhà máy sản xuất điện khác địa bàn tỉnh nơi đóng trụ sở chính.

+ Dự án được đầu tư cơ sở hạ tầng, nhà để chuyển nhượng khác địa bàn tỉnh nơi đóng trụ sở chính

[09], [10], [11]: Khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh đóng tại địa phương khác tỉnh nơi đóng trụ sở chính đối với các trường hợp quy định tại điểm b, c khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP.

Lưu ý: Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này.

Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.

[21]: Tích vào đây nếu trong kỳ khai thuế không phát sinh hóa đơn đầu ra, hóa đơn đầu vào;

[22]: Kế toán lấy số GTGT còn được khấu trừ của kỳ trước chuyển sang, cần tương ứng với số thuế ghi trên tờ khai thuế GTGT của kỳ trước (tại chỉ tiêu [43]);

[23]: Là tổng giá trị hàng hóa, dịch vụ đã mua vào trong kỳ kê khai nhưng chưa có thuế GTGT;

[24]: Tổng tiền thuế GTGT của hàng hóa, dịch vụ mua vào;

[25]: Tổng tiền thuế GTGT của hàng hóa, dịch vụ đã mua vào khấu trừ;

[26]: Tổng doanh thu của việc bán hàng hóa, dịch vụ không chịu thuế GTGT;

[27], [28], [34], [35], [36], [40], [41], [42], [43]: Phần mềm HTKK tự động cập nhật;

[29]: Tổng doanh thu bán hàng hóa, dịch vụ với mức thuế suất 0%;

[30], [31]: Tổng doanh thu từ hàng hóa, dịch vụ với thuế suất 5% và tiền thuế GTGT;

[32], [33]: Tổng doanh thu từ hàng hóa, dịch vụ với mức thuế suất 10% và tiền thuế GTGT

[32a]: Khai giá trị hàng hóa, dịch vụ thuộc trường hợp không phải kê khai, tính nộp thuế giá trị gia tăng theo quy định của pháp luật thuế giá trị gia tăng.

[37] và [38]: Khai theo số thuế được khấu trừ điều chỉnh tăng/giảm tại chỉ tiêu II trên Tờ khai bổ sung. Riêng trường hợp cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế có điều chỉnh tương ứng các kỳ tính thuế trước thì khai vào hồ sơ khai thuế của kỳ tính thuế nhận được kết luận, quyết định xử lý về thuế (không phải khai bổ sung hồ sơ khai thuế).

[39a]: Khai số thuế GTGT còn được khấu trừ chưa đề nghị hoàn của dự án đầu tư chuyển cho người nộp thuế tiếp tục khấu trừ (là số thuế GTGT còn được khấu trừ, không đủ điều kiện hoàn, không hoàn mà người nộp thuế đã kê khai riêng tờ khai thuế dự án đầu tư) khi dự án đầu tư đi vào hoạt động hoặc số thuế GTGT còn được khấu trừ chưa đề nghị hoàn của hoạt động sản xuất kinh doanh của đơn vị phụ thuộc khi chấm dứt hoạt động,…

[40b]: Khai tổng số thuế đã khai tại chỉ tiêu [28a] và [28b] của các Tờ khai mẫu số 02/GTGT.

Lưu ý: Thông tin chỉ mang tính chất tham khảo!

Hướng dẫn lập tờ khai thuế GTGT mẫu số 01/gtgt mới nhất? (Hình ảnh từ Internet)

Phương pháp khấu trừ thuế GTGT hiện nay được quy định như thế nào?

Căn cứ vào Điều 10 Luật Thuế giá trị gia tăng 2008 (được sửa đổi, bổ sung bởi khoản 4 Điều 1 Luật Thuế giá trị gia tăng sửa đổi 2013) có quy định về các phương pháp khấu trừ thuế GTGT, cụ thể:

- Phương pháp khấu trừ thuế giá trị gia tăng được quy định như sau:

+ Số thuế giá trị gia tăng phải nộp theo phương pháp khấu trừ thuế bằng số thuế giá trị gia tăng đầu ra trừ số thuế giá trị gia tăng đầu vào được khấu trừ;

+ Số thuế giá trị gia tăng đầu ra bằng tổng số thuế giá trị gia tăng của hàng hoá, dịch vụ bán ra ghi trên hoá đơn giá trị gia tăng.

Thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra ghi trên hoá đơn giá trị gia tăng bằng giá tính thuế của hàng hoá, dịch vụ chịu thuế bán ra nhân với thuế suất thuế giá trị gia tăng của hàng hoá, dịch vụ đó.

Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế giá trị gia tăng thì thuế giá trị gia tăng đầu ra được xác định bằng giá thanh toán trừ giá tính thuế giá trị gia tăng xác định theo quy định tại điểm k khoản 1 Điều 7 Luật Thuế giá trị gia tăng 2008.

+ Số thuế giá trị gia tăng đầu vào được khấu trừ bằng tổng số thuế giá trị gia tăng ghi trên hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ, chứng từ nộp thuế giá trị gia tăng của hàng hóa nhập khẩu và đáp ứng điều kiện quy định tại Điều 12 Luật Thuế giá trị gia tăng 2008.

- Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ bao gồm:

+ Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ một tỷ đồng trở lên, trừ hộ, cá nhân kinh doanh;

+ Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh.

Khấu trừ thuế GTGT đầu vào như thế nào?

Căn cứ vào Điều 12 Luật Thuế giá trị gia tăng 2008 (được sửa đổi, bổ sung bởi khoản 6 Điều 1 Luật Thuế giá trị gia tăng sửa đổi 2013) có quy định về khấu trừ thuế GTGT đầu vào như sau:

- Cơ sở kinh doanh nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế được khấu trừ thuế giá trị gia tăng đầu vào như sau:

+ Thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng được khấu trừ toàn bộ, kể cả thuế giá trị gia tăng đầu vào không được bồi thường của hàng hoá, dịch vụ chịu thuế giá trị gia tăng bị tổn thất;

+ Thuế giá trị gia tăng đầu vào của hàng hoá, dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế thì chỉ được khấu trừ số thuế giá trị gia tăng đầu vào của hàng hoá, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng. Cơ sở kinh doanh phải hạch toán riêng thuế giá trị gia tăng đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ % giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu hàng hoá, dịch vụ bán ra;

+ Thuế giá trị gia tăng đầu vào của hàng hoá, dịch vụ bán cho tổ chức, cá nhân sử dụng nguồn vốn viện trợ nhân đạo, viện trợ không hoàn lại được khấu trừ toàn bộ;

+ Thuế giá trị gia tăng đầu vào của hàng hoá, dịch vụ sử dụng cho hoạt động tìm kiếm, thăm dò, phát triển mỏ dầu, khí được khấu trừ toàn bộ;

+ Thuế giá trị gia tăng đầu vào phát sinh trong tháng nào được kê khai, khấu trừ khi xác định số thuế phải nộp của tháng đó. Trường hợp cơ sở kinh doanh phát hiện số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ bị sai sót thì được kê khai, khấu trừ bổ sung trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

- Trung tâm tin học có chịu thuế GTGT không?

- Thuế GTGT đối với dịch vụ điều trị nội nha là bao nhiêu?

- Máy thu hoạch lúa ngô có phải chịu thuế GTGT không?

- Máy kéo nông nghiệp có thuộc đối tượng không chịu thuế GTGT?

- Cung cấp dịch vụ chăm sóc sức khỏe người già có chịu thuế giá trị gia tăng không?

- Kinh doanh dịch vụ trị liệu cho người khuyết tật có nộp thuế GTGT không?

- Biện pháp nghiệp vụ được áp dụng trong giải quyết hồ sơ hoàn thuế như thế nào?

- Có được kê khai thuế GTGT theo phương pháp trực tiếp khi công ty có doanh thu trên 1 tỷ đồng trong năm không?

- Gia hạn nộp thuế GTGT tháng 10/2024: Các doanh nghiệp có thể được gia hạn theo Nghị định 64?

- Hướng dẫn tra cứu thuế đất online tại Cổng thông tin điện tử của Tổng cục Thuế mới nhất?