Doanh nghiệp nhận tiền bồi thường có phải nộp thuế GTGT không?

Doanh nghiệp nhận tiền bồi thường có phải nộp thuế GTGT không?

Căn cứ tại khoản 1 Điều 5 Thông tư 219/2013/TT-BTC có quy định về các trường hợp không phải kê khai, tính nộp thuế GTGT như sau:

Các trường hợp không phải kê khai, tính nộp thuế GTGT

1. Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.

Cơ sở kinh doanh khi nhận khoản tiền thu về bồi thường, tiền thưởng, tiền hỗ trợ nhận được, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác thì lập chứng từ thu theo quy định. Đối với cơ sở kinh doanh chi tiền, căn cứ mục đích chi để lập chứng từ chi tiền.

Trường hợp bồi thường bằng hàng hóa, dịch vụ, cơ sở bồi thường phải lập hóa đơn và kê khai, tính, nộp thuế GTGT như đối với bán hàng hóa, dịch vụ; cơ sở nhận bồi thường kê khai, khấu trừ theo quy định.

Trường hợp cơ sở kinh doanh nhận tiền của tổ chức, cá nhân để thực hiện dịch vụ cho tổ chức, cá nhân như sửa chữa, bảo hành, khuyến mại, quảng cáo thì phải kê khai, nộp thuế theo quy định.

Ví dụ 10: Công ty TNHH P&C nhận được khoản tiền lãi từ việc mua trái phiếu và tiền cổ tức từ việc mua cổ phiếu của các doanh nghiệp khác. Công ty TNHH P&C không phải kê khai, nộp thuế GTGT đối với khoản tiền lãi từ việc mua trái phiếu và tiền cổ tức nhận được.

Ví dụ 11: Doanh nghiệp A nhận được khoản bồi thường thiệt hại do bị hủy hợp đồng từ doanh nghiệp B là 50 triệu đồng thì doanh nghiệp A lập chứng từ thu và không phải kê khai, nộp thuế GTGT đối với khoản tiền trên.

Ví dụ 12: Doanh nghiệp X mua hàng của doanh nghiệp Y, doanh nghiệp X có ứng trước cho doanh nghiệp Y một khoản tiền và được doanh nghiệp Y trả lãi cho khoản tiền ứng trước đó thì doanh nghiệp X không phải kê khai, nộp thuế GTGT đối với khoản lãi nhận được.

Ví dụ 13: Doanh nghiệp X bán hàng cho doanh nghiệp Z, tổng giá thanh toán là 440 triệu đồng. Theo hợp đồng, doanh nghiệp Z thanh toán trả chậm trong vòng 3 tháng, lãi suất trả chậm là 1%/tháng/tổng giá thanh toán của hợp đồng. Sau 3 tháng, doanh nghiệp X nhận được từ doanh nghiệp Z tổng giá trị thanh toán của hợp đồng là 440 triệu đồng và số tiền lãi chậm trả là 13,2 triệu đồng (440 triệu đồng x 1% x 3 tháng) thì doanh nghiệp X không phải kê khai, nộp thuế GTGT đối với khoản tiền 13,2 triệu đồng này.

Ví dụ 14: Doanh nghiệp bảo hiểm A và Công ty B ký hợp đồng bảo hiểm với hình thức bảo hiểm bằng tiền. Khi có rủi ro bảo hiểm xảy ra, doanh nghiệp bảo hiểm A bồi thường cho Công ty B bằng tiền theo quy định của pháp luật về bảo hiểm. Công ty B không phải kê khai, nộp thuế GTGT đối với số tiền bồi thường bảo hiểm nhận được.

Ví dụ 15: Công ty cổ phần Sữa ABC có chi tiền cho các nhà phân phối (là tổ chức, cá nhân kinh doanh) để thực hiện chương trình khuyến mại (theo quy định của pháp luật về hoạt động xúc tiến thương mại), tiếp thị, trưng bày sản phẩm cho Công ty (nhà phân phối nhận tiền này để thực hiện dịch vụ cho Công ty) thì khi nhận tiền, trường hợp nhà phân phối là người nộp thuế GTGT theo phương pháp khấu trừ lập hóa đơn GTGT và tính thuế GTGT theo thuế suất 10%, trường hợp nhà phân phối là người nộp thuế GTGT theo phương pháp trực tiếp thì sử dụng hóa đơn bán hàng và xác định số thuế phải nộp theo tỷ lệ (%) trên doanh thu theo quy định.

...

Theo đó, doanh nghiệp nhận tiền bồi thường thì phải lập chứng từ thu theo quy định.

Trường hợp bồi thường bằng hàng hóa, dịch vụ, cơ sở bồi thường phải lập hóa đơn và kê khai, tính, nộp thuế GTGT như đối với bán hàng hóa, dịch vụ; cơ sở nhận bồi thường kê khai, khấu trừ theo quy định.

Như vậy, doanh nghiệp nhận tiền bồi thường thì không phải nộp thuế GTGT.

Ví dụ 11: Doanh nghiệp A nhận được khoản bồi thường thiệt hại do bị hủy hợp đồng từ doanh nghiệp B là 50 triệu đồng thì doanh nghiệp A lập chứng từ thu và không phải kê khai, nộp thuế GTGT đối với khoản tiền trên.

Doanh nghiệp nhận tiền bồi thường có phải nộp thuế GTGT không? (Hình từ Internet)

Thời điểm xác định thuế GTGT đối với hàng hóa là khi nào?

Tại Điều 5 Nghị định 209/2013/NĐ-CP có quy định về thời điểm xác định thuế giá trị gia tăng như sau:

Thời điểm xác định thuế giá trị gia tăng

1. Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

2. Thời điểm xác định thuế giá trị gia tăng đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

3. Bộ Tài chính hướng dẫn cụ thể về thời điểm xác định thuế giá trị gia tăng đối với một số trường hợp đặc thù.

Như vậy, thời điểm xác định thuế GTGT đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

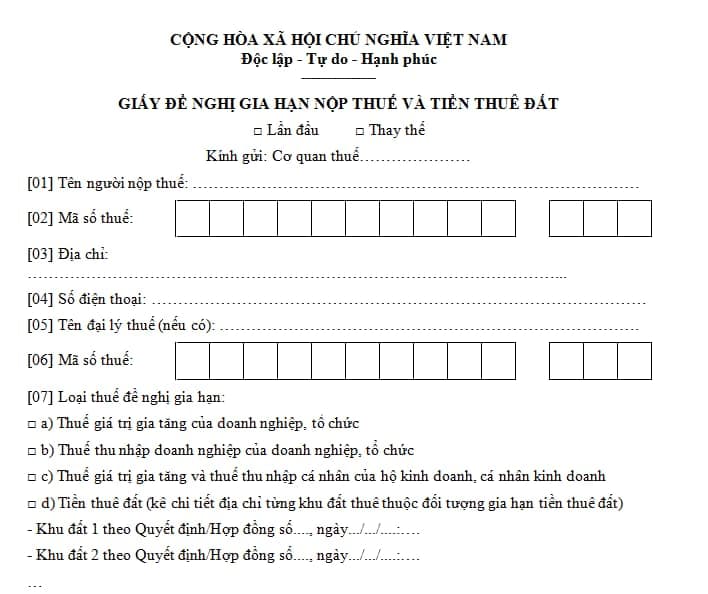

Mẫu giấy đề nghị gia hạn nộp thuế GTGT là mẫu nào?

Tại Phụ lục ban hành kèm theo Nghị định 64/2024/NĐ-CP có quy định mẫu giấy đề nghị gia hạn nộp thuế GTGT như sau:

>>> Tải về mẫu giấy đề nghị gia hạn nộp thuế GTGT 2024.

- Hướng dẫn tra cứu thuế đất online tại Cổng thông tin điện tử của Tổng cục Thuế mới nhất?

- Từ 16/12/2024, thuốc lá điện tử sẽ chịu mức thuế suất thuế nhập khẩu ưu đãi bao nhiêu?

- Điều kiện không áp dụng thuế chống bán phá giá đối với hàng hóa nhập khẩu có biên độ trên 2%?

- Người tiếp tay cho hành vi trốn thuế có bị công khai thông tin người nộp thuế không?

- Khi nào doanh nghiệp phải thực hiện phân bổ thuế thu nhập doanh nghiệp?

- Hành vi trốn thuế trong trường hợp nào thì bị phạt tiền gấp 3 lần số tiền thuế trốn?

- Có bị xử phạt khi khai bổ sung hồ sơ khai thuế trước khi kiểm tra thuế?

- Cách xác định thuế suất thực tế và lợi nhuận tính thuế bổ sung tại Việt Nam như thế nào?

- Nguyên tắc và căn cứ xác định giá tối đa dịch vụ sử dụng đường bộ như thế nào?

- Xem 02 cách điền mẫu 02B phần hạn chế, khuyết điểm và nguyên nhân trong Bản kiểm điểm đảng viên cuối năm 2024? Đảng viên trong đơn vị vũ trang đóng đảng phí bao nhiêu?