Công thức tính thuế bảo vệ môi trường ra sao?

Công thức tính thuế bảo vệ môi trường ra sao?

Trước hết căn cứ Luật Thuế bảo vệ môi trường 2010. Khái niệm thuế bảo vệ môi trường được định nghĩa tại khoản 1 Điều 2 Luật Thuế bảo vệ môi trường 2010 như sau:

Thuế bảo vệ môi trường là loại thuế gián thu, thu vào sản phẩm, hàng hóa (sau đây gọi chung là hàng hóa) khi sử dụng gây tác động xấu đến môi trường.

Theo đó, có thể hiểu thuế bảo vệ môi trường là thuế đối với người tiêu dùng thông qua việc nộp thuế của người sản xuất, kinh doanh đối với những sản phẩm, hàng hóa khi sử dụng gây tác động xấu đến môi trường.

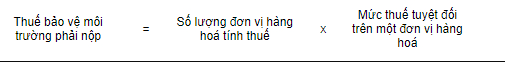

Bên cạnh đó về công thức tính thuế bảo vệ môi trường, Điều 4 Thông tư 152/2011/TT-BTC xác định như sau:

08 đối tượng nào chịu thuế môi trường?

Căn cứ quy định tại Điều 3 Luật Thuế bảo vệ môi trường 2010, 08 đối tượng chịu thuế môi trường bao gồm:

STT | Đối tượng |

1 | Xăng, dầu, mỡ nhờn, bao gồm: - Xăng, trừ etanol; - Nhiên liệu bay; - Dầu diezel; - Dầu hỏa; - Dầu mazut; - Dầu nhờn; - Mỡ nhờn. |

2 | Than đá, bao gồm: - Than nâu; - Than an-tra-xít (antraxit); - Than mỡ; - Than đá khác. |

3 | Dung dịch hydro-chloro-fluoro-carbon (HCFC). |

4 | Túi ni lông thuộc diện chịu thuế. |

5 | Thuốc diệt cỏ thuộc loại hạn chế sử dụng. |

6 | Thuốc trừ mối thuộc loại hạn chế sử dụng. |

7 | Thuốc bảo quản lâm sản thuộc loại hạn chế sử dụng. |

8 | Thuốc khử trùng kho thuộc loại hạn chế sử dụng. |

*Lưu ý: ngoài ra, theo từng thời kỳ, Ủy ban thường vụ Quốc hội xem xét bổ sung đối tượng chịu thuế bảo vệ môi trường khác khi xét thấy cần thiết.

Công thức tính thuế bảo vệ môi trường ra sao? (Hình từ Internet)

Xác định căn cứ tính thuế bảo vệ môi trường như thế nào?

Căn cứ quy định tại Điều 5 Thông tư 152/2011/TT-BTC được sửa đổi, bổ sung bởi Điều 1 Thông tư 106/2018/TT-BTC, Điều 3 Thông tư 159/2012/TT-BTC, căn cứ tính thuế bảo vệ môi trường bao gồm số lượng hàng hóa tính thuế và mức thuế tuyệt đối.

Cụ thể, việc xác định các căn cứ tính thuế được thực hiện như sau:

Căn cứ tính thuế

Căn cứ tính thuế bảo vệ môi trường là số lượng hàng hóa tính thuế và mức thuế tuyệt đối

- Số lượng hàng hóa tính thuế được quy định như sau:

+ Đối với hàng hóa sản xuất trong nước, số lượng hàng hóa tính thuế là số lượng hàng hóa sản xuất bán ra, trao đổi, tiêu dùng nội bộ, tặng cho, khuyến mại, quảng cáo.

+ Đối với hàng hóa nhập khẩu, số lượng hàng hóa tính thuế là số lượng hàng hóa nhập khẩu.

Đối với trường hợp số lượng hàng hoá chịu thuế bảo vệ môi trường xuất, bán và nhập khẩu tính bằng đơn vị đo lường khác đơn vị quy định tính thuế tại biểu mức thuế Bảo vệ môi trường do Uỷ ban thường vụ Quốc hội ban hành thì phải qui đổi ra đơn vị đo lường quy định tại biểu mức thuế Bảo vệ môi trường để tính thuế.

+ Đối với hàng hoá là nhiên liệu hỗn hợp chứa xăng, dầu, mỡ nhờn gốc hoá thạch và nhiên liệu sinh học thì số lượng hàng hoá tính thuế trong kỳ là số lượng xăng, dầu, mỡ nhờn gốc hoá thạch có trong số lượng nhiên liệu hỗn hợp nhập khẩu hoặc sản xuất bán ra, trao đổi, tặng cho, đưa vào tiêu dùng nội bộ được quy đổi ra đơn vị đo lường quy định tính thuế của hàng hoá tương ứng.

Cách xác định như sau:

Số lượng xăng, dầu, mỡ nhờn gốc hoá thạch tính thuế = Số lượng nhiên liệu hỗn hợp nhập khẩu, sản xuất bán ra, tiêu dùng, trao đổi, tặng cho x Tỷ lệ phần trăm (%) xăng, dầu, mỡ nhờn gốc hoá thạch có trong nhiên liệu hỗn hợp

Căn cứ tiêu chuẩn kỹ thuật chế biến nhiên liệu hỗn hợp được cơ quan có thẩm quyền phê duyệt (kể cả trường hợp có thay đổi tỷ lệ phần trăm (%) xăng, dầu, mỡ nhờn gốc hoá thạch có trong nhiên liệu hỗn hợp), người nộp thuế tự tính toán, kê khai, nộp thuế bảo vệ môi trường đối với số lượng xăng, dầu, mỡ nhờn gốc hoá thạch;

Đồng thời có trách nhiệm thông báo với cơ quan thuế về tỷ lệ phần trăm (%) xăng, dầu, mỡ nhờn có gốc hoá thạch chứa trong nhiên liệu hỗn hợp và nộp cùng với tờ khai thuế của tháng tiếp theo tháng bắt đầu có bán (hoặc có thay đổi tỷ lệ) nhiên liệu hỗn hợp.

+ Đối với túi ni lông đa lớp được sản xuất hoặc gia công từ màng nhựa đơn HDPE, LDPE, LLDPE và các loại màng nhựa khác (PP, PA,...) hoặc các chất khác như nhôm, giấy… thì thuế bảo vệ môi trường được xác định theo tỷ lệ % trọng lượng màng nhựa đơn HDPE, LDPE, LLDPE có trong túi ni lông đa lớp.

Căn cứ định mức lượng màng nhựa đơn HDPE, LDPE, LLDPE sử dụng sản xuất hoặc gia công túi ni lông đa lớp, người sản xuất hoặc người nhập khẩu túi ni lông đa lớp tự kê khai, tự chịu trách nhiệm về việc kê khai của mình.

Ví dụ 8: Doanh nghiệp A sản xuất hoặc nhập khẩu 100 kg túi ni lông đa lớp, trong đó trọng lượng màng nhựa đơn HDPE, LDPE, LLDPE có trong túi ni lông đa lớp là 70% và trọng lượng màng nhựa khác (PA, PP,..) là 30%.

Như vậy, số thuế bảo vệ môi trường của doanh nghiệp A phải nộp đối với 100 kg túi ni lông đa lớp là: 100 kg x 70% x 40.000 đồng/kg = 2.800.000 đồng.

- Mức thuế tuyệt đối làm căn cứ tính thuế bảo vệ môi trường đối với từng hàng hóa thuộc đối tượng chịu thuế bảo vệ môi trường là mức thuế được quy định tại Biểu mức thuế bảo vệ môi trường ban hành kèm theo Nghị quyết 579/2018/UBTVQH14 ngày 26 tháng 9 năm 2018 của Ủy ban thường vụ Quốc hội về Biểu thuế bảo vệ môi trường.

- Kiểm tra viên trung cấp thuế là ai? Thực hiện những nhiệm vụ gì?

- Kiểm tra viên chính thuế là ai?

- Trung tâm tin học có chịu thuế GTGT không?

- Thuế GTGT đối với dịch vụ điều trị nội nha là bao nhiêu?

- Máy thu hoạch lúa ngô có phải chịu thuế GTGT không?

- Máy kéo nông nghiệp có thuộc đối tượng không chịu thuế GTGT?

- Cung cấp dịch vụ chăm sóc sức khỏe người già có chịu thuế giá trị gia tăng không?

- Kinh doanh dịch vụ trị liệu cho người khuyết tật có nộp thuế GTGT không?

- Biện pháp nghiệp vụ được áp dụng trong giải quyết hồ sơ hoàn thuế như thế nào?

- Có được kê khai thuế GTGT theo phương pháp trực tiếp khi công ty có doanh thu trên 1 tỷ đồng trong năm không?