Cát dùng trong xây dựng có phải đóng thuế tài nguyên?

Cát dùng trong xây dựng có phải đóng thuế tài nguyên?

Căn cứ theo Điều 2 Thông tư 152/2015/TT-BTC quy định về đối tượng chịu thuế tài nguyên như sau:

Đối tượng chịu thuế

Đối tượng chịu thuế tài nguyên theo quy định tại Thông tư này là các tài nguyên thiên nhiên trong phạm vi đất liền, hải đảo, nội thuỷ, lãnh hải, vùng tiếp giáp lãnh hải, vùng đặc quyền kinh tế và thềm lục địa thuộc chủ quyền và quyền tài phán của nước Cộng hoà Xã hội chủ nghĩa Việt Nam quy định, bao gồm:

1. Khoáng sản kim loại.

2. Khoáng sản không kim loại.

3. Sản phẩm của rừng tự nhiên, bao gồm các loại thực vật và các loại sản phẩm khác của rừng tự nhiên, trừ động vật và hồi, quế, sa nhân, thảo quả do người nộp thuế trồng tại khu vực rừng tự nhiên được giao khoanh nuôi, bảo vệ.

4. Hải sản tự nhiên, gồm động vật và thực vật biển.

5. Nước thiên nhiên, bao gồm: Nước mặt và nước dưới đất; trừ nước thiên nhiên dùng cho nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp và nước biển để làm mát máy.

Nước biển làm mát máy quy định tại khoản này phải đảm bảo các yêu cầu về môi trường, hiệu quả sử dụng nước tuần hoàn và điều kiện kinh tế kỹ thuật chuyên ngành được cơ quan nhà nước có thẩm quyền xác nhận. Trường hợp sử dụng nước biển mà gây ô nhiễm, không đạt các tiêu chuẩn về môi trường thì xử lý theo quy định tại Nghị định số 179/2013/NĐ-CP ngày 14/11/2013 của Chính phủ và các văn bản hướng dẫn thi hành hoặc sửa đổi, bổ sung, thay thế (nếu có).

6. Yến sào thiên nhiên, trừ yến sào do tổ chức, cá nhân thu được từ hoạt động đầu tư xây dựng nhà để dẫn dụ chim yến tự nhiên về nuôi và khai thác.

Yến sào do tổ chức, cá nhân đầu tư xây dựng nhà để dẫn dụ chim yến tự nhiên về nuôi và khai thác phải đảm bảo theo quy định tại Thông tư số 35/2013/TT-BNNPTNT ngày 22/7/2013 của Bộ Nông nghiệp và phát triển nông thôn và các văn bản sửa đổi, bổ sung, thay thế (nếu có).

7. Tài nguyên thiên nhiên khác do Bộ Tài chính chủ trì phối hợp với các Bộ, ngành liên quan báo cáo Chính phủ để trình Uỷ ban thường vụ Quốc hội xem xét, quyết định.

Bên cạnh đó, cát trong xây dựng được xác định là khoán sản khi căn cứ theo quy định tại Điều 64 Luật Khoáng sản 2010 như sau:

Khai thác khoáng sản làm vật liệu xây dựng thông thường

1. Khoáng sản làm vật liệu xây dựng thông thường bao gồm:

a) Cát các loại (trừ cát trắng silic) có hàm lượng SiO2 nhỏ hơn 85%, không có hoặc có các khoáng vật cansiterit, volframit, monazit, ziricon, ilmenit, vàng đi kèm nhưng không đạt chỉ tiêu tính trữ lượng theo quy định của Bộ Tài nguyên và Môi trường;

b) Đất sét làm gạch, ngói theo tiêu chuẩn, quy chuẩn kỹ thuật Việt Nam, các loại sét (trừ sét bentonit, sét kaolin) không đủ tiêu chuẩn sản xuất gốm xây dựng, vật liệu chịu lửa samot, xi măng theo tiêu chuẩn, quy chuẩn kỹ thuật Việt Nam;

...

Theo quy định nêu trên, cát là loại khoáng sản làm vật liệu xây dựng thông thường (trừ cát trắng silic).

Như vậy, có thể thấy rằng cát dùng trong xây dựng sẽ thuộc nhóm khoáng sản không kim loại và sẽ phải đóng thuế tài nguyên.

Cát dùng trong xây dựng có phải đóng thuế tài nguyên? (Hình từ Internet)

Mức thuế suất thuế tài nguyên của cát dùng trong xây dựng là bao nhiêu?

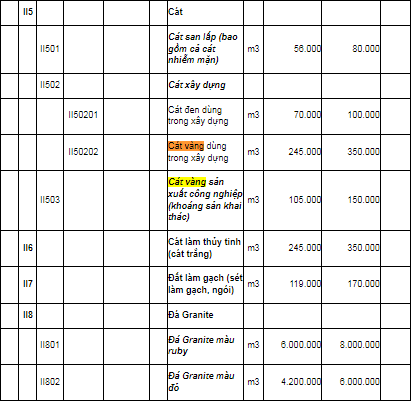

Căn cứ theo quy định tại Phụ lục 2 ban hành kèm theo Công văn 7487/BTC-VP năm 2017 quy định khung giá tính thuế tài nguyên đối với cát vàng dùng trong xây dựng từ 245.000 đồng/m3 đến 350.000 đồng/m3.

>>> Tải về Khung giá tính thuế tài nguyên đối với khoáng sản không kim loại mới nhất 2024.

06 trường hợp nào được miễn thuế tài nguyên?

Căn cứ theo Điều 10 Thông tư 152/2015/TT-BTC quy định về các trường hợp được miễn thuế tài nguyên theo quy định tại Điều 9 Luật Thuế tài nguyên 2009 và Điều 6 Nghị định 50/2010/NĐ-CP bao gồm:

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác hải sản tự nhiên.

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác cành, ngọn, củi, tre, trúc, nứa, mai, giang, tranh, vầu, lồ ô do cá nhân được phép khai thác phục vụ sinh hoạt.

- Miễn thuế tài nguyên đối với tổ chức, cá nhân khai thác nước thiên nhiên dùng cho hoạt động sản xuất thuỷ điện để phục vụ sinh hoạt của hộ gia đình, cá nhân.

- Miễn thuế tài nguyên đối với nước thiên nhiên do hộ gia đình, cá nhân khai thác phục vụ sinh hoạt.

- Miễn thuế tài nguyên đối với đất do tổ chức, cá nhân được giao, được thuê khai thác và sử dụng tại chỗ trên diện tích đất được giao, được thuê; đất khai thác để san lấp, xây dựng công trình an ninh, quân sự, đê điều.

Đất khai thác và sử dụng tại chỗ được miễn thuế tại điểm này bao gồm cả cát, đá, sỏi có lẫn trong đất nhưng không xác định được cụ thể từng chất và được sử dụng ở dạng thô để san lấp, xây dựng công trình; Trường hợp vận chuyển đi nơi khác để sử dụng hoặc bán thì phải nộp thuế tài nguyên theo quy định.

- Trường hợp khác được miễn thuế tài nguyên, Bộ Tài chính chủ trì phối hợp với các Bộ, ngành liên quan báo cáo Chính phủ để trình Uỷ ban thường vụ Quốc hội xem xét, quyết định.

- Thuế GTGT đối với dịch vụ điều trị nội nha là bao nhiêu?

- Máy thu hoạch lúa ngô có phải chịu thuế GTGT không?

- Máy kéo nông nghiệp có thuộc đối tượng không chịu thuế GTGT?

- Cung cấp dịch vụ chăm sóc sức khỏe người già có chịu thuế giá trị gia tăng không?

- Kinh doanh dịch vụ trị liệu cho người khuyết tật có nộp thuế GTGT không?

- Biện pháp nghiệp vụ được áp dụng trong giải quyết hồ sơ hoàn thuế như thế nào?

- Có được kê khai thuế GTGT theo phương pháp trực tiếp khi công ty có doanh thu trên 1 tỷ đồng trong năm không?

- Gia hạn nộp thuế GTGT tháng 10/2024: Các doanh nghiệp có thể được gia hạn theo Nghị định 64?

- Hướng dẫn tra cứu thuế đất online tại Cổng thông tin điện tử của Tổng cục Thuế mới nhất?

- Từ 16/12/2024, thuốc lá điện tử sẽ chịu mức thuế suất thuế nhập khẩu ưu đãi bao nhiêu?