Hướng dẫn cách điền tờ khai bổ sung quyết toán thuế TNCN 2023? Hồ sơ khai bổ sung quyết toán thuế TNCN 2023 gồm những gì?

Hồ sơ khai bổ sung hồ sơ khai quyết toán thuế TNCN 2023?

Theo hướng dẫn tại Điều 47 Luật Quản lý thuế 2019 thì hồ sơ khai bổ sung hồ sơ khai thuế thu nhập cá nhân bao gồm:

- Tờ khai bổ sung;

- Bản giải trình khai bổ sung và các tài liệu có liên quan.

Hướng dẫn cách điền tờ khai bổ sung quyết toán thuế TNCN 2023? Hồ sơ khai bổ sung quyết toán thuế TNCN 2023 gồm những gì?

Cách điền tờ khai bổ sung quyết toán thuế TNCN 2023?

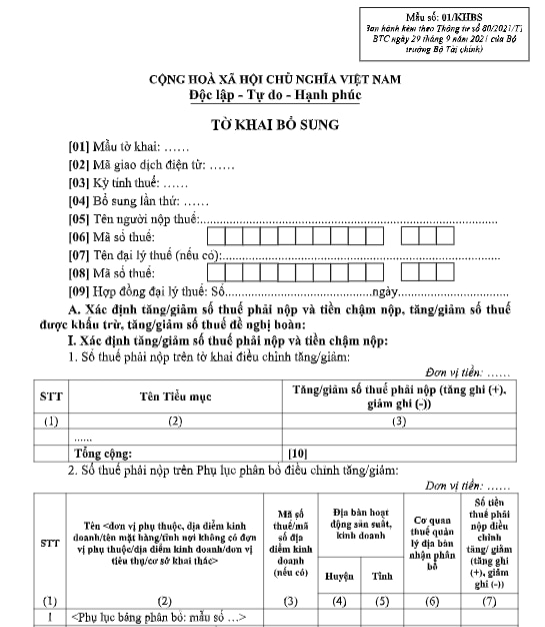

Người nộp thuế thực hiện kê khai bổ sung quyết toán thuế TNCN 2023 theo Mẫu 01/KHBS ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải mẫu 01/KHBS tại đây.

Theo đó, người nộp thuế khi lập khai bổ sung quyết toán thuế TNCN 2023 theo hướng dẫn sau:

[1] Điền ký hiệu mẫu biểu của tờ khai người nộp thuế khai bổ sung.

[2] Điền mã giao dịch điện tử của tờ khai lần đầu có sai, sót cần bổ sung, điều chỉnh.

[3] Điền kỳ tính thuế của tờ khai thuế lần đầu có sai, sót cần bổ sung, điều chỉnh.

[4] Điền số thứ tự lần người nộp thuế khai bổ sung so với tờ khai lần đầu đã được cơ quan thuế thông báo chấp nhận.

[5] Điền mã số thuế của người nộp thuế.

[6] Điền mã số thuế của đại lý thuế (nếu có).

[7] Xác định số thuế phải nộp, tiền chậm nộp (nếu có), số thuế được khấu trừ hoặc số thuế đề nghị hoàn điều chỉnh tăng/giảm giữa tờ khai bổ sung so với tờ khai cùng kỳ liền kề trước đó đã nộp và được cơ quan thuế chấp nhận, ví dụ:

- Tờ khai bổ sung lần 1: Là số chênh lệch giữa tờ khai bổ sung lần 1 với tờ khai lần đầu của kỳ tính thuế;

- Tờ khai bổ sung lần 2: Là số chênh lệch giữa tờ khai bổ sung lần 2 với tờ khai bổ sung lần 1 của kỳ tính thuế.

Tại Mục A này, người nộp thuế khai bổ sung cần đảm bảo:

- Tổng số thuế phải nộp điều chỉnh tăng/giảm tại Chỉ tiêu [10] và Chỉ tiêu [11] của Mục A tờ khai này bằng tổng số thuế phải nộp điều chỉnh tăng/giảm tại Chỉ tiêu [07] Mục A của Bản giải trình tờ khai bổ sung (Mẫu 01-1/KHBS). Cụ thể: Chỉ tiêu [10] + [11] của tờ khai này = Chỉ tiêu [07] của Mẫu 01-1/KHBS.

- Số thuế khấu trừ điều chỉnh tăng/giảm tại Chỉ tiêu [12] của tờ khai này bằng Chỉ tiêu [08] của Mẫu 01-1/KHBS.

- Số thuế đề nghị hoàn điều chỉnh tăng/giảm tại Chỉ tiêu [13] của tờ khai này bằng Chỉ tiêu [09] của Mẫu 01-1/KHBS.

[8] Những thông tin trong ngoặc <…> của bảng này chỉ là ví dụ, nên người nộp thuế cần điền thông tin theo trường hợp khai bổ sung của mình.

[9] Người nộp thuế kê khai khi tự phát hiện số tiền thuế đã được hoàn không đúng quy định phải nộp trả ngân sách nhà nước.

[10] Điền số tiền thu hồi hoàn chênh lệch giữa tờ khai bổ sung với tờ khai cùng kỳ liền kề trước đó, ví dụ:

- Tờ khai bổ sung lần 1: Là số chênh lệch giữa tờ khai bổ sung lần 1 với tờ khai lần đầu của kỳ tính thuế.

- Tờ khai bổ sung lần 2: Là số chênh lệch giữa tờ khai bổ sung lần 2 với tờ khai bổ sung lần 1 của kỳ tính thuế.

[11] Điền thông tin Quyết định hoàn thuế theo thông tin số tiền đã được hoàn thuế. Trường hợp có nhiều Quyết định thì khai nhiều dòng tương ứng với từng số tiền thu hồi hoàn.

[12] Điền thông tin Lệnh hoàn thuế theo thông tin số tiền đã được hoàn thuế. Trường hợp có nhiều Lệnh hoàn thuế thì khai nhiều dòng tương ứng với từng số tiền thu hồi hoàn.

Khai bổ sung hồ sơ khai quyết toán thuế TNCN 2023 có phải nộp tiền chậm nộp không?

Theo quy định tại Điều 59 Luật Quản lý thuế 2019 thì người nộp thuế khai bổ sung hồ sơ khai quyết toán thuế thu nhập cá nhân phải nộp tiền chậm nộp trong các trường hợp sau:

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;

Ngoài ra, người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế phải nộp giảm thì được điều chỉnh số tiền chậm nộp đã tính tương ứng với số tiền chênh lệch giảm.

LawNet

- Đây là nội dung tóm tắt, thông báo văn bản mới dành cho khách hàng của Law Net Nếu quý khách còn vướng mắc vui lòng gửi về Email:info@lawnet.vn

- Nội dung bài viết chỉ mang tính chất tham khảo;

- Bài viết có thể được sưu tầm từ nhiều nguồn khác nhau;

- Điều khoản được áp dụng có thể đã hết hiệu lực tại thời điểm bạn đang đọc;

- Mọi ý kiến thắc mắc về bản quyền của bài viết vui lòng liên hệ qua địa chỉ mail banquyen@lawnet.vn;