Cách tính thuế thu nhập cá nhân đối với tiền lương giáo viên như thế nào?

Lương giáo viên từ ngày 1/7/2024 sẽ có cách tính như thế nào?

Theo Thông tư 07/2024/TT-BNV, tiền lương của cán bộ công chức viên chức nói chung và giáo viên là viên chức được tính như sau:

Tiền lương = Lương cơ sở x Hệ số lương

Đồng thời, khi tăng lương cơ sở lên 2.340.000 đồng/tháng thì lương của giáo viên được tính như sau:

Tiền lương = 2.340.000 đồng x Hệ số lương

*Đơn vị: Đồng/tháng

Lưu ý: Mức lương nêu trên chưa tính đến các khoản phụ cấp, hỗ trợ mà cán bộ, công chức, viên chức nhận được.

Cách tính thuế thu nhập cá nhân đối với tiền lương giáo viên như thế nào? (Hình từ Internet)

Cách tính thuế thu nhập cá nhân đối với tiền lương giáo viên như thế nào?

Dưới đây là cách tính thuế TNCN đối với thu nhập từ tiền lương, tiền công của giáo viên như sau:

Căn cứ theo quy định tại Điều 7 Thông tư 111/2013/TT-BTC, Điều 8 Thông tư 111/2013/TT-BTC (Cả 2 Điều này có các nội dung liên quan đến thuế thu nhập cá nhân đối với cá nhân kinh doanh bị bãi bỏ bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC) thì thuế TNCN từ tiền lương, tiền công của cá nhân cư trú được xác định theo công thức sau:

Thuế TNCN từ tiền lương, tiền công = Thu nhập tính thuế từ tiền lương, tiền công x Thuế suất |

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn

Thu nhập chịu thuế từ tiền lương, tiền công được xác định bằng tổng số thu nhập từ tiền lương, tiền công mà đối tượng nộp thuế nhận được trong kỳ tính thuế, bao gồm:

- Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công;

- Các khoản phụ cấp, trợ cấp, trừ các khoản:

+ Phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công;

+ Phụ cấp quốc phòng, an ninh;

+ Phụ cấp độc hại, nguy hiểm đối với ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm;

+ Phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật;

+ Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng và các khoản trợ cấp khác theo quy định của pháp luật về bảo hiểm xã hội;

+ Trợ cấp thôi việc, trợ cấp mất việc làm theo quy định của Bộ luật lao động;

+ Trợ cấp mang tính chất bảo trợ xã hội và các khoản phụ cấp, trợ cấp khác không mang tính chất tiền lương, tiền công theo quy định của Chính phủ.

Các khoản giảm trừ khi tính thuế thu nhập cá nhân từ tiền lương, tiền công bao gồm:

- Các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện;

- Giảm trừ gia cảnh:

Mức giảm trừ gia cảnh hiện nay được thực hiện theo Nghị quyết 954/2020/UBTVQH14, như sau:

- Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

- Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

- Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo:

Các khoản đóng góp từ thiện, nhân đạo được trừ vào thu nhập trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú, bao gồm:

- Khoản đóng góp vào tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa;

- Khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học.

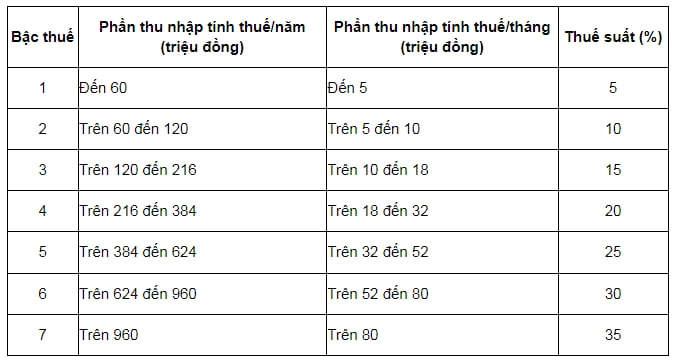

Thuế suất thuế thu nhập cá nhân:

Biểu thuế bậc thu nhập được quy định tại khoản 2 Điều 7 Thông tư 111/2013/TT-BTC như sau:

Giảm trừ gia cảnh tối đa bao nhiêu người phụ thuộc cho giáo viên khi đóng thuế TNCN?

Theo quy định tại Nghị quyết 954/2020/UBTVQH14, có thể thấy giảm trừ gia cảnh gồm 02 phần là giảm trừ gia cảnh cho bản thân và giảm trừ gia cảnh cho người phụ thuộc. Bản thân người nộp thuế nói chung hay giáo viên nói riêng sẽ đương nhiên được giảm trừ gia cảnh cho bản thân khi tính thuế thu nhập cá nhân và hiện nay không có quy định sẽ giới hạn tối đa số người phụ thuộc được đăng ký giảm trừ.

Căn cứ điểm c khoản 1 Điều 9 Thông tư 111/2013/TT-BTC (Các nội dung liên quan đến thuế thu nhập cá nhân đối với cá nhân kinh doanh bị bãi bỏ bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC), nguyên tắc tính giảm trừ gia cảnh như sau:

- Người nộp thuế có thu nhập từ tiền lương, tiền công đương nhiên được giảm trừ gia cảnh;

- Người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc khi người nộp thuế đã đăng ký thuế và được cấp mã số thuế.

- Mỗi người phụ thuộc chỉ được tính giảm trừ 01 lần vào 01 người nộp thuế trong năm tính thuế đó. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Như vậy, hiện nay pháp luật không giới hạn số lượng người phụ thuộc đối với 01 người nộp thuế nói chung và người nộp thuế là giáo viên nói riêng, miễn người phụ thuộc thuộc đối tượng được giảm trừ và thỏa mãn các điều kiện tương ứng theo quy định thì sẽ được giảm trừ gia cảnh.

- Giáo viên dạy thêm không đăng ký kinh doanh sẽ bị phạt như thế nào?

- Điều kiện thành lập trung tâm ngôn ngữ thực hiện nhiệm vụ giáo dục thường xuyên ra sao?

- Pháp luật quy định mã ngành nghề kinh doanh dạy thêm học thêm như thế nào?

- Có bao nhiêu phương thức tuyển sinh trung học phổ thông 2025?

- Giáo dục thể chất là môn học bắt buộc từ lớp mấy?

- Mẫu văn trình bày ý kiến về một vấn đề xã hội, thói xấu của con người trong xã hội hiện đại hay nhất?

- Top 5 mẫu văn tả người bạn thân của em lớp 5 con trai? Đánh giá học sinh lớp 5 theo mấy phương pháp?

- 8+ Viết 3-5 câu giới thiệu tranh (ảnh) về một con vật em yêu thích? Năng lực ngôn ngữ môn Tiếng Việt lớp 2 có yêu cầu như thế nào?

- 7+ Viết bài văn phân tích một tác phẩm truyện mà em yêu thích? Yêu cầu cần đạt về nói và nghe môn Ngữ văn lớp 8?

- 10+ Mẫu viết 3-5 câu kể về một sự việc em đã chứng kiến hoặc tham gia ở nơi em sống? Môn Tiếng Việt lớp 2 có mục tiêu giảng dạy như thế nào?