Mẫu số 02/TXNK Công văn đề nghị gia hạn nộp tiền thuế đối với hàng hóa xuất nhập khẩu?

Mẫu số 02/TXNK Công văn đề nghị gia hạn nộp tiền thuế đối với hàng hóa xuất nhập khẩu?

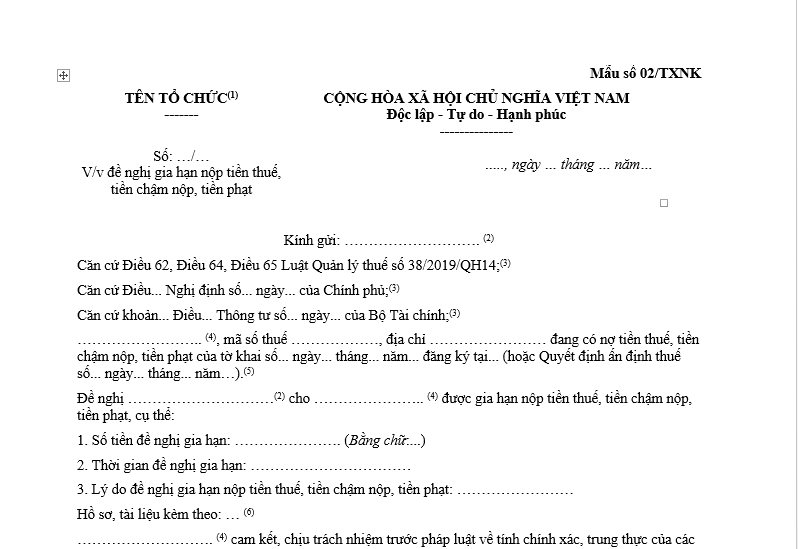

Mẫu số 02/TXNK Công văn đề nghị gia hạn nộp tiền thuế đối với hàng hóa xuất nhập khẩu là mẫu được ban hành kèm theo Thông tư 06/2021/TT-BTC.

Tải về mẫu số 02/TXNK Công văn đề nghị gia hạn nộp tiền thuế đối với hàng hóa xuất nhập khẩu tại đây: Tại đây

Mẫu số 02/TXNK Công văn đề nghị gia hạn nộp tiền thuế đối với hàng hóa xuất nhập khẩu? (Hình từ Internet)

Quy định về thời hạn nộp thuế xuất nhập khẩu ra sao?

Căn cứ tại Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 quy định về thời hạn nộp thuế xuất nhập khẩu như sau:

- Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016.

Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật Quản lý thuế 2019 kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

- Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật Hải quan 2014 được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp.

Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật Quản lý thuế 2019.

Gia hạn nộp thuế xuất nhập khẩu trong bao lâu?

Căn cứ tại Điều 62 Luật Quản lý thuế 2019 quy định về gia hạn nộp thuế như sau:

Gia hạn nộp thuế

1. Việc gia hạn nộp thuế được xem xét trên cơ sở đề nghị của người nộp thuế thuộc một trong các trường hợp sau đây:

a) Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này;

b) Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

2. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều này được gia hạn nộp thuế một phần hoặc toàn bộ tiền thuế phải nộp.

3. Thời gian gia hạn nộp thuế được quy định như sau:

a) Không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm a khoản 1 Điều này;

b) Không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm b khoản 1 Điều này.

4. Người nộp thuế không bị phạt và không phải nộp tiền chậm nộp tính trên số tiền nợ thuế trong thời gian gia hạn nộp thuế.

5. Thủ trưởng cơ quan quản lý thuế quản lý trực tiếp căn cứ hồ sơ gia hạn nộp thuế để quyết định số tiền thuế được gia hạn, thời gian gia hạn nộp thuế.

Và tại Điều 19 Nghị định 126/2020/NĐ-CP quy định như sau:

Gia hạn nộp thuế trong trường hợp đặc biệt

Trong từng thời kỳ nhất định, khi đối tượng, ngành, nghề kinh doanh gặp khó khăn đặc biệt thì Bộ Tài chính chủ trì, phối hợp với các bộ, ngành liên quan trình Chính phủ quy định đối tượng, loại thuế và các khoản thu khác thuộc ngân sách nhà nước, thời gian, trình tự thủ tục, thẩm quyền, hồ sơ gia hạn nộp thuế. Việc gia hạn nộp thuế không dẫn đến điều chỉnh dự toán thu ngân sách nhà nước đã được Quốc hội quyết định.

Như vậy, thời hạn gia hạn nộp thuế xuất nhập khẩu được quy định như sau:

- Đối với trường hợp bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng: Không quá 02 năm kể từ ngày hết thời hạn nộp thuế;

- Đối với trường hợp phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh: Không quá 01 năm kể từ ngày hết thời hạn nộp thuế;

- Đối với trường hợp gia hạn nộp thuế trong trường hợp đặc biệt thì thời gian gia hạn nộp thuế sẽ do Chính phủ quy định.

- 15+ bài thơ lục bát 4 câu tỏ tình ngày Valentine 14 2? Công chức thuế có được nghỉ vào ngày Valentine không?

- Nghị định 178 năm 2024 quy định về chính sách đối với người nghỉ hưu trước tuổi ra sao?

- 4 trường hợp xóa tên đảng viên năm 2025 theo Quy định 232? Đảng viên là công chức thuế đóng đảng phí hàng tháng bao nhiêu?

- Đã có Dự thảo Nghị định quản lý thuế đối với hoạt động kinh doanh thương mại điện tử, nền tảng số của hộ kinh doanh, cá nhân kinh doanh?

- Tăng mức đóng lệ phí trước bạ cho ô tô điện chạy bằng pin kể từ tháng 3 2025?

- Tờ khai thuế GTGT tháng 1 2025 là mẫu nào? Cách lập tờ khai thuế GTGT tháng 1 2025?

- Hộ kinh doanh chấm dứt hoạt động nhưng còn nợ thuế thì ai là người có trách nhiệm trả?

- Thời hạn bắt buộc phải chuyển sang sử dụng hóa đơn điện tử bán tài sản công là khi nào?

- Cá nhân kinh doanh tham gia Hội đồng tư vấn thuế tối đa mấy người? Thành viên của Hội đồng tư vấn thuế hoạt động theo chế độ nào?

- Công ty có vốn điều lệ 11 tỷ thì đóng thuế môn bài bao nhiêu? Nộp hồ sơ khai lệ phí môn bài ở đâu?