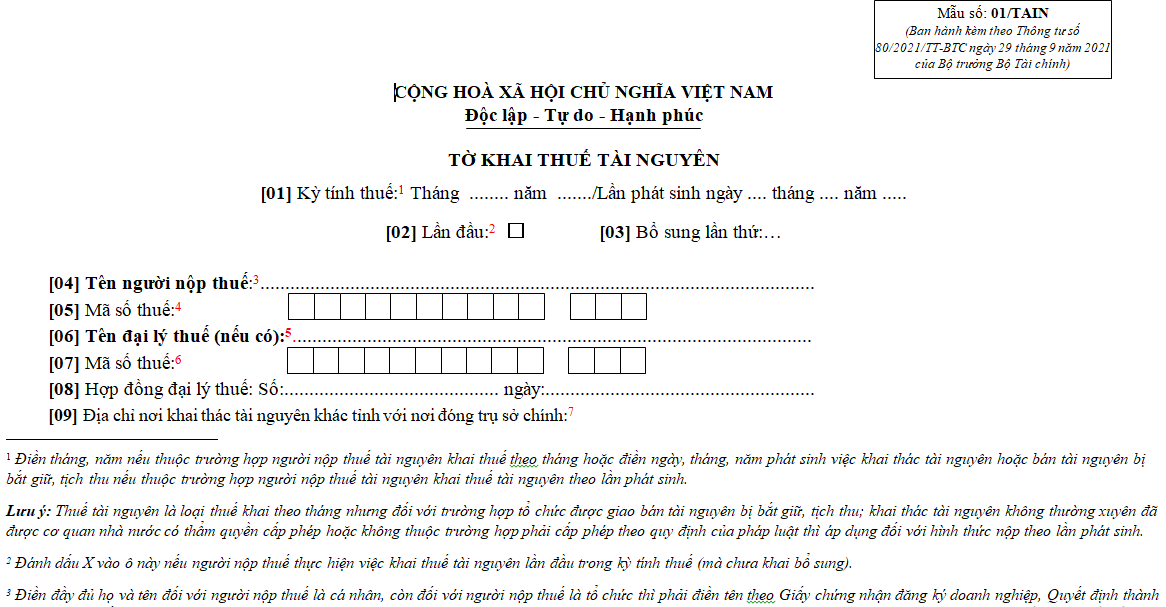

Mẫu 01/TAIN Tờ khai thuế tài nguyên theo Thông tư 80 ra sao?

Mẫu 01/TAIN Tờ khai thuế tài nguyên theo Thông tư 80 ra sao?

Căn cứ Mục 4 Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, theo đó quy định về tờ khai thuế tài nguyên (Mẫu 01/TAIN) như sau:

Tải Mẫu 01/TAIN: Tại đây

Mẫu 01/TAIN Tờ khai thuế tài nguyên theo Thông tư 80 ra sao? (Hình từ Internet)

Thuế tài nguyên kê khai, nộp như thế nào?

Theo Điều 8 Luật Thuế tài nguyên 2009 (được hướng dẫn bởi Điều 8, Điều 9 Thông tư 152/2015/TT-BTC), kê khai, nộp thuế tài nguyên như sau:

(1) Đăng ký thuế, khai thuế, nộp thuế, quyết toán thuế được thực hiện như sau:

- Việc đăng ký thuế, khai thuế, nộp thuế, quyết toán thuế được thực hiện theo quy định của Luật Quản lý thuế 2019, các văn bản hướng dẫn thi hành Luật Quản lý thuế và các văn bản sửa đổi, bổ sung (nếu có).

- Riêng việc khai thuế, nộp thuế, quyết toán thuế đối với hoạt động khai thác khoáng sản, ngoài việc thực hiện theo quy định chung, còn thực hiện theo (2) bên dưới.

(2) Khai thuế, quyết toán thuế đối với hoạt động khai thác khoáng sản.

- Tổ chức, hộ kinh doanh khai thác tài nguyên có trách nhiệm thông báo với cơ quan thuế về phương pháp xác định giá tính thuế đối với từng loại tài nguyên khai thác, kèm theo hồ sơ khai thuế tài nguyên của tháng đầu tiên có khai thác. Trường hợp thay đổi phương pháp xác định giá tính thuế thì thông báo lại với cơ quan thuế trực tiếp quản lý trong tháng có thay đổi.

- Hàng tháng, người nộp thuế thực hiện khai thuế đối với toàn bộ sản lượng tài nguyên khai thác trong tháng (không phân biệt tồn kho hay đang trong quá trình chế biến).

- Khi quyết toán thuế, người nộp thuế phải lập Bảng kê kèm theo Tờ khai quyết toán thuế năm trong đó kê khai chi tiết sản lượng khai thác trong năm theo từng mỏ tương ứng với Giấy phép được cấp. Số thuế tài nguyên được xác định căn cứ thuế suất của loại tài nguyên khai thác tương ứng với sản lượng và giá tính thuế như sau:

+ Sản lượng tài nguyên tính thuế là tổng sản lượng tài nguyên khai thác trong năm, không phân biệt tồn kho hay đang trong quá trình chế biến hoặc vận chuyển.

+ Trường hợp trong sản lượng bán ra vừa có sản lượng sản phẩm tài nguyên vừa có sản lượng sản phẩm công nghiệp thì phải quy đổi từ tài nguyên có trong sản lượng sản phẩm tài nguyên và sản phẩm công nghiệp ra sản lượng tài nguyên khai thác theo định mức sử dụng tài nguyên do người nộp thuế tự xác định.

+ Giá tính thuế là giá bán bình quân một đơn vị sản phẩm tài nguyên được xác định bằng cách lấy tổng doanh thu bán tài nguyên chia cho tổng sản lượng tài nguyên bán ra tương ứng trong năm.

Thuế tài nguyên áp dụng với những đối tượng nào?

Căn cứ Điều 2 Thông tư 152 /2015/TT-BTC thì đối tượng chịu thuế tài nguyên là các tài nguyên thiên nhiên trong phạm vi đất liền, hải đảo, nội thuỷ, lãnh hải, vùng tiếp giáp lãnh hải, vùng đặc quyền kinh tế và thềm lục địa thuộc chủ quyền và quyền tài phán của nước Cộng hòa Xã hội chủ nghĩa Việt Nam quy định, bao gồm:

- Khoáng sản kim loại.

- Khoáng sản không kim loại.

- Sản phẩm của rừng tự nhiên, bao gồm các loại thực vật và các loại sản phẩm khác của rừng tự nhiên, trừ động vật và hồi, quế, sa nhân, thảo quả do người nộp thuế trồng tại khu vực rừng tự nhiên được giao khoanh nuôi, bảo vệ.

- Hải sản tự nhiên, gồm động vật và thực vật biển.

- Nước thiên nhiên, bao gồm: Nước mặt và nước dưới đất; trừ nước thiên nhiên dùng cho nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp và nước biển để làm mát máy.

Nước biển làm mát máy phải đảm bảo các yêu cầu về môi trường, hiệu quả sử dụng nước tuần hoàn và điều kiện kinh tế kỹ thuật chuyên ngành được cơ quan nhà nước có thẩm quyền xác nhận. Trường hợp sử dụng nước biển mà gây ô nhiễm, không đạt các tiêu chuẩn về môi trường thì xử lý theo quy định.

- Yến sào thiên nhiên, trừ yến sào do tổ chức, cá nhân thu được từ hoạt động đầu tư xây dựng nhà để dẫn dụ chim yến tự nhiên về nuôi và khai thác.

Yến sào do tổ chức, cá nhân đầu tư xây dựng nhà để dẫn dụ chim yến tự nhiên về nuôi và khai thác phải đảm bảo theo quy định.

- Tài nguyên thiên nhiên khác do Bộ Tài chính chủ trì phối hợp với các Bộ, ngành liên quan báo cáo Chính phủ để trình Uỷ ban thường vụ Quốc hội xem xét, quyết định.

- Cách nộp báo cáo tình hình sử dụng lao động 6 tháng cuối năm 2024 online? Người lao động là đoàn viên công đoàn nộp đoàn phí bao nhiêu?

- Hướng dẫn 2 cách nộp mẫu 01/PLI Báo cáo tình hình sử dụng lao động 6 tháng cuối năm 2024? Người lao động là Đoàn viên ở đơn vị lực lượng vũ trang nộp đoàn phí bao nhiêu?

- Thời hạn nộp báo cáo tình hình sử dụng lao động 6 tháng cuối năm? Người lao động là Đoàn viên ở tổ chức xã hội phải đóng đoàn phí bao nhiêu?

- Hướng dẫn cách kê khai hóa đơn thay thế khác kỳ mới nhất năm 2024?

- 3 loại phí ra sổ hồng chung cư là gì?

- Mẫu CTT50 là mẫu biên lai thu thuế đúng không?

- Hóa đơn giá trị gia tăng dùng cho doanh nghiệp đặc thù thu bằng ngoại tệ là mẫu nào theo Thông tư 78?

- Thuế chuyển nhượng bất động sản năm 2024 là gi?

- Hướng dẫn cách viết mẫu 01b-hsb bhxh phần danh sách đề nghị? Mức hưởng dưỡng sức sau thai sản có đóng thuế TNCN không?

- Dịch vụ ăn uống thuế suất bao nhiêu phần trăm?