Khấu trừ thuế tiêu thụ đặc biệt đối với xăng sinh học ra sao?

Khấu trừ thuế tiêu thụ đặc biệt đối với xăng sinh học ra sao?

Căn cứ theo khoản 1 Điều 7 Nghị định 108/2015/NĐ-CP được sửa đổi bởi khoản 3 Điều 1 Nghị định 14/2019/NĐ-CP khấu trừ thuế tiêu thụ đặc biệt đối với xăng sinh học như sau:

- Người nộp thuế sản xuất hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt bằng các nguyên liệu chịu thuế tiêu thụ đặc biệt được khấu trừ số thuế tiêu thụ đặc biệt đã nộp đối với nguyên liệu nhập khẩu (bao gồm cả số thuế tiêu thụ đặc biệt đã nộp theo Quyết định ấn định thuế của cơ quan hải quan, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế) hoặc đã trả đối với nguyên liệu mua trực tiếp từ cơ sở sản xuất trong nước khi xác định số thuế tiêu thụ đặc biệt phải nộp.

Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của nguyên liệu đã sử dụng để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt bán ra.

>>>Riêng đối với xăng sinh học: Số thuế tiêu thụ đặc biệt được khấu trừ của kỳ khai thuế được căn cứ vào số thuế tiêu thụ đặc biệt đã nộp hoặc đã trả trên một đơn vị nguyên liệu mua vào của kỳ khai thuế trước liền kề của xăng khoáng để sản xuất xăng sinh học.

Đối với các doanh nghiệp được phép sản xuất, pha chế xăng sinh học, việc kê khai nộp thuế, khấu trừ thuế tiêu thụ đặc biệt được thực hiện tại cơ quan thuế địa phương nơi doanh nghiệp đóng trụ sở chính. Số thuế tiêu thụ đặc biệt chưa được khấu trừ hết của xăng khoáng nguyên liệu dùng để sản xuất, pha chế xăng sinh học (bao gồm cả số thuế chưa được khấu trừ hết phát sinh kể từ kỳ khai thuế tháng 01 năm 2016) được bù trừ với số thuế tiêu thụ đặc biệt phải nộp của hàng hóa, dịch vụ khác phát sinh trong kỳ. Trường hợp sau khi bù trừ, còn số thuế tiêu thụ đặc biệt chưa được khấu trừ hết của xăng khoáng nguyên liệu dùng để sản xuất, pha chế xăng sinh học thì được khấu trừ vào kỳ tiếp theo hoặc hoàn trả.

Hồ sơ, trình tự, thẩm quyền giải quyết hoàn trả thuế tiêu thụ đặc biệt như sau:

- Cơ sở sản xuất, pha chế xăng sinh học lập giấy đề nghị hoàn trả khoản thu ngân sách nhà nước kiêm bù trừ với các khoản thuế phải nộp khác (nếu có) - Mẫu 01a/ĐNHT kèm theo Nghị định này.

- Cơ sở sản xuất, pha chế xăng sinh học gửi hồ sơ đề nghị hoàn trả số thuế tiêu thụ đặc biệt chưa được khấu trừ hết đến cơ quan thuế địa phương nơi doanh nghiệp đóng trụ sở chính để được giải quyết hoàn trả theo quy định.

- Trách nhiệm của cơ quan quản lý thuế trong việc giải quyết hồ sơ hoàn trả số thuế tiêu thụ đặc biệt theo quy định tại khoản này được thực hiện như quy định tại Điều 60 Luật Quản lý thuế và Luật sửa đổi, bổ sung một số điều của Luật Quản lý thuế và các văn bản sửa đổi, bổ sung (nếu có).

- Căn cứ Lệnh hoàn trả khoản thu ngân sách nhà nước của Cơ quan thuế, Kho bạc nhà nước thực hiện chi hoàn trả thuế tiêu thụ đặc biệt của xăng khoáng nguyên liệu dùng để sản xuất, pha chế xăng sinh học. Nguồn hoàn trả thuế tiêu thụ đặc biệt được lấy từ số thu của ngân sách trung ương về thuế tiêu thụ đặc biệt.

Khấu trừ thuế tiêu thụ đặc biệt đối với xăng sinh học ra sao? (Hình từ Internet)

2 điều kiện cần có để được khấu trừ thuế tiêu thụ đặc biệt?

Căn cứ theo khoản 3 Điều 7 Nghị định 108/2015/NĐ-CP (được sửa đổi bởi khoản 3 Điều 1 Nghị định 14/2019/NĐ-CP) thì điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định cụ thể như sau:

(1) Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt thì chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

(2) Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

- Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

- Chứng từ thanh toán qua ngân hàng.

- Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng.

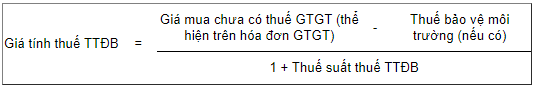

Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

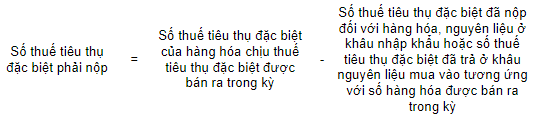

Việc khấu trừ tiền thuế tiêu thụ đặc biệt được thực hiện khi kê khai thuế tiêu thụ đặc biệt và số thuế tiêu thụ đặc biệt phải nộp được xác định theo công thức sau:

*Lưu ý: Trường hợp chưa xác định được chính xác số thuế tiêu thụ đặc biệt đã nộp (hoặc đã trả) cho số nguyên vật liệu tương ứng với số sản phẩm tiêu thụ trong kỳ thì có thể căn cứ vào số liệu của kỳ trước để tính số thuế tiêu thụ đặc biệt được khấu trừ và sẽ xác định theo số thực tế vào cuối quý, cuối năm.

Trong mọi trường hợp, số thuế tiêu thụ đặc biệt được phép khấu trừ tối đa không vượt quá số thuế tiêu thụ đặc biệt tính cho phần nguyên liệu theo tiêu chuẩn định mức kinh tế kỹ thuật của sản phẩm.

Tiền thuế tiêu thụ đặc biệt đã nộp lớn hơn số tiền thuế phải nộp thì có được hoàn thuế?

Căn cứ tại khoản 4 Điều 7 Thông tư 195/2015/TT-BTC như sau:

Hoàn thuế

...

4. Hoàn thuế TTĐB trong các trường hợp:

a) Hoàn thuế theo quyết định của cơ quan có thẩm quyền theo quy định của pháp luật.

b) Hoàn thuế theo điều ước quốc tế mà Cộng hoà xã hội chủ nghĩa Việt Nam là thành viên.

c) Hoàn thuế trong trường hợp có số tiền thuế TTĐB đã nộp lớn hơn số tiền thuế TTĐB phải nộp theo quy định.

Thủ tục, hồ sơ, trình tự, thẩm quyền giải quyết hoàn thuế TTĐB theo quy định tại khoản 3, khoản 4 Điều này được thực hiện theo quy định của Luật quản lý thuế và các văn bản hướng dẫn thi hành.

Theo quy định thuế tiêu thụ đặc biệt có thể được hoàn lại trong các trường hợp sau đây:

- Hoàn thuế theo quyết định của cơ quan có thẩm quyền theo quy định của pháp luật.

- Hoàn thuế theo điều ước quốc tế mà Cộng hoà xã hội chủ nghĩa Việt Nam là thành viên.

- Hoàn thuế trong trường hợp có số tiền thuế tiêu thụ đặc biệt đã nộp lớn hơn số tiền thuế tiêu thụ đặc biệt phải nộp theo quy định.

Như vậy, trường hợp có số tiền thuế TTĐB đã nộp lớn hơn số tiền thuế TTĐB phải nộp theo quy định. sẽ được hoàn thuế tiêu thụ đặc biệt.

- Mẫu ký hiệu ghi trên biên lai thuế là mẫu nào?

- Mức thu lệ phí trước bạ khi thuê đất nhà nước theo hình thức trả tiền một lần là bao nhiêu?

- Trúng vé số 2 tỷ đóng thuế thu nhập cá nhân bao nhiêu?

- Làm công việc freelancer có phải đóng thuế thu nhập cá nhân không? Thu nhập nào được miễn thuế thu nhập cá nhân?

- Mẫu tham khảo hóa đơn giá trị gia tăng do Cục Thuế phát hành theo Thông tư 78 ra sao?

- Hướng dẫn tra cứu mã số thuế doanh nghiệp? Có phải mã số thuế doanh nghiệp là một dãy số gồm 10 chữ số không?

- Thuế suất thuế tiêu thụ đặc biệt của thuốc lá là bao nhiêu? Đơn đề nghị giảm thuế tiêu thụ đặc biệt mới nhất 2024 là mẫu nào?

- Chiết khấu thương mại bán hàng ngày BlackFriday khi lập hóa đơn điện tử có cần ghi khoản chiết khấu lên hóa đơn không?

- Tờ khai thuế giá trị gia tăng dành cho dự án đầu tư là mẫu nào? Nhóm hàng hóa dịch vụ không được giảm thuế giá trị gia tăng năm 2024?

- Chính thức có Thông tư 84/2024/TT-BTC sửa đổi mã mục, tiểu mục của Thông tư 324 về hệ thống mục lục ngân sách nhà nước?