Bộ tài Chính vừa qua đã cho thấy “định hướng” tiếp tục thực hiện việc áp dụng mức thuế đối với nhà thứ hai trở đi đối với người sở hữu nhiều bất động sản. Đây là loại thuế trực thu, sẽ đánh trực tiếp vào cá nhân , tổ chức có tài sản, cụ thể là sở hữu nhiều hơn một bất động sản.

Làm mới quy định đã cũ

Đây không phải là lần đầu tiên mà Bộ tài chính đề xuất áp dụng thuế đối với nhà ở mà loại thuế này đã được xây dựng tại một Dự thảo Luật vào năm 2009: Luật thuế nhà, đất (Dự thảo). Tuy nhiên, vì nhiều lý do, có thể do thời điểm chưa phù hợp hoặc vấp phải nhiều ý kiến phản đối nên Dự thảo Luật chỉ dừng lại trên giấy tờ và “chìm dẫn vào quên lãng”.

Do đó, việc Bộ Tài chính một lần nữa đề cập đến loại thuế này đã gây khá nhiều “bỡ ngỡ”. Đối tượng chịu thuế suất này theo quy định tại Dự thảo Luật bao gồm nhà ở, đất ở và đất sản xuất kinh doanh phi nông nghiệp.

Tính thuế trên mỗi mét vuông đối với căn nhà thứ hai trở đi

Quy định tại tại Khoản 1 Điều 5 Dự thảo Luật Thuế nhà ở, đất căn cứ tính thuế đối với nhà ở chịu thuế được tính bằng:

Trong đó, mức thuê tuyệt đối/thuế suất được quy định tại Điều 8.

Cũng quy định tại Dự thảo, Bộ Tài chính đề xuất 3 phương án để xác định diện tích nhà ở sẽ chịu thuế như sau:

Phương án 1: Căn cứ tính thuế đối với nhà ở được xác định theo diện tích nhà ở chịu thuế. Mức khởi điểm tính thuế đối với diện tích trên 200m2. Theo phương án này,chỉ áp dụng thuế suất đối với nhà có tổng diện tích từ 200 m2 (Tổng diện tích bao gồm cả công trình phụ, diện tích ban công kèm theo hoặc theo Giấy chứng nhận).

Đối với nhà vừa để ở vừa để kinh doanh thì phần diện tích kinh doanh vẫn tính vào diện tích chịu thuế trong trường hợp không xác định riêng được phần diện tích phục vụ kinh doanh.

Đối với trường hợp sở hữu nhiều nhà ở thì diện tích chịu thuế là tổng diện tích các nhà ở chịu thuế.

Phương án 2 :Căn cứ tính thuế đối với nhà ở được xác định dựa trên giá tính thuế đối với nhà ở. Mức khởi điểm tính thuế đối với nhà ở là 01 tỷ đồng. Phương án tính thuế dựa trên giá xây dựng của công trình nhà ở để áp thuế suất, theo đó nhà ở có giá xây dựng trên 02 tỷ đồng mới thuộc diện chịu thuế (Điểm b Khoản 1 Phương án 2 Điều 6). Giá tính thuế được sử dụng trong phương án này tính bằng ½ giá nhà xây dựng tại thời điểm hiện tại. Quy định giá tính thuế này khá mơ hồ vì công trình xây dựng 10 năm, 20 năm cũng có giá tính thuế tương đương công trình mới xây dựng 1 năm trước. Khi Luật mới được xây dựng, có lẽ Bộ tài chính sẽ cân nhắc lại quy định này.

Ngoài ra, đối với trường hợp sở hữu nhiều nhà ở thì diện tích chịu thuế là tổng diện tích các nhà ở chịu thuế.

2 phương án đầu đều có điểm chung ở số lượng nhà chịu thuế, theo đó diện tích của tất cả các nhà đều được tính vào tổng diện tích phải chịu thuế.

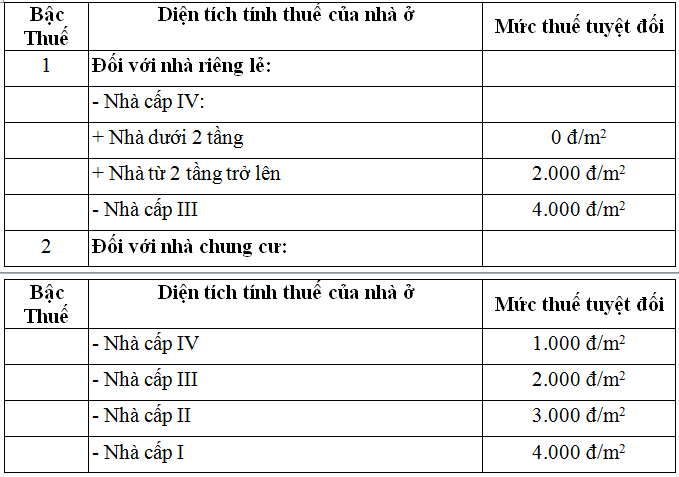

Phương án 3:theo phương án này, chỉ áp dụng thu thuế đối với căn nhà thứ 2 trở đi trong trường hợp người sở hữu nhiều nhà. Mức thuế suất mà Bộ Tài chính từng ấn định như sau:

Áp dụng mức thuế tuyệt đối tính theo năm đối với nhà ở theo Phương án 3

Trong thời gian tới, khi Bộ Tài chính thực hiện xây dựng Luật Thuế Nhà ở mới, mức thuế suất trên 1m2 sẽ được điều chỉnh lại cho phù hợp với điều kiện thực tế và trên từng địa bàn cụ thể.

Mục lục bài viết

Mục lục bài viết