Mẫu tờ khai thuế TNCN đối với thu nhập từ đầu tư vốn, trúng thưởng được trả từ nước ngoài theo mẫu nào? Cách ghi mẫu chính xác nhất?

Quy đổi thu nhập chịu thuế ra Đồng Việt Nam như thế nào?

Căn cứ tại Điều 5 Thông tư 111/2013/TT-BTC (được sửa đổi bổ sung bởi Điều 13 Thông tư 92/2015/TT-BTC) như sau:

Quy đổi thu nhập chịu thuế ra Đồng Việt Nam

1. Doanh thu, thu nhập chịu thuế thu nhập cá nhân được tính bằng Đồng Việt Nam.

Trường hợp doanh thu, thu nhập chịu thuế nhận được bằng ngoại tệ phải quy đổi ra Đồng Việt Nam theo tỷ giá giao dịch thực tế mua vào của ngân hàng cá nhân mở tài khoản giao dịch tại thời điểm phát sinh thu nhập.

Trường hợp người nộp thuế không mở tài khoản giao dịch tại Việt Nam thì phải quy đổi ngoại tệ ra Đồng Việt Nam theo tỷ giá ngoại tệ mua vào của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời điểm phát sinh thu nhập.

Đối với loại ngoại tệ không có tỷ giá hối đoái với Đồng Việt Nam thì phải quy đổi thông qua một loại ngoại tệ có tỷ giá hối đoái với Đồng Việt Nam.

2. Thu nhập chịu thuế nhận được không bằng tiền phải quy đổi ra Đồng Việt Nam theo giá thị trường của sản phẩm, dịch vụ đó hoặc sản phẩm, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh thu nhập

Theo đó, trường hợp doanh thu, thu nhập chịu thuế nhận được bằng ngoại tệ phải quy đổi ra Đồng Việt Nam theo tỷ giá giao dịch thực tế mua vào của ngân hàng cá nhân mở tài khoản giao dịch tại thời điểm phát sinh thu nhập.

Trường hợp người nộp thuế không mở tài khoản giao dịch tại Việt Nam thì phải quy đổi ngoại tệ ra Đồng Việt Nam theo tỷ giá ngoại tệ mua vào của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời điểm phát sinh thu nhập.

Đối với loại ngoại tệ không có tỷ giá hối đoái với Đồng Việt Nam thì phải quy đổi thông qua một loại ngoại tệ có tỷ giá hối đoái với Đồng Việt Nam.

Thu nhập chịu thuế nhận được không bằng tiền phải quy đổi ra Đồng Việt Nam theo giá thị trường của sản phẩm, dịch vụ đó hoặc sản phẩm, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh thu nhập

Mẫu tờ khai thuế TNCN đối với thu nhập từ đầu tư vốn, trúng thưởng được trả từ nước ngoài theo mẫu nào? Cách ghi mẫu chính xác nhất?

Mẫu tờ khai thuế TNCN đối với thu nhập từ đầu tư vốn, trúng thưởng được trả từ nước ngoài theo mẫu nào?

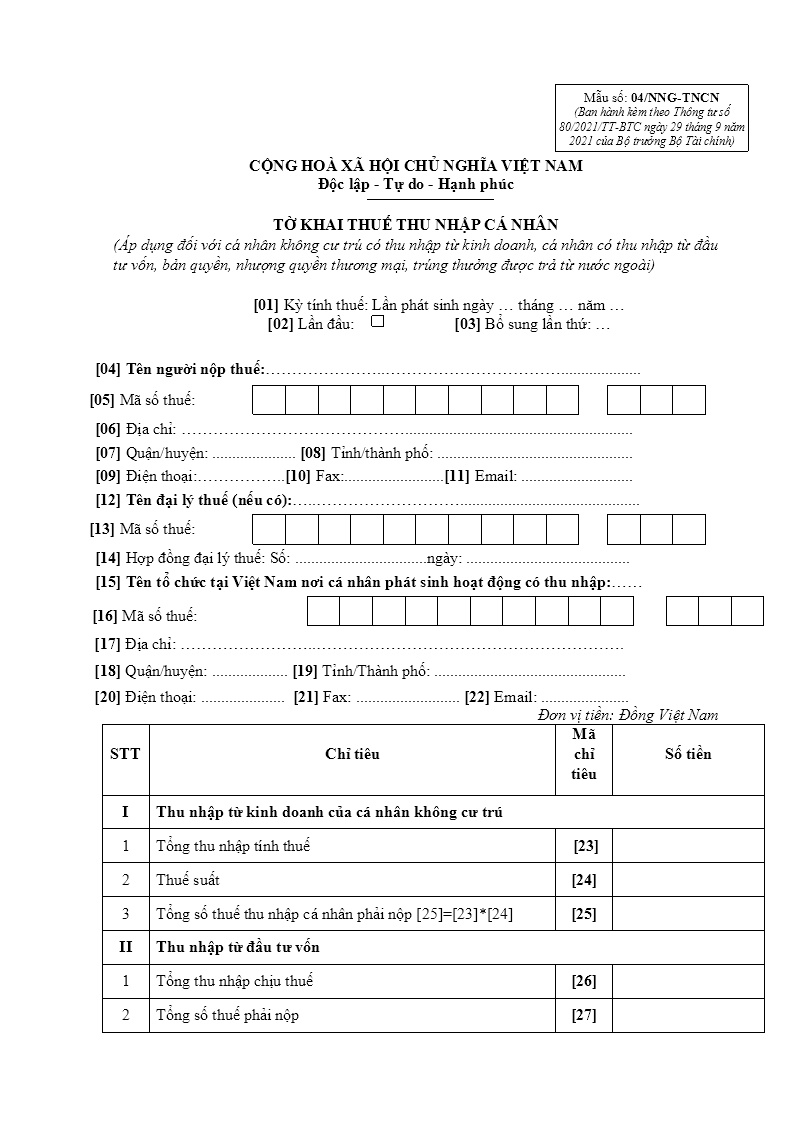

Mẫu tờ khai thuế TNCN áp dụng đối với cá nhân không cư trú có thu nhập từ kinh doanh, cá nhân có thu nhập từ đầu tư vốn, bản quyền, nhượng quyền thương mại, trúng thưởng được trả từ nước ngoài là mẫu số 04/NNG-TNCN.

Mẫu số 04/NNG-TNCN tại Mục VII ban hành kèm theo Phụ lục II Thông tư 80/2021/TT-BTC như sau:

Tải Mẫu số 04/NNG-TNCN tại đây.

Hướng dẫn khai tờ khai thuế TNCN đối với thu nhập từ đầu tư vốn, trúng thưởng được trả từ nước ngoài theo mẫu 04/NNG-TNCN?

Cổng TTĐT Tổng cục thuế hướng dẫn khai tờ khai mẫu số 04/NNG-TNCN đối với cá nhân không cư trú có thu nhập từ kinh doanh, cá nhân có thu nhập từ đầu tư vốn, bản quyền, nhượng quyền thương mại, trúng thưởng được trả từ nước ngoài như sau:

Phần thông tin chung:

[01] Kỳ tính thuế: Ghi rõ ngày, tháng, năm thực hiện khai thuế.

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và ghi số lần khai bổ sung vào chỗ trống. Số lần khai bổ sung được ghi theo chữ số trong dãy chữ số tự nhiên (1, 2, 3….).

[04] Tên người nộp thuế: Ghi rõ ràng, đầy đủ họ, tên theo đăng ký thuế hoặc chứng minh nhân dân/CCCD/Hộ chiếu của cá nhân.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân theo Giấy chứng nhận đăng ký thuế dành cho cá nhân hoặc Thông báo mã số thuế cá nhân hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ số nhà, xã phường nơi cư trú của cá nhân.

[07] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố nơi cư trú của cá nhân.

[08] Tỉnh/thành phố: Ghi tỉnh/thành phố nơi cư trú của cá nhân.

[09] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của cá nhân.

[10] Fax: Ghi rõ ràng, đầy đủ số fax của cá nhân.

[11] Email: Ghi rõ ràng, đầy đủ địa chỉ email của cá nhân.

[12]Tên đại lý thuế (nếu có): Trường hợp cá nhân uỷ quyền khai thuế cho Đại lý thuế thì phải ghi rõ ràng, đầy đủ tên của Đại lý thuế theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh của Đại lý thuế.

[13] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của đại lý thuế theo Giấy chứng nhận đăng ký thuế do cơ quan thuế cấp.

[14] Hợp đồng đại lý thuế: Ghi rõ ràng, đầy đủ số, ngày của Hợp đồng đại lý thuế giữa người nộp thuế với đại lý thuế (hợp đồng đang thực hiện).

[15] Tên tổ chức tại Việt Nam nơi cá nhân phát sinh hoạt động có thu nhập: Ghi rõ ràng, đầy đủ tên của tổ chức tại Việt Nam theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế. Tổ chức tại Việt Nam trong trường hợp này là nơi cá nhân phát sinh thu nhập chịu thuế nhưng khoản thu nhập đó được trả từ nước ngoài (nếu có).

[16] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

[17] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15])

[18] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

[19] Tỉnh/thành phố: Ghi tỉnh/thành phố trụ sở của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

[20] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

[21] Fax: Ghi rõ ràng, đầy đủ số fax của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

[22] Email: Ghi rõ ràng, đầy đủ địa chỉ email của tổ chức tại Việt Nam nơi cá nhân phát sinh thu nhập chịu thuế (nếu có khai thông tin tại chỉ tiêu [15]).

Phần kê khai các chỉ tiêu của bảng:

IV. CHI TIẾT TÍNH THUẾ

(I) Thu nhập từ kinh doanh của cá nhân không cư trú

[23] Tổng thu nhập tính thuế: là toàn bộ tiền bán hàng hoá, tiền gia công, tiền hoa hồng, tiền cung ứng hàng hoá, dịch vụ phát sinh trong kỳ tính thuế bao gồm cả khoản trợ giá, phụ thu, phụ trội mà cá nhân không cư trú được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

[24] Thuế suất: quy định đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh theo khoản 3 Điều 25 Luật Thuế thu nhập cá nhân số 04/2007/QH12 như sau:

- 1% đối với hoạt động kinh doanh hàng hoá.

- 5% đối với hoạt động kinh doanh dịch vụ.

- 2% đối với hoạt động sản xuất, xây dựng, vận tải và hoạt động kinh doanh khác.

Trường hợp cá nhân không cư trú có doanh thu từ nhiều lĩnh vực, ngành nghề sản xuất, kinh doanh khác nhau nhưng không tách riêng được doanh thu của từng lĩnh vực, ngành nghề thì thuế suất thuế thu nhập cá nhân được áp dụng theo mức thuế suất cao nhất đối với lĩnh vực, ngành nghề thực tế hoạt động trên toàn bộ doanh thu.

[25] Tổng số thuế thu nhập cá nhân phải nộp: [25]=[23]x[24].

(II) Thu nhập từ đầu tư vốn:

[26] Tổng thu nhập chịu thuế: là tổng số thu nhập từ đầu tư vốn mà cá nhân được nhận từ nước ngoài.

[27] Số thuế phải nộp: chỉ tiêu [27] = [26] x 5%.

[28] Tổng số thuế đã nộp ở nước ngoài: được xác định theo chứng từ nộp thuế tại nước ngoài. Trường hợp cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, thì số thuế đã nộp ở nước ngoài được xác định căn cứ bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

[29] Số thuế còn phải nộp: chỉ tiêu [29]=[27]-[28]. Số thuế đã nộp ở nước ngoài được trừ không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam

(III) Thu nhập từ bản quyền, nhượng quyền thương mại:

[30] Tổng thu nhập chịu thuế: là tổng số thu nhập từ bản quyền, nhượng quyền thương mại mà cá nhân nhận được từ nước ngoài.

[31] Số thuế phải nộp: chỉ tiêu [31] = ([30] - 10.000.000 VNĐ) x 5%.

[32] Tổng số thuế đã nộp ở nước ngoài: được xác định theo chứng từ nộp thuế tại nước ngoài. Trường hợp cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, thì số thuế đã nộp ở nước ngoài được xác định căn cứ bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

[33] Số thuế còn phải nộp: chỉ tiêu [33]=[31]-[32]. Số thuế đã nộp ở nước ngoài được trừ không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam.

(IV) Thu nhập từ trúng thưởng:

[34] Tổng thu nhập chịu thuế: là tổng số thu nhập từ trúng thưởng mà cá nhân nhận được từ nước ngoài.

[35] Số thuế phải nộp: chỉ tiêu [35] = ([34]-10.000.000VNĐ) x 10%.

[36] Tổng số thuế đã nộp ở nước ngoài: được xác định theo chứng từ nộp thuế tại nước ngoài. Trường hợp cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, thì số thuế đã nộp ở nước ngoài được xác định căn cứ bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế.

[37] Số thuế còn phải nộp: chỉ tiêu [37]=[35]-[36]. Số thuế đã nộp ở nước ngoài được trừ không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam.

LawNet

- Đây là nội dung tóm tắt, thông báo văn bản mới dành cho khách hàng của Law Net Nếu quý khách còn vướng mắc vui lòng gửi về Email:info@lawnet.vn

- Nội dung bài viết chỉ mang tính chất tham khảo;

- Bài viết có thể được sưu tầm từ nhiều nguồn khác nhau;

- Điều khoản được áp dụng có thể đã hết hiệu lực tại thời điểm bạn đang đọc;

- Mọi ý kiến thắc mắc về bản quyền của bài viết vui lòng liên hệ qua địa chỉ mail banquyen@lawnet.vn;