Ứng dụng eTax Mobile tra cứu lịch sử đóng thuế thu nhập cá nhân ra sao?

Ứng dụng eTax Mobile tra cứu lịch sử đóng thuế thu nhập cá nhân ra sao?

Hiện nay, người nộp thuế có thể thực hiện tra cứu lịch sử đóng thuế thu nhập cá nhân, tờ khai thuế thu nhập cá nhân đã nộp trên ứng dụng eTax Mobile theo hướng dẫn sau:

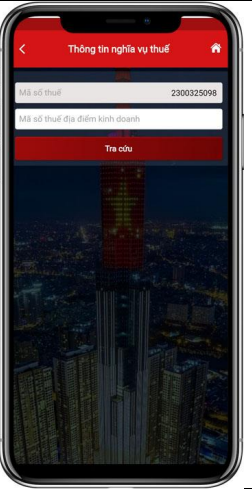

Bước 1: Đăng nhập vào tài khoản tại Ứng dụng eTax Mobile.

Sau khi đăng nhập vào hệ thống thành công, chọn chức năng Tra cứu nghĩa vụ thuế > Tất cả nghĩa vụ thuế.

- Thông tin “Mã số thuế”: hiển thị mã số thuế đăng nhập, không cho sửa.

- Thông tin “Mã số thuế địa điểm kinh doanh”: Để trống, NNT nhập MST địa điểm kinh doanh để tra cứu tình hình xử lý nghĩa vụ thuế của địa điểm kinh doanh. Lưu ý: Chỉ hiển thị nếu đăng nhập bằng MST 10 số.

Bước 2:

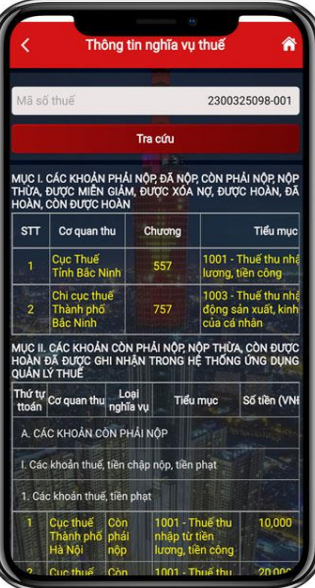

NNT nhấn “Tra cứu”, hệ thống hiển thị màn hình kết quả tra cứu nghĩa vụ thuế với các thông tin:

- Mục I: Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xoá nợ, được hoàn, đã hoàn, còn được hoàn.

- Mục II: Các khoản còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế

Bước 3:

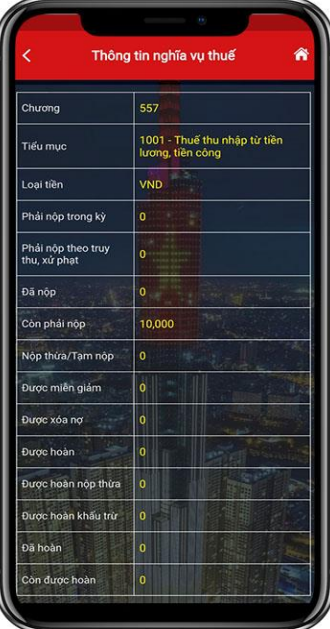

Tại Mục I, hệ thống hiển thị các thông tin sau: Cơ quan thu, Chương, Tiểu mục.

NNT nhấn vào biểu tượng để xem thông tin chi tiết. Hệ thống hiển thị màn hình thông tin chi tiết bao gồm:

- Chương

- Tiểu mục

- Loại tiền

- Phải nộp

- Phải nộp theo truy thu, xử phạt

- Đã nộp

- Còn phải nộp

- Nộp thừa/Tạm nộp

- Được miễn giảm

- Được xóa nợ

- Được hoàn

- Được hoàn nộp thừa

- Được hoàn khấu trừ

- Đã hoàn

- Còn được hoàn

Bước 4:

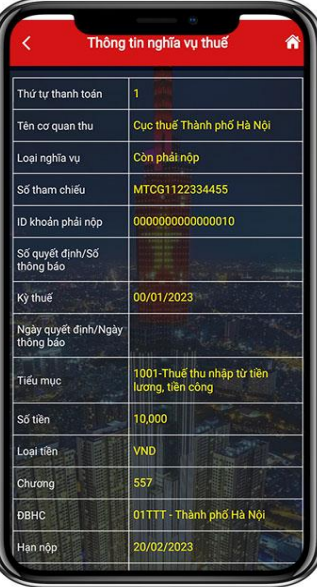

Tại Mục II, hệ thống hiển thị các thông tin sau: thứ tự thanh toán, Cơ quan thu, loại nghĩa vụ, Tiểu mục, Số tiền, Gợi ý xử lý.

NNT nhấn vào biểu tượng để xem thông tin chi tiết. Hệ thống hiển thị màn hình thông tin chi tiết bao gồm các thông tin:

- Thứ tự thanh toán

- Tên cơ quan thu

- Loại nghĩa vụ

- Số tham chiếu

- ID khoản phải nộp

- Số quyết định/Số thông báo

- Kỳ thuế

- Ngày quyết định/ Ngày thông báo

- Tiểu mục

- Số tiền

- Loại tiền

- Chương

- ĐBHC

- Hạn nộp

- Số tiền đã nộp tại NHTM

- Trạng thái

Ứng dụng eTax Mobile tra cứu lịch sử đóng thuế thu nhập cá nhân ra sao? (Hình từ Internet)

Thời hạn khai quyết toán thuế thu nhập cá nhân ra sao?

Theo quy định tại Điều 28 Nghị định 65/2013/NĐ-CP thì hằng tháng người lao động sẽ được tổ chức trả thu nhập tạm tính trừ số thuế phải nộp dựa trên các khoản thu nhập từ tiền lương, tiền công của người lao động.

Căn cứ khoản 1 Điều 55 Luật Quản lý thuế 2019 quy định như sau:

Thời hạn nộp thuế

1. Trường hợp người nộp thuế tính thuế, thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Đối với thuế thu nhập doanh nghiệp thì tạm nộp theo quý, thời hạn nộp thuế chậm nhất là ngày 30 của tháng đầu quý sau.

...

Ngoài ra, theo quy định tại khoản 2 Điều 44 Luật Quản lý thuế 2019 có quy định về thời hạn khai quyết toán thuế thu nhập cá nhân như sau:

Thời hạn nộp hồ sơ khai thuế

...

2. Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

a) Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

b) Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

c) Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

...

Như vậy, thời hạn khai quyết toán thuế TNCN được chia làm 2 mốc thời điểm cho 2 trường hợp như sau:

- Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ khai quyết toán thuế do doanh nghiệp thực hiện thay người lao động.

- Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế TNCN của cá nhân trực tiếp quyết toán thuế.

Cách tính tiền phải trả khi chậm nộp thuế TNCN ra sao?

Căn cứ khoản 2 Điều 59 Luật Quản lý thuế 2019 quy định như sau:

Xử lý đối với việc chậm nộp tiền thuế

...

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

...

Như vậy, tiền chậm nộp thuế TNCN 01 ngày được tính bằng công thức:

Mức tính tiền chậm nộp = 0,03% x Số tiền thuế chậm nộp.

- Người lao động được thưởng cổ phiếu có phải khai thuế TNCN không?

- 04 mẫu chứng từ kế toán bắt buộc trong đơn vị hành chính sự nghiệp là những mẫu nào?

- Báo cáo tài chính của đơn vị hành chính sự nghiệp được lập vào thời điểm nào?

- Mẫu báo cáo APA thường niên hiện nay là mẫu nào? Nguyên tắc khai thuế với APA là gì?

- Mã giao dịch điện tử giao dịch thuế điện tử được tạo ra có thống nhất không?

- Người lao động có hợp đồng làm việc dưới 6 tháng có áp dụng biện pháp khấu trừ một phần tiền lương được không?

- Cho thuê nhà có đóng thuế không? Trường hợp nào người cho thuê nhà bị ấn định doanh thu tính thuế?

- Hồ sơ thay đổi thông tin đăng ký thuế làm thay đổi cơ quan thuế quản lý trực tiếp gồm những gì?

- Hiệp định thuế là gì? Trách nhiệm và quyền hạn của Cơ quan thuế trong quản lý giá giao dịch liên kết ra sao?

- Tổng hợp văn bản hướng dẫn Luật Thuế thu nhập cá nhân mới nhất?