Mẫu tờ khai quyết toán thuế thu nhập cá nhân là mẫu nào?

Khai quyết toán thuế là gì?

Căn cứ khoản 10 Điều 3 Luật Quản lý thuế 2019, khai quyết toán thuế là việc xác định số tiền thuế phải nộp của năm tính thuế hoặc thời gian từ đầu năm tính thuế đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế hoặc thời gian từ khi phát sinh đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế theo quy định của pháp luật.

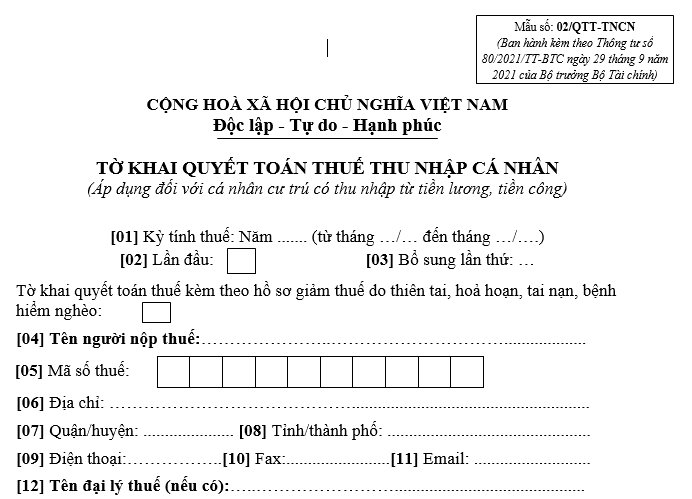

Mẫu tờ khai quyết toán thuế thu nhập cá nhân là mẫu nào? (Hình từ Internet)

Mẫu tờ khai quyết toán thuế thu nhập cá nhân là mẫu nào?

Mẫu Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công là mẫu 02/QTT-TNCN được Ban hành kèm theo Thông tư 80/2021/TT-BTC, cụ thể:

>> Tải Tải về Mẫu Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công

Cách ghi tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công như sau:

[01] Thu nhập từ tiền lương, tiền công đối với cá nhân cư trú áp dụng kỳ tính thuế thu nhập cá nhân theo năm.

[02] Người nộp thuế đánh dấu X vào ô này nếu là khai quyết toán thuế thu nhập cá nhân lần đầu trong kỳ tính thuế (chưa khai bổ sung).

[03] Người nộp thuế đánh dấu X vào ô này nếu thuộc diện xét giảm thuế do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế.

[04] Điền đầy đủ họ và tên của người nộp thuế.

[05] Điền đầy đủ mã số thuế do cơ quan thuế cấp.

[06] Điền địa chỉ của người nộp thuế (số nhà, tên đường, thôn, xã, phường), không điền tên quận/huyện và tỉnh/thành phố (vì sẽ điền tại mục [7] và [8]).

[07] Điền đầy đủ tên của đại lý thuế trong trường hợp người nộp thuế có ký hợp đồng với đại lý thuế để thực hiện các thủ tục về thuế thay cho mình.

[08] Điền mã số thuế của đại lý thuế (nếu có).

[09] Điền đầy đủ tên của tổ chức trả thu nhập chịu thuế thu nhập cá nhân.

[10] Điền mã số thuế của tổ chức trả thu nhập chịu thuế thu nhập cá nhân.

[11] Tại cột này, người nộp thuế điền cụ thể số tiền hoặc số người theo hướng dẫn tại cột Chỉ tiêu.

Thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công của người lao động là khi nào?

Căn cứ theo khoản 2 Điều 11 Nghị định 65/2013/NĐ-CP, được sửa đổi bởi khoản 8 Điều 2 Nghị định 12/2015/NĐ-CP quy định như sau:

Thuế đối với thu nhập từ tiền lương, tiền công

1. Thu nhập chịu thuế từ tiền lương, tiền công được xác định theo quy định tại Khoản 2 Điều 3 Nghị định này.

2. Thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công là thời điểm người sử dụng lao động trả tiền lương, tiền công cho người nộp thuế hoặc thời điểm người nộp thuế nhận được thu nhập.

Trường hợp người sử dụng lao động mua cho người lao động bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm được thành lập và hoạt động theo quy định của pháp luật Việt Nam, người lao động chưa phải tính vào thu nhập chịu thuế tại thời điểm mua bảo hiểm. Đến thời điểm đáo hạn hợp đồng, doanh nghiệp bảo hiểm có trách nhiệm khấu trừ tiền thuế theo tỷ lệ 10% trên khoản tiền phí tích lũy tương ứng với phần người sử dụng lao động mua cho người lao động từ ngày 01 tháng 7 năm 2013.

Trường hợp người sử dụng lao động mua cho người lao động bảo hiểm nhân thọ (trừ bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm không thành lập và hoạt động theo pháp luật Việt Nam được phép bán bảo hiểm tại Việt Nam thì người sử dụng lao động có trách nhiệm khấu trừ thuế theo tỷ lệ 10% trên khoản tiền phí bảo hiểm đã mua hoặc đóng góp trước khi trả thu nhập cho người lao động.

3. Thu nhập tính thuế đối với thu nhập từ tiền lương, tiền công được xác định bằng thu nhập chịu thuế trừ (-) các khoản giảm trừ dưới đây:

a) Các khoản đóng bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, Quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện.

Mức đóng vào Quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện được trừ ra khỏi thu nhập khi xác định thu nhập tính thuế quy định tại Khoản này tối đa không quá 01 triệu đồng/tháng, bao gồm cả số tiền do người sử dụng lao động đóng cho người lao động và cả số tiền do người lao động tự đóng (nếu có).

...

Theo đó, thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công của người lao động là thời điểm người sử dụng lao động trả tiền lương, tiền công cho người nộp thuế hoặc thời điểm người nộp thuế nhận được thu nhập.

- Điều kiện không áp dụng thuế chống bán phá giá đối với hàng hóa nhập khẩu có biên độ trên 2%?

- Người tiếp tay cho hành vi trốn thuế có bị công khai thông tin người nộp thuế không?

- Khi nào doanh nghiệp phải thực hiện phân bổ thuế thu nhập doanh nghiệp?

- Hành vi trốn thuế trong trường hợp nào thì bị phạt tiền gấp 3 lần số tiền thuế trốn?

- Có bị xử phạt khi khai bổ sung hồ sơ khai thuế trước khi kiểm tra thuế?

- Cách xác định thuế suất thực tế và lợi nhuận tính thuế bổ sung tại Việt Nam như thế nào?

- Nguyên tắc và căn cứ xác định giá tối đa dịch vụ sử dụng đường bộ như thế nào?

- Xem 02 cách điền mẫu 02B phần hạn chế, khuyết điểm và nguyên nhân trong Bản kiểm điểm đảng viên cuối năm 2024? Đảng viên trong đơn vị vũ trang đóng đảng phí bao nhiêu?

- 02 cách viết hạn chế, khuyết điểm và nguyên nhân trong Bản kiểm điểm đảng viên cuối năm 2024 mẫu 02A? Dựa trên thu nhập nào mà Đảng viên đóng đảng phí?

- Sử dụng hàng hóa tiêu dùng nội bộ trong công ty có phải xuất hóa đơn không?