Hướng dẫn cách kê khai bổ sung điều chỉnh thuế giá trị gia tăng trên phần mềm HTKK năm 2024?

Có được khai bổ sung hồ sơ khai thuế giá trị gia tăng khi hết hạn nộp hồ sơ không?

Căn cứ Điều 47 Luật Quản lý thuế 2019 quy định về khai bổ sung hồ sơ khai thuế như sau:

Khai bổ sung hồ sơ khai thuế

1. Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

2. Khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế thì người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế; cơ quan thuế thực hiện xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật này.

...

Từ quy định trên, có thể thấy nếu doanh nghiệp phát hiện tờ khai thuế giá trị gia tăng (thuế GTGT) nộp lần đầu có sai sót thì vẫn được khai bổ sung hồ sơ khai thuế GTGT trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế GTGT của kỳ tính thuế có sai sót nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

Hướng dẫn cách kê khai bổ sung điều chỉnh thuế giá trị gia tăng trên phần mềm HTKK năm 2024? (Hình từ Internet)

Hướng dẫn chi tiết cách kê khai bổ sung điều chỉnh thuế giá trị gia tăng năm 2024?

Điều kiện để có thể thực hiện kê khai điều chỉnh bổ sung trên phần mềm HTKK là trên phần mềm HTKK tại máy tính thực hiện phải tồn tại tờ khai của kỳ có sai sót.

(1) Tổng quan các bước cần thực hiện khi kê khai bổ sung thuế giá trị gia tăng gồm:

- Bước 1: Vào phần mềm HTKK, chọn tờ khai đã kê khai sai

- Bước 2: Chọn kỳ đã kê khai sai

- Bước 3: Chọn trạng thái tờ khai bổ sung, chọn số lần khai bổ sung, kiểm tra lại ngày lập KHBS

- Bước 4: Bấm “Đồng ý” để vào tờ khai điều chỉnh

- Bước 5: Điều chỉnh tờ khai

- Bước 6: Nhập mã giao dịch điện tử tại tab “01-KHBS”:

- Bước 7: Bấm “Tổng hợp KHBS”

- Bước 8: Xác định kết quả của việc kê khai điều chỉnh bổ sung

- Bước 9: Ghi lý do điều chỉnh

- Bước 10: Nhấn “Ghi” để kiểm tra thông tin

- Bước 11: Kết xuất XML và gửi tờ khai bổ sung qua mạng

- Bước 12: Nộp số tiền thuế tăng thêm sau khi điều chỉnh và tiền phạt chậm nộp (Nếu có).

(2) Trình tự thực hiện kê khai bổ sung điều chỉnh thuế giá trị gia tăng năm 2024 như sau:

- Bước 1: Vào phần mềm HTKK, sau đó chọn tờ khai GTGT đã kê khai sai:

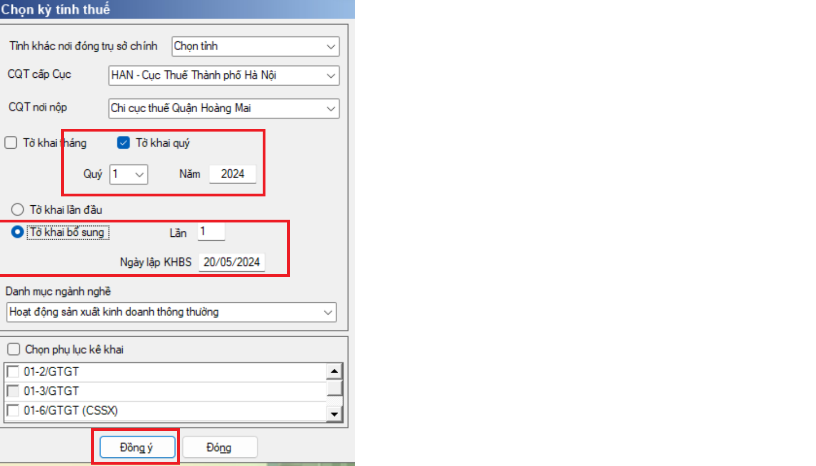

- Bước 2: Chọn kỳ đã kê khai sai

Ví dụ: Làm sai tờ khai thuế GTGT của kỳ quý 3/2024 => Khi làm điều chỉnh bổ sung sẽ chọn quý 3/2024.

- Bước 3: Chọn trạng thái tờ khai bổ sung, Chọn số lần khai bổ sung, kiểm tra lại ngày lập KHBS (khai bổ sung)

+ Chọn trạng thái tờ khai: Kể từ thời điểm Doanh nghiệp đã nhận được Thông báo chấp nhận hồ sơ khai thuế đối với Tờ khai thuế “Lần đầu” mà muốn nộp lại tờ khai của kỳ tính thuế đó thì phải chọn trạng thái tờ khai là Tờ khai bổ sung

+ Chọn số lần khai bổ sung:

Lần đầu tiên làm tờ khai bổ sung cho kỳ bị sai sót thì là lần 1 => Cứ thế tăng lên cho các lần sau nếu tiếp tục phát hiện ra sai sót

+ Kiểm tra lại ngày lập KHBS (khai bổ sung): Phần mềm mặc định lấy theo ngày trên máy tính (vẫn cho phép sửa).

Lưu ý: Ngày bổ sung không được lớn hơn ngày hiện tại (tức là không được nhập ngày lập KHBS lớn hơn ngày trên máy tính)

Ngoài ra đối với phần phụ lục: Nếu ở tờ khai lần đầu hoặc lần bổ sung N-1 mà đã kê khai phụ lục nào thì ở Tờ khai bổ sung/ Tờ khai bổ sung lần N, Phần mềm sẽ mặc định tích chọn phụ lục đó và cho phép người nộp thuế đính kèm thêm cả các phụ lục khác chưa được kê khai.

- Bước 4: Bấm “Đồng ý” để vào tờ khai điều chỉnh

- Bước 5: Điều chỉnh tờ khai

Phần mềm sẽ lấy dữ liệu của Tờ khai thuế GTGT (mẫu 01/GTGT Tải về) gần nhất trong cùng kỳ tính thuế làm dữ liệu mặc định trên Tờ khai điều chỉnh:

+ Nếu là tờ khai bổ sung lần 1 thì lấy dữ liệu của tờ khai lần đầu

+ Nếu là tờ khai bổ sung lần 2 thì lấy dữ liệu lần bổ sung 1

+ Nếu là tờ khai bổ sung lần n thì lấy dữ liệu lần bổ sung n-1

- Bước 6: Nhập mã giao dịch điện tử Tại tab “01-KHBS”:

Thực hiện tại tab Tờ khai bổ sung (Mẫu 01-KHBS Tải về)

Tại Chỉ tiêu [02]: Mã giao dịch điện tử của tờ khai lần đầu có sai, sót cần bổ sung, điều chỉnh.

Tiến hành nhập mã giao dịch điện tử trên Thông báo chấp nhận hồ sơ khai thuế theo mẫu 01-2/TB-TĐT Tải về của hồ sơ khai thuế lần đầu. Để có mã giao dịch điện tử này thì thực hiện tra cứu như sau:

+ Cách 1: Tra cứu trên hệ thống thuedientu.gdt.gov.vn

+ Cách 2: Kiểm tra tại thông báo tiếp nhận hoặc xác nhận hồ sơ thuế điện tử đã được gửi vào Mail cho doanh nghiệp

Lưu ý: Hiện nay nếu không nhập mã giao dịch điện tử lên tờ khai bổ sung 01/KHBS thì khi bấm “Ghi” phần mềm sẽ cảnh báo (và đưa ra thông tin là "Bắt buộc nhập")

Nhưng nếu không nhập thông tin về giao dịch điện tử lên tờ khai bổ sung 01/KHBS Tải về thì vẫn kết xuất được tờ khai vẫn nộp được hồ sai khai bổ sung qua mạng.

- Bước 7: Bấm “Tổng hợp KHBS”

Để phần mềm tổng hợp số liệu lên tờ khai bổ sung (01/KHBS Tải về) và bản giải trình khai bổ sung.

Sau khi bấm "Tổng hợp KHBS" thì phần mềm sẽ hiện thị ra thông báo "Tổng hợp dữ liệu lên KHBS thành công", sau đó bấm vào "Đóng"

- Bước 8: Xác định kết quả của việc kê khai điều chỉnh bổ sung (mẫu 01/KHBS Tải về)

Cách xác định tại: Phần A. Xác định tăng/giảm số thuế phải nộp và tiền chậm nộp, tăng/giảm số thuế được khấu trừ, tăng/giảm số thuế đề nghị hoàn:

I. Xác định tăng/giảm số thuế phải nộp và tiền chậm nộp:

Số thuế phải nộp trên tờ khai điều chỉnh tăng/giảm: tại dòng tổng cộng, Mã chỉ tiêu số [10] Tăng/giảm số thuế phải nộp

+ Trường hợp 1: Mã chỉ tiêu số [10] > 0 => Tăng số tiền thuế GTGT còn phải nộp

Phải mang số tiền phát sinh dương tại chỉ tiêu [10] đi nộp, cùng với số tiền phạt chậm nộp tại mục 3, phần I (nếu có) (phần mềm tự động tính, cho phép sửa -> Cần phải kiểm tra và xác định lại (nếu phần mềm tính không đúng))

+ Trường hợp 2: Mã chỉ tiêu số [10] < 0 => Kết quả: giảm số thuế GTGT phải nộp

Trường hợp 2.1: Chưa nộp số tiền thuế ở tờ khai sai sót đang điều chỉnh: thì thực hiện bù trừ và nộp theo số đã điều chỉnh

Trường hợp 2.2: Đã nộp số tiền thuế ở tờ khai sai sót đang điều chỉnh: thì Doanh nghiệp tự theo dõi số tiền phát sinh âm tại chỉ tiêu [10] này và bù trừ vào các kỳ sau, khi phát sinh tiền thuế phải nộp (Trường hợp này được xác định là đã nộp thừa tiền thuế)

II. Số thuế được khấu trừ điều chỉnh tăng/giảm: tại dòng tổng cộng, Mã chỉ tiêu số [12] Tăng/giảm số thuế khấu trừ

+ Trường hợp 3: Mã chỉ tiêu số [12] > 0 => Kết quả: Tăng số tiền thuế GTGT được khấu trừ:

Cho số tiền phát sinh dương tại chỉ tiêu [12] trên tờ khai bổ sung “01/KHBS” này vào chỉ tiêu [38] – Điều chỉnh tăng trên tờ khai 01/GTGT của kỳ kê khai thuế GTGT hiện tại (kỳ làm bổ sung điều chỉnh)

+ Trường hợp 4: Mã chỉ tiêu số [12] < 0 => Kết quả: Giảm số tiền thuế GTGT được khấu trừ:

Cho số tiền phát sinh âm tại chỉ tiêu [12] trên tờ khai bổ sung “01/KHBS” này vào chỉ tiêu [37] – Điều chỉnh giảm trên tờ khai 01/GTGT của kỳ kê khai thuế GTGT hiện tại

- Bước 9: Ghi lý do điều chỉnh

Thực hiện tại phụ lục 01-1/KHBS Tải về bản giải trình khai bổ sung

- Bước 10: Ấn “Ghi” để kiểm tra thông tin

- Bước 11: Kết xuất XML và gửi tờ khai bổ sung qua mạng

- Bước 12: Nộp số tiền thuế tăng thêm sau khi điều chỉnh và tiền phạt chậm nộp (Nếu có)

Có phải nộp tiền chậm nộp khi đã khai bổ sung hồ sơ khai thuế không?

Theo quy định tại khoản 1 Điều 59 Luật Quản lý thuế 2019 thì người nộp thuế khai bổ sung hồ sơ khai thuế GTGT phải nộp tiền chậm nộp trong các trường hợp sau:

Xử lý đối với việc chậm nộp tiền thuế

1. Các trường hợp phải nộp tiền chậm nộp bao gồm:

a) Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế;

b) Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

c) Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;

...

Theo đó, người nộp thuế khai bổ sung hồ sơ khai thuế GTGT phải nộp tiền chậm nộp khi thuộc một trong các trường hợp nêu trên.

- Khu phi thuế quan có chịu thuế GTGT không? Khu phi thuế quan gồm những khu nào?

- Nhận tiền tài trợ có lập hóa đơn không? Bảo mật đối với hóa đơn điện tử như thế nào?

- Thuế VAT ai chịu? Nộp hồ sơ khai thuế VAT ở đâu?

- Cục trưởng Cục Thuế có quyền ấn định thuế không? Người nộp thuế bị ấn định thuế trong những trường hợp nào?

- Hướng dẫn quy trình kê khai lệ phí trước bạ điện tử cho xe máy như thế nào?

- Doanh nghiệp tư nhân được cấp mã số thuế 10 số hay 13 số?

- Tờ khai đăng ký thuế lần đầu dùng cho cơ quan đại diện của tổ chức quốc tế tại Việt Nam là mẫu nào?

- Hướng dẫn đăng ký giao dịch với cơ quan thuế bằng phương thức điện tử (Cấp Tổng cục Thuế)?

- Thu nhập được chia từ hoạt động góp vốn sau khi đã nộp thuế thu nhập doanh nghiệp có chịu thuế TNDN không?

- Hạ tầng kỹ thuật công nghệ thông tin hóa đơn điện tử, chứng từ điện tử gồm những gì?