Đơn vị kinh doanh cung cấp dịch vụ ăn uống cho học sinh các trường học và nhờ nhà trường thu hộ thì dịch vụ này có phải chịu thuế GTGT?

- Đơn vị kinh doanh cung cấp dịch vụ ăn uống cho học sinh các trường học và nhờ nhà trường thu hộ thì dịch vụ này có phải chịu thuế giá trị gia tăng hay không?

- Thời điểm xác định thuế GTGT đối với dịch vụ là khi nào?

- Mẫu giấy đề nghị gia hạn nộp thuế GTGT là mẫu nào?

- Nộp thuế GTGT quý 3 năm 2024 là khi nào?

Đơn vị kinh doanh cung cấp dịch vụ ăn uống cho học sinh các trường học và nhờ nhà trường thu hộ thì dịch vụ này có phải chịu thuế giá trị gia tăng hay không?

Căn cứ theo khoản 13 Điều 4 Thông tư 219/2013/TT-BTC quy định như sau:

Đối tượng không chịu thuế GTGT

...

13. Dạy học, dạy nghề theo quy định của pháp luật bao gồm cả dạy ngoại ngữ, tin học; dạy múa, hát, hội họa, nhạc, kịch, xiếc, thể dục, thể thao; nuôi dạy trẻ và dạy các nghề khác nhằm đào tạo, bồi dưỡng nâng cao trình độ văn hóa, kiến thức chuyên môn nghề nghiệp.

Trường hợp các cơ sở dạy học các cấp từ mầm non đến trung học phổ thông có thu tiền ăn, tiền vận chuyển đưa đón học sinh và các khoản thu khác dưới hình thức thu hộ, chi hộ thì tiền ăn, tiền vận chuyển đưa đón học sinh và các khoản thu hộ, chi hộ này cũng thuộc đối tượng không chịu thuế.

Khoản thu về ở nội trú của học sinh, sinh viên, học viên; hoạt động đào tạo (bao gồm cả việc tổ chức thi và cấp chứng chỉ trong quy trình đào tạo) do cơ sở đào tạo cung cấp thuộc đối tượng không chịu thuế GTGT. Trường hợp cơ sở đào tạo không trực tiếp tổ chức đào tạo mà chỉ tổ chức thi, cấp chứng chỉ trong quy trình đào tạo thì hoạt động tổ chức thi và cấp chứng chỉ cũng thuộc đối tượng không chịu thuế. Trường hợp cung cấp dịch vụ thi và cấp chứng chỉ không thuộc quy trình đào tạo thì thuộc đối tượng chịu thuế GTGT.

Ví dụ 7: Trung tâm đào tạo X được cấp có thẩm quyền giao nhiệm vụ đào tạo để cấp chứng chỉ hành nghề về đại lý bảo hiểm. Trung tâm đào tạo X giao nhiệm vụ đào tạo cho đơn vị Y thực hiện, Trung tâm đào tạo X tổ chức thi và cấp chứng chỉ hành nghề đại lý bảo hiểm thì hoạt động tổ chức thi và cấp chứng chỉ của Trung tâm đào tạo X thuộc đối tượng không chịu thuế GTGT.

...

Như vậy, đơn vị kinh doanh cung cấp dịch vụ ăn uống cho học sinh các trường học và nhờ nhà trường thu hộ thì dịch vụ này không phải chịu thuế giá trị gia tăng.

Thời điểm xác định thuế GTGT đối với dịch vụ là khi nào?

Tại Điều 5 Nghị định 209/2013/NĐ-CP có quy định về thời điểm xác định thuế giá trị gia tăng như sau:

Thời điểm xác định thuế giá trị gia tăng

1. Thời điểm xác định thuế giá trị gia tăng đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

2. Thời điểm xác định thuế giá trị gia tăng đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

3. Bộ Tài chính hướng dẫn cụ thể về thời điểm xác định thuế giá trị gia tăng đối với một số trường hợp đặc thù.

Như vậy, thời điểm xác định thuế GTGT đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đơn vị kinh doanh cung cấp dịch vụ ăn uống cho học sinh các trường học và nhờ nhà trường thu hộ thì dịch vụ này có phải chịu thuế GTGT hay không? (Hình từ Internet)

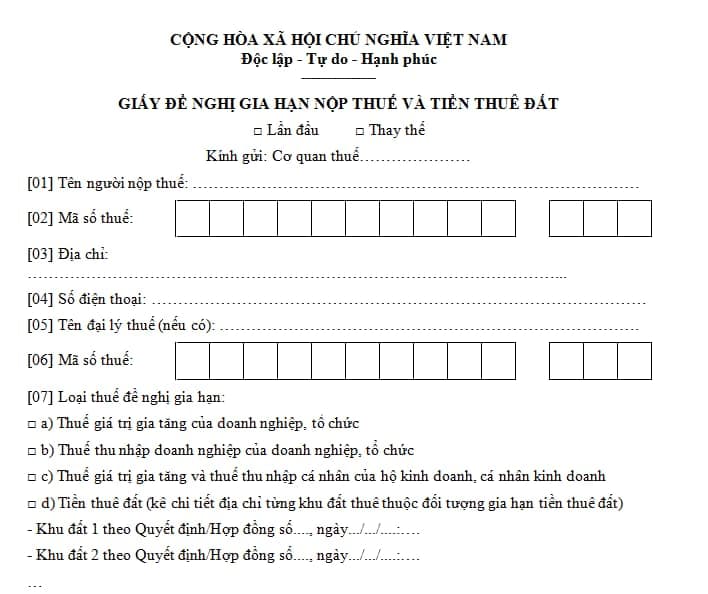

Mẫu giấy đề nghị gia hạn nộp thuế GTGT là mẫu nào?

Tại Phụ lục ban hành kèm theo Nghị định 64/2024/NĐ-CP có quy định mẫu giấy đề nghị gia hạn nộp thuế GTGT như sau:

>>> Tải về mẫu giấy đề nghị gia hạn nộp thuế GTGT 2024.

Nộp thuế GTGT quý 3 năm 2024 là khi nào?

Theo quy định tại Điều 55 Luật Quản lý thuế 2019 về thời hạn nộp thuế GTGT như sau:

Thời hạn nộp thuế

1. Trường hợp người nộp thuế tính thuế, thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Đối với thuế thu nhập doanh nghiệp thì tạm nộp theo quý, thời hạn nộp thuế chậm nhất là ngày 30 của tháng đầu quý sau.

Theo đó, thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế theo quý là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

Dẫn chiếu Điều 44 Luật Quản lý thuế 2019 thì thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế theo quý chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế.

Đồng thời căn cứ Điều 4 Nghị định 64/2024/NĐ-CP quy định gia hạn thời hạn nộp thuế và tiền thuê đất:

Gia hạn thời hạn nộp thuế và tiền thuê đất

1. Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

...

Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai. Thời hạn nộp thuế giá trị gia tăng của tháng, quý được gia hạn như sau:

...

Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý III năm 2024 chậm nhất là ngày 31 tháng 12 năm 2024.

...

Theo quy định trên, thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý 3 năm 2024 là chậm nhất ngày 31/12/2024.

- Nội dung của hoá đơn điện tử xăng dầu gồm những gì?

- Cá nhân cư trú có thu nhập từ tiền lương tiền công trực tiếp quyết toán thuế TNCN với cơ quan thuế khi nào?

- Quyết định xử phạt vi phạm hành chính về thuế, hóa đơn có thời hiệu thi hành bao nhiêu năm?

- Tiền đóng bảo hiểm xã hội có phải tính thuế thu nhập cá nhân hay không?

- Tiền đóng bảo hiểm y tế có được giảm trừ khi tính thuế TNCN không?

- Hóa đơn điện tử bán tài sản công áp dụng cho những loại tài sản nào? Định dạng hóa đơn điện tử gồm mấy thành phần?

- Có phải hoàn thuế bảo vệ môi trường đối với hàng hóa tạm nhập khẩu để tham gia hội chợ hay không?

- Tại sao không áp dụng thuế giá trị gia tăng đối với doanh nghiệp chế xuất?

- Phương pháp khai thuế GTGT, thuế TNCN theo từng lần phát sinh áp dụng với cá nhân kinh doanh nào?

- Trong lĩnh vực quản lý thuế, phí, lệ phí của cơ quan thuế thì thời điểm lập biên lai ra sao?