Mẫu tờ khai thuế TNDN tạm tính quý 4 năm 2024 là mẫu nào?

Mẫu tờ khai thuế TNDN tạm tính quý 4 năm 2024?

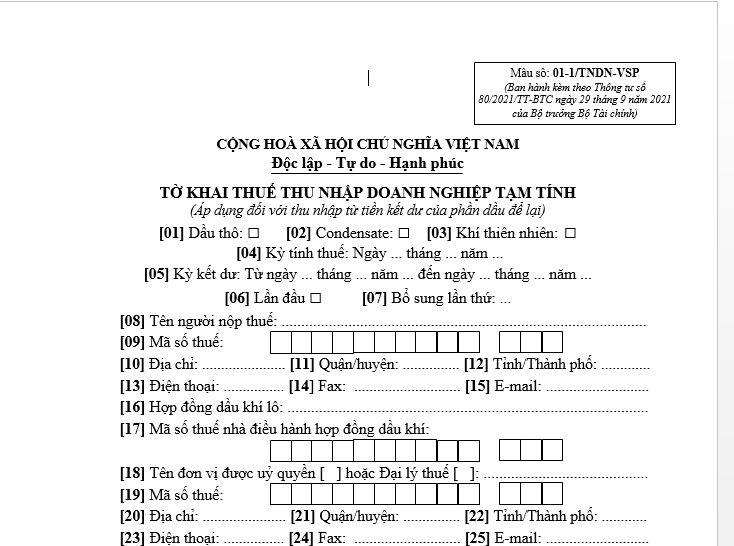

Mẫu tờ khai thuế TNDN tạm tính năm 2024 là mẫu số 01-1/TNDN-VSP theo quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC.

Mẫu tờ khai thuế TNDN tạm tính năm quý 4 năm 2024 như sau:

Tải Mẫu tờ khai thuế TNDN tạm tính năm 2024 tại đây...Tải về

Mẫu tờ khai thuế TNDN tạm tính quý 4 năm 2024? (Hình ảnh từ Internet)

Số thuế TNDN tạm nộp 04 quý tối thiểu bao nhiêu?

Theo quy định tại điểm b khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP được sửa đổi bởi khoản 3 Điều 1 Nghị định 91/2022/NĐ-CP quy định về các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế như sau:

Các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế

........

6. Các loại thuế, khoản thu khai quyết toán năm và quyết toán đến thời điểm giải thể, phá sản, chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp. Trường hợp chuyển đổi loại hình doanh nghiệp (không bao gồm doanh nghiệp nhà nước cổ phần hóa) mà doanh nghiệp chuyển đổi kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp được chuyển đổi thì không phải khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi doanh nghiệp, doanh nghiệp khai quyết toán khi kết thúc năm. Cụ thể như sau:

a) Thuế tài nguyên.

b) Thuế thu nhập doanh nghiệp (trừ thuế thu nhập doanh nghiệp từ chuyển nhượng vốn của nhà thầu nước ngoài; thuế thu nhập doanh nghiệp kê khai theo phương pháp tỷ lệ trên doanh thu theo từng lần phát sinh hoặc theo tháng theo quy định tại điểm đ khoản 4 Điều này). Người nộp thuế phải tự xác định số thuế thu nhập doanh nghiệp tạm nộp quý (bao gồm cả tạm phân bổ số thuế thu nhập doanh nghiệp cho địa bàn cấp tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh, nơi có bất động sản chuyển nhượng khác với nơi người nộp thuế đóng trụ sở chính) và được trừ số thuế đã tạm nộp với số phải nộp theo quyết toán thuế năm.

.....

Người nộp thuế không thuộc diện lập báo cáo tài chính quý theo quy định của pháp luật về kế toán căn cứ vào kết quả sản xuất, kinh doanh quý và các quy định của pháp luật về thuế để xác định số thuế thu nhập doanh nghiệp tạm nộp quý.

Tổng số thuế thu nhập doanh nghiệp đã tạm nộp của 04 quý không được thấp hơn 80% số thuế thu nhập doanh nghiệp phải nộp theo quyết toán năm. Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 04 quý thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế thu nhập doanh nghiệp quý 04 đến ngày liền kề trước ngày nộp số thuế còn thiếu vào ngân sách nhà nước.

......

Mặt khác, theo khoản 2 Điều 59 Luật Quản lý thuế 2019 quy định về xử lý đối với việc chậm nộp tiền thuế như sau:

Xử lý đối với việc chậm nộp tiền thuế

.....

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

.....

Như vậy, số thuế TNDN tạm nộp 04 quý tối thiểu phải bằng 80% số thuế TNDN phải nộp theo quyết toán năm.

Trường hợp, doanh nghiệp nộp thiếu so với số thuế phải tạm nộp 04 quý thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế thu nhập doanh nghiệp quý 04 đến ngày liền kề trước ngày nộp số thuế còn thiếu vào NSNN.

Mức tính tiền chậm nộp = 0,03%/ngày x Số tiền thuế chậm nộp.

*Lưu ý: Doanh nghiệp phải tự xác định số thuế TNDN tạm nộp quý và được trừ số thuế đã tạm nộp với số phải nộp theo quyết toán thuế năm.

(Bao gồm cả tạm phân bổ số thuế thu nhập doanh nghiệp cho địa bàn cấp tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh, nơi có bất động sản chuyển nhượng khác với nơi người nộp thuế đóng trụ sở chính)

Nộp thuế TNDN thông qua các hình thức nào?

Theo quy định tại Điều 56 Luật Quản lý thuế 2019 về địa điểm và hình thức nộp thuế như sau:

Địa điểm và hình thức nộp thuế

1. Người nộp thuế nộp tiền thuế vào ngân sách nhà nước theo quy định sau đây:

a) Tại Kho bạc Nhà nước;

b) Tại cơ quan quản lý thuế nơi tiếp nhận hồ sơ khai thuế;

c) Thông qua tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế;

d) Thông qua ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định của pháp luật.

2. Kho bạc Nhà nước, ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định của pháp luật có trách nhiệm bố trí địa điểm, phương tiện, công chức, nhân viên thu tiền thuế bảo đảm thuận lợi cho người nộp thuế nộp tiền thuế kịp thời vào ngân sách nhà nước.

3. Cơ quan, tổ chức khi nhận tiền thuế hoặc khấu trừ tiền thuế phải cấp cho người nộp thuế chứng từ thu tiền thuế.

Mặt khác tại Điều 12 Luật Thuế thu nhập doanh nghiệp 2008 quy định về nơi nộp thuế như sau:

Nơi nộp thuế

Doanh nghiệp nộp thuế tại nơi có trụ sở chính. Trường hợp doanh nghiệp có cơ sở sản xuất hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi doanh nghiệp có trụ sở chính thì số thuế được tính nộp theo tỷ lệ chi phí giữa nơi có cơ sở sản xuất và nơi có trụ sở chính. Việc phân cấp, quản lý, sử dụng nguồn thu được thực hiện theo quy định của Luật ngân sách nhà nước.

Chính phủ quy định chi tiết và hướng dẫn thi hành Điều này.

Như vậy, doanh nghiệp có thể nộp thuế TNDN vào ngân sách nhà nước thông qua các hình thức sau:

- Tại Kho bạc Nhà nước.

- Tại cơ quan quản lý thuế nơi tiếp nhận hồ sơ khai thuế tại nơi có trụ sở chính.

- Thông qua tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế.

- Thông qua ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định của pháp luật

- Đáp án heo đi học hôm nay? Quay trúng giải thưởng trên Momo thì có phải đóng thuế TNCN không?

- Hồ sơ thay đổi thông tin đăng ký thuế của hộ cá nhân nhưng không làm thay đổi cơ quan quản lý thuế trực tiếp từ 06/02/2025?

- Hồ sơ đăng ký thuế lần đầu của hộ cá nhân không đầy đủ thì xử lý thế nào từ 06/02/2025?

- Từ ngày 01/01/2025, đeo tai nghe khi lái xe máy bị phạt bao nhiêu? Bán xe máy có chịu thuế thu nhập cá nhân không?

- Giảm thuế GTGT từ 10% xuống 8% từ ngày 01/01/2025 đến hết ngày 30/6/2025 đối với nhóm mặt hàng nào?

- Tổng hợp lời chúc năm mới 2025 dành cho đối tác? Mua hàng hóa dùng để biếu, tặng đối tác Tết 2025 thì người bán có xuất hóa đơn không?

- Lịch âm, lịch dương 2026 năm Bính Ngọ đầy đủ các tháng chi tiết nhất? Dự kiến thời nạn nộp lệ phí môn bài năm 2026 là khi nào?

- Thanh minh là gì? Tết thanh minh 2025 vào ngày nào? Tết Thanh minh 2025 thì cán bộ, công chức thuế có được nghỉ để đi tảo mộ không?

- Cơ quan thuế tiếp nhận hồ sơ khôi phục mã số thuế theo hình thức nào?

- Cơ quan nào có thẩm quyền gia hạn tạm hoãn xuất cảnh đối với cá nhân nợ thuế?