Mẫu công văn giải trình hệ số K thuế mới nhất? Hệ số K thuế tính dựa trên công thức nào?

Hệ số K để kiểm tra xuất hóa đơn vượt ngưỡng an toàn là gì?

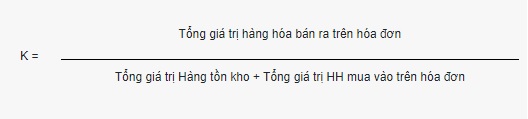

Hệ số K là tham số hoặc là một ngưỡng giới hạn dùng để kiểm soát rủi ro về hóa đơn được xác định dựa trên tỷ số của tổng giá trị hàng hóa bán ra với tổng giá trị hàng hóa tồn kho và mua vào.

Theo Công văn 2392/TCT-QLRR năm 2023 của Tổng cục Thuế về việc kiểm tra hóa đơn điện tử, theo đó, Tổng cục Thuế đã xây dựng chức năng trên ứng dụng hóa đơn điện tử đáp ứng yêu cầu kiểm soát hóa đơn điện tử, ngăn chặn tình trạng xuất hóa đơn khống.

Trong đó, có một số chức năng chính như sau:

- Hệ thống tự động kiểm soát tổng giá trị hàng hóa bán ra trên các hóa đơn đã xuất so với ngưỡng giá trị hàng hóa đầu vào được tính toán bằng K lần tổng giá trị hàng tồn kho và tổng giá trị trị hàng hóa mua vào.

- Hệ thống cảnh bảo thực hiện theo tham số K.

Như vậy, hệ số K được hiểu là một tham số hay một ngưỡng giới hạn dùng để kiểm tra xuất hóa đơn vượt ngưỡng an toàn dựa trên thương số của Tổng giá trị hàng hóa bán ra trên hóa đơn với tổng giá trị hàng tồn kho và tổng giá trị trị hàng hóa mua vào.

Trường hợp người nộp thuế vượt ngưỡng sẽ cảnh báo và đưa vào “Danh sách NNT thuộc diện giám sát xuất hoá đơn vượt ngưỡng an toàn”.

Mẫu công văn giải trình hệ số K thuế?

Hiện nay chưa có quy định cụ thể về mẫu công văn giải trình hệ số K thuế. Tuy nhiên có thể tham khảo mẫu công văn giải trình hệ số K thuế như sau:

Mẫu công văn giải trình hệ số K thuế...Tải về

Mẫu công văn giải trình hệ số K thuế mới nhất? Hệ số K tính dựa trên công thức nào? (Hình ảnh từ Internet)

Hệ số K tính dựa trên công thức nào?

Căn cứ tại Công văn 2392/TCT-QLRR năm 2023, hệ số K được dùng để kiểm soát tổng giá trị hàng hóa bán ra trên các hóa đơn đã xuất so với ngưỡng giá trị hàng hóa đầu vào được tính bằng công thức sau:

Theo đó, khi doanh nghiệp vượt ngưỡng giá trị hàng hóa đầu vào được tính toán bằng K lần tổng giá trị hàng tồn kho và tổng giá trị trị hàng hóa mua vào thì hệ thống sẽ phát đi cảnh báo hóa đơn và đưa vào danh sách quản lý.

Sử dụng hóa đơn không hợp pháp bị xử phạt vi phạm hành chính bao nhiêu tiền?

Căn cứ theo Điều 28 Nghị định 125/2020/NĐ-CP có quy định về hình thức xử phạt vi phạm hành chính đối với hành vi sử dụng hóa đơn không hợp pháp, cụ thể như sau:

Xử phạt đối với hành vi sử dụng hóa đơn không hợp pháp, sử dụng không hợp pháp hóa đơn

1. Phạt tiền từ 20.000.000 đồng đến 50.000.000 đồng đối với hành vi sử dụng hóa đơn không hợp pháp, sử dụng không hợp pháp hóa đơn quy định tại Điều 4 Nghị định này, trừ trường hợp được quy định tại điểm đ khoản 1 Điều 16 và điểm d khoản 1 Điều 17 Nghị định này.

2. Biện pháp khắc phục hậu quả: Buộc hủy hóa đơn đã sử dụng.

Ngoài ra, căn cứ khoản 4 Điều 7 Nghị định 125/2020/NĐ-CP quy định:

Hình thức xử phạt, biện pháp khắc phục hậu quả và nguyên tắc áp dụng mức phạt tiền khi xử phạt vi phạm hành chính về thuế, hóa đơn

...

4. Nguyên tắc áp dụng mức phạt tiền

a) Mức phạt tiền quy định tại Điều 10, 11, 12, 13, 14, 15, khoản 1, 2 Điều 19 và Chương III Nghị định này là mức phạt tiền áp dụng đối với tổ chức.

Đối với người nộp thuế là hộ gia đình, hộ kinh doanh áp dụng mức phạt tiền như đối với cá nhân.

...

Và đồng thời căn cứ theo khoản 5 Điều 5 Nghị định 125/2020/NĐ-CP quy định:

Nguyên tắc xử phạt vi phạm hành chính về thuế, hóa đơn

...

5. Đối với cùng một hành vi vi phạm hành chính về thuế, hóa đơn thì mức phạt tiền đối với tổ chức bằng 02 lần mức phạt tiền đối với cá nhân, trừ mức phạt tiền đối với hành vi quy định tại Điều 16, Điều 17 và Điều 18 Nghị định này.

Như vậy, theo quy định, tổ chức có hành vi sử dụng hóa đơn không hợp pháp có thể bị xử phạt vi phạm hành chính từ 20.000.000 đồng đến 50.000.000 đồng.

Trường hợp đối tượng vi phạm là cá nhân thì có thể bị xử phạt vi phạm hành chính từ 10.000.000 đồng đến 25.000.000 đồng.

Lưu ý: Hình thức xử phạt vi phạm hành chính đối với hành vi sử dụng hóa đơn không hợp pháp nêu trên không áp dụng trong các trường hợp sau đây:

- Sử dụng hóa đơn không hợp pháp để hạch toán giá trị hàng hóa, dịch vụ mua vào làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm nhưng khi cơ quan thuế thanh tra, kiểm tra phát hiện, người mua chứng minh được lỗi vi phạm sử dụng hóa đơn không hợp pháp thuộc về bên bán hàng và người mua đã hạch toán kế toán đầy đủ theo quy định.

- Sử dụng hóa đơn không hợp pháp để khai thuế làm giảm số thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm.

- Người lao động được thưởng cổ phiếu có phải khai thuế TNCN không?

- 04 mẫu chứng từ kế toán bắt buộc trong đơn vị hành chính sự nghiệp là những mẫu nào?

- Báo cáo tài chính của đơn vị hành chính sự nghiệp được lập vào thời điểm nào?

- Mẫu báo cáo APA thường niên hiện nay là mẫu nào? Nguyên tắc khai thuế với APA là gì?

- Mã giao dịch điện tử giao dịch thuế điện tử được tạo ra có thống nhất không?

- Người lao động có hợp đồng làm việc dưới 6 tháng có áp dụng biện pháp khấu trừ một phần tiền lương được không?

- Cho thuê nhà có đóng thuế không? Trường hợp nào người cho thuê nhà bị ấn định doanh thu tính thuế?

- Hồ sơ thay đổi thông tin đăng ký thuế làm thay đổi cơ quan thuế quản lý trực tiếp gồm những gì?

- Hiệp định thuế là gì? Trách nhiệm và quyền hạn của Cơ quan thuế trong quản lý giá giao dịch liên kết ra sao?

- Tổng hợp văn bản hướng dẫn Luật Thuế thu nhập cá nhân mới nhất?