Mẫu 01/GHAN Văn bản đề nghị gia hạn nộp thuế theo Thông tư 80?

Mẫu 01/GHAN Văn bản đề nghị gia hạn nộp thuế theo Thông tư 80?

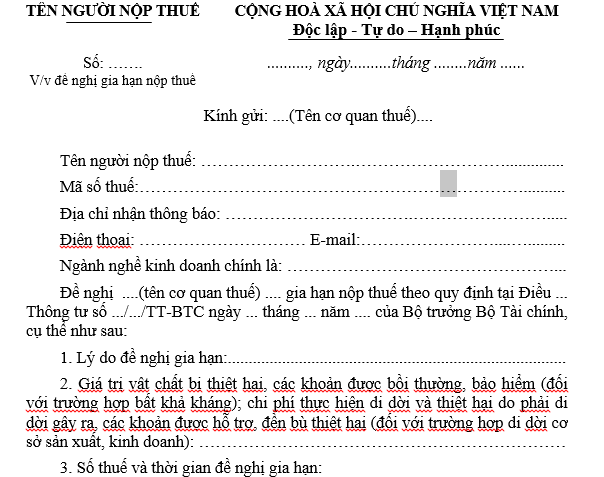

Căn cứ Mẫu 01/GHAN Phụ lục 1 ban hành kèm theo Thông tư 80/2021/TT-BTC quy định mẫu văn bản đề nghị gia hạn nộp thuế như sau:

Tải về Mẫu 01/GHAN Văn bản đề nghị gia hạn nộp thuế theo Thông tư 80

Mẫu 01/GHAN Văn bản đề nghị gia hạn nộp thuế theo Thông tư 80? (Hình từ Internet)

Thời gian gia hạn nộp thuế là bao lâu?

Căn cứ Điều 62 Luật Quản lý thuế 2019 quy định gia hạn nộp thuế:

Điều 62. Gia hạn nộp thuế

1. Việc gia hạn nộp thuế được xem xét trên cơ sở đề nghị của người nộp thuế thuộc một trong các trường hợp sau đây:

a) Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này;

b) Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

2. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều này được gia hạn nộp thuế một phần hoặc toàn bộ tiền thuế phải nộp.

3. Thời gian gia hạn nộp thuế được quy định như sau:

a) Không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm a khoản 1 Điều này;

b) Không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm b khoản 1 Điều này.

4. Người nộp thuế không bị phạt và không phải nộp tiền chậm nộp tính trên số tiền nợ thuế trong thời gian gia hạn nộp thuế.

5. Thủ trưởng cơ quan quản lý thuế quản lý trực tiếp căn cứ hồ sơ gia hạn nộp thuế để quyết định số tiền thuế được gia hạn, thời gian gia hạn nộp thuế.

Theo quy định trên, thời gian gia hạn nộp thuế được quy định như sau:

- Không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng sau:

+ Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ

+ Các trường hợp bất khả kháng khác theo quy định của Chính phủ.

- Không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

Hồ sơ gia hạn nộp thuế đối với hàng hóa xuất nhập khẩu gồm những giấy tờ nào?

Căn cứ Điều 11 Thông tư 06/2021/TT-BTC quy định hồ sơ gia hạn nộp thuế đối với hàng hóa xuất nhập khẩu gồm những giấy tờ sau:

[1] Công văn đề nghị gia hạn nộp tiền thuế: 01 bản chính

[2] Tài liệu gửi kèm công văn đề nghị gia hạn nộp tiền thuế đối với trường hợp bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng

- Văn bản, biên bản xác nhận nguyên nhân thiệt hại của cơ quan chức năng tại địa bàn nơi phát sinh thiệt hại:

+ Văn bản xác nhận của một trong các cơ quan, tổ chức sau: Cơ quan Công an xã, phường, thị trấn; Ủy ban nhân dân xã, phường, thị trấn; Ban quản lý Khu công nghiệp, Khu chế xuất, Khu kinh tế, Ban quản lý cửa khẩu, Cảng vụ hàng không, Cảng vụ hàng hải nơi xảy ra sự kiện bất khả kháng về việc thiên tai, thảm họa, dịch bệnh, tai nạn bất ngờ gây thiệt hại vật chất, ảnh hưởng trực tiếp đến sản xuất, kinh doanh: 01 bản chính

+ Biên bản xác nhận vụ cháy của cơ quan cảnh sát phòng cháy chữa cháy của địa phương nơi xảy ra vụ cháy: 01 bản chính.

- Trường hợp gặp khó khăn bất khả kháng do chiến tranh, bạo loạn, đình công phải ngừng, nghỉ sản xuất, kinh doanh hoặc rủi ro không thuộc nguyên nhân, trách nhiệm chủ quan của người nộp thuế thì người nộp thuế nộp các chứng từ, tài liệu chứng minh nguyên nhân gặp khó khăn bất khả kháng dẫn đến không có khả năng nộp tiền thuế, tiền chậm nộp, tiền phạt đúng hạn: 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế

- Hợp đồng bảo hiểm, thông báo trả tiền bồi thường của tổ chức nhận bảo hiểm (nếu có), trường hợp hợp đồng bảo hiểm không bao gồm nội dung bồi thường về thuế phải có xác nhận của tổ chức bảo hiểm; hợp đồng hoặc biên bản thỏa thuận đền bù của hãng vận tải đối với trường hợp tổn thất do hãng vận tải gây ra (nếu có); 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế.

[3] Tài liệu gửi kèm công văn đề nghị gia hạn nộp tiền thuế đối với trường hợp phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

- Quyết định thu hồi địa điểm sản xuất, kinh doanh của cơ quan nhà nước có thẩm quyền đối với địa điểm sản xuất cũ của doanh nghiệp (trừ trường hợp di dời địa điểm sản xuất kinh doanh theo mục đích yêu cầu của doanh nghiệp): 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế

- Văn bản xác nhận của chính quyền địa phương về việc doanh nghiệp phải ngừng sản xuất kinh doanh do di chuyển địa điểm: 01 bản chính

- Tài liệu chứng minh mức độ thiệt hại trực tiếp do phải di chuyển địa điểm kinh doanh. Giá trị thiệt hại được xác định trên giá trị còn lại của hàng hóa bị thiệt hại.

Giá trị còn lại của hàng hóa bị thiệt hại được xác định căn cứ vào hồ sơ, chứng từ và các quy định của pháp luật có liên quan trực tiếp để xác định: Nhà xưởng, kho, máy móc, trang thiết bị bị phá dỡ không thu hồi được vốn (nguyên giá sau khi trừ chi phí đã khấu hao), chi phí tháo dỡ trang thiết bị, nhà xưởng ở cơ sở cũ, chi phí vận chuyển lắp đặt ở cơ sở mới (sau khi trừ đi chi phí thu hồi), chi phí trả lương cho người lao động do ngừng làm việc (nếu có).

Trường hợp phức tạp liên quan đến chuyên ngành kinh tế kỹ thuật phải có văn bản xác nhận của cơ quan chuyên môn: 01 bản chính.