Phương pháp phân bổ thuế tài nguyên như thế nào?

Phương pháp phân bổ thuế tài nguyên được quy định như thế nào?

Căn cứ khoản 2 Điều 15 Thông tư 80/2021/TT-BTC thì phương pháp phân bổ thuế tài nguyên được quy định như sau:

(1) Căn cứ để phân bổ số thuế tài nguyên phải nộp cho từng tỉnh:

- Diện tích của lòng hồ thuỷ điện là t, diện tích lòng hồ thủy điện tại tỉnh G là t.1, diện tích lòng hồ thủy điện tại tỉnh H là t.2.

+ Tỷ lệ (%) diện tích lòng hồ tại tỉnh G là T.1 = t.1/t x 100.

+ Tỷ lệ (%) diện tích lòng hồ tại tỉnh H là T.2 = t.2/t x 100.

- Kinh phí đền bù giải phóng mặt bằng, di dân tái định cư là k; kinh phí đền bù giải phóng mặt bằng, di dân tái định cư tại tỉnh G là k.1; kinh phí đền bù giải phóng mặt bằng, di dân tái định cư tại tỉnh H là k.2.

+ Tỷ lệ (%) kinh phí đền bù giải phóng mặt bằng, di dân tái định cư tại tỉnh G là K.1 = k.1/k x 100.

+ Tỷ lệ (%) kinh phí đền bù giải phóng mặt bằng, di dân tái định cư tại tỉnh H là K.2 = k.2/k x 100.

- Số hộ dân phải di chuyển tái định cư là s, số hộ dân phải di chuyển tái định cư tại tỉnh G là s.1, số hộ dân phải di chuyển tái định cư tại tỉnh H là s.2.

+ Tỷ lệ (%) số hộ dân phải di chuyển tái định cư tại tỉnh G là S.1 = s.1/s x 100.

+ Tỷ lệ (%) số hộ dân phải di chuyển tái định cư tại tỉnh H là S.2 = s.2/s x 100.

- Giá trị đền bù thiệt hại vật chất vùng lòng hồ là v, giá trị đền bù thiệt hại vật chất vùng lòng hồ tại tỉnh G là v.1, giá trị đền bù thiệt hại vật chất vùng lòng hồ tại tỉnh H là v.2.

+ Tỷ lệ (%) giá trị đền bù thiệt hại vật chất vùng lòng hồ tại tỉnh G là V.1 = v.1/v x 100.

+ Tỷ lệ (%) giá trị đền bù thiệt hại vật chất vùng lòng hồ tại tỉnh H là V.2 = v.2/v x 100.

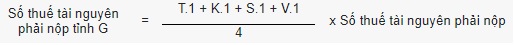

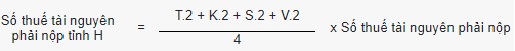

(2) Công thức tính:

Phương pháp phân bổ thuế tài nguyên được quy định như thế nào? (Hình ảnh từ Internet)

Các trường hợp nào được phân bổ thuế tài nguyên và khai, nộp thuế như thế nào?

Căn cứ khoản 1, khoản 3 Điều 15 Thông tư 80/2021/TT-BTC thì có quy định về trường hợp được phân bổ và khai, nộp thuế tài nguyên, cụ thể như sau:

- Trường hợp được phân bổ thuế tài nguyên là hoạt động sản xuất thủy điện có hồ thủy điện nằm trên nhiều tỉnh.

- Khai, nộp thuế tài nguyên:

Người nộp thuế có nhà máy sản xuất thuỷ điện thực hiện khai thuế tài nguyên và nộp hồ sơ khai thuế tài nguyên theo mẫu số 01/TAIN, hồ sơ quyết toán thuế tài nguyên theo mẫu số 02/TAIN cho cơ quan thuế quản lý khoản thu ngân sách nhà nước nơi có hoạt động khai thác tài nguyên nước.

Trường hợp hồ thủy điện của nhà máy nằm trên nhiều tỉnh thì nộp hồ sơ khai thuế tài nguyên theo mẫu số 01/TAIN, hồ sơ quyết toán thuế tài nguyên theo mẫu số 02/TAIN, phụ lục bảng phân bổ số thuế tài nguyên phải nộp cho các địa phương nơi được hưởng nguồn thu đối với hoạt động sản xuất thủy điện theo mẫu số 01-1/TAIN ban hành kèm theo phụ lục 2 Thông tư 80/2021/TT-BTC của nhà máy thủy điện tại cơ quan thuế nơi có văn phòng điều hành nhà máy thủy điện; nộp số tiền thuế phân bổ cho tỉnh nơi có hồ thủy điện theo quy định tại khoản 4 Điều 12 Thông tư 80/2021/TT-BTC.

Giá tính thuế tài nguyên được quy định như thế nào?

Căn cứ theo Điều 6 Luật Thuế tài nguyên 2009 có quy định về giá tính thuế như sau:

- Giá tính thuế tài nguyên là giá bán đơn vị sản phẩm tài nguyên của tổ chức, cá nhân khai thác chưa bao gồm thuế giá trị gia tăng.

- Trường hợp tài nguyên chưa xác định được giá bán thì giá tính thuế tài nguyên được xác định theo một trong những căn cứ sau:

+ Giá bán thực tế trên thị trường khu vực của đơn vị sản phẩm tài nguyên cùng loại nhưng không thấp hơn giá tính thuế do Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương (sau đây gọi chung là Ủy ban nhân dân cấp tỉnh) quy định;

+ Trường hợp tài nguyên khai thác có chứa nhiều chất khác nhau thì giá tính thuế xác định theo giá bán đơn vị của từng chất và hàm lượng của từng chất trong tài nguyên khai thác nhưng không thấp hơn giá tính thuế do Ủy ban nhân dân cấp tỉnh quy định.

- Giá tính thuế tài nguyên trong một số trường hợp được quy định cụ thể như sau:

+ Đối với nước thiên nhiên dùng cho sản xuất thủy điện là giá bán điện thương phẩm bình quân;

+ Đối với gỗ là giá bán tại bãi giao; trường hợp chưa xác định được giá bán tại bãi giao thì giá tính thuế được xác định căn cứ vào giá tính thuế do Ủy ban nhân dân cấp tỉnh quy định;

+ Đối với tài nguyên khai thác không tiêu thụ trong nước mà xuất khẩu là giá xuất khẩu;

+ Đối với dầu thô, khí thiên nhiên, khí than là giá bán tại điểm giao nhận. Điểm giao nhận là điểm được thỏa thuận trong hợp đồng dầu khí mà ở đó dầu thô, khí thiên nhiên, khí than được chuyển giao quyền sở hữu cho các bên tham gia hợp đồng dầu khí.

- Ủy ban nhân dân cấp tỉnh quy định cụ thể giá tính thuế đối với tài nguyên chưa xác định được giá bán đơn vị sản phẩm tài nguyên, trừ dầu thô, khí thiên nhiên, khí than và nước thiên nhiên dùng cho sản xuất thủy điện.