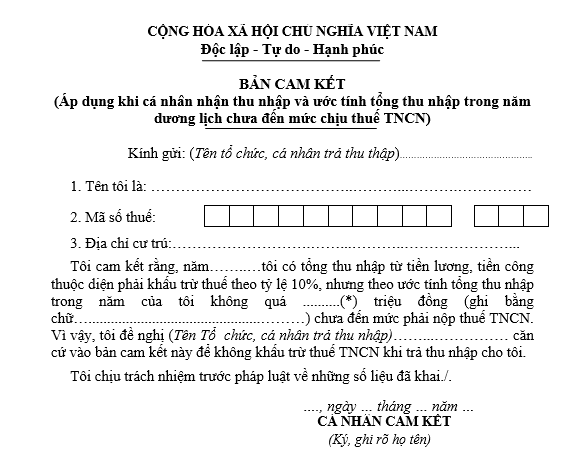

Mẫu 08/CK-TNCN tờ khai cam kết không phát sinh thuế thu nhập cá nhân?

Mẫu 08/CK-TNCN tờ khai cam kết không phát sinh thuế thu nhập cá nhân?

Mẫu 08/CK-TNCN là mẫu được ban hành kèm theo Thông tư 80/2021/TT-BTC.

>> Tải Tải về mẫu 08/CK-TNCN tờ khai cam kết không phát sinh thuế thu nhập cá nhân

Mẫu 08/CK-TNCN tờ khai cam kết không phát sinh thuế thu nhập cá nhân? (Hình từ Internet)

Đối tượng nào cần nộp thuế thu nhập cá nhân?

Căn cứ Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định người nộp thuế bao gồm như sau:

- Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật Thuế thu nhập cá nhân 2007 phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật Thuế thu nhập cá nhân 2007 phát sinh trong lãnh thổ Việt Nam.

- Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

- Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều 2 Luật Thuế thu nhập cá nhân 2007.

Mức giảm trừ gia cảnh theo quy định hiện nay là bao nhiêu?

Căn cứ tại quy định tại Điều 19 Luật Thuế thu nhập cá nhân 2007 (được sửa đổi, bổ sung bởi Điều 1 Nghị quyết 954/2020/UBTVQH14) như sau:

Mức giảm trừ gia cảnh

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

2. Việc xác định mức giảm trừ gia cảnh đối với người phụ thuộc thực hiện theo nguyên tắc mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một đối tượng nộp thuế.

3. Người phụ thuộc là người mà đối tượng nộp thuế có trách nhiệm nuôi dưỡng, bao gồm:

a) Con chưa thành niên; con bị tàn tật, không có khả năng lao động;

b) Các cá nhân không có thu nhập hoặc có thu nhập không vượt quá mức quy định, bao gồm con thành niên đang học đại học, cao đẳng, trung học chuyên nghiệp hoặc học nghề; vợ hoặc chồng không có khả năng lao động; bố, mẹ đã hết tuổi lao động hoặc không có khả năng lao động; những người khác không nơi nương tựa mà người nộp thuế phải trực tiếp nuôi dưỡng.

Chính phủ quy định mức thu nhập, kê khai để xác định người phụ thuộc được tính giảm trừ gia cảnh.

Như vậy, hiện tại mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Không phát sinh thuế thu nhập cá nhân thì có phải tờ khai cam kết không phát sinh thuế thu nhập cá nhân không?

Căn cứ theo Mục 2 Công văn 2393/TCT-DNNCN năm 2021 của Tổng cục thuế đã có nội dung hướng dẫn như sau:

Về khai thuế TNCN của tổ chức, cá nhân không phát sinh trả thu nhập

- Tại khoản 6 Điều 1 Luật sửa đổi, bổ sung một số điều của Luật thuế Thu nhập cá nhân ngày 22/11/2012 quy định:

“6. Điều 24 được sửa đổi, bổ sung như sau:

“Điều 24. Trách nhiệm của tổ chức, cá nhân trả thu nhập và trách nhiệm của đối tượng nộp thuế là cá nhân cư trú

1. Trách nhiệm kê khai, khấu trừ, nộp thuế, quyết toán thuế được quy định như sau:

a) Tổ chức, cá nhân trả thu nhập có trách nhiệm kê khai, khấu trừ, nộp thuế vào ngân sách nhà nước và quyết toán thuế đối với các loại thu nhập chịu thuế trả cho đối tượng nộp thuế;

…”

- Tại điểm 9.9 khoản 9 Phụ lục I - Danh mục hồ sơ khai thuế ban hành kèm theo Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định:

“9.9. Hồ sơ khai thuế của tổ chức, cá nhân trả thu nhập khấu trừ thuế đối với tiền lương, tiền công

a) Hồ sơ khai thuế tháng, quý

Tờ khai thuế thu nhập cá nhân (áp dụng đối với tổ chức, cá nhân trả các khoản thu nhập từ tiền lương, tiền công) mẫu số 05/KK-TNCN.”

Căn cứ các quy định nêu trên, chỉ trường hợp tổ chức, cá nhân phát sinh trả thu nhập chịu thuế thu nhập cá nhân mới thuộc diện phải khai thuế thu nhập cá nhân. Do đó, trường hợp tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân thì không thuộc diện điều chỉnh của Luật thuế Thu nhập cá nhân. Theo đó, tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân tháng/quý nào thì không phải khai thuế thu nhập cá nhân của tháng/quý đó.

Theo đó, trường hợp tổ chức, cá nhân không phát sinh trả thu nhập chịu thuế thu nhập cá nhân thì không thuộc diện điều chỉnh của Luật Thuế thu nhập cá nhân 2007.

Do đó, tại quý/tháng nào không phải trả thu nhập chịu thuế thu nhập cá nhân thì cá nhân, tổ chức sẽ không phải khai thuế thu nhập cá nhân của tháng/quý đó, tương đương với việc sẽ không cần nộp tờ khai cam kết không phát sinh thuế thu nhập cá nhân.

- Mẫu CTT50 là mẫu biên lai thu thuế đúng không?

- Hóa đơn giá trị gia tăng dùng cho doanh nghiệp đặc thù thu bằng ngoại tệ là mẫu nào theo Thông tư 78?

- Thuế chuyển nhượng bất động sản năm 2024 là gi?

- Hướng dẫn cách viết mẫu 01b-hsb bhxh phần danh sách đề nghị? Mức hưởng dưỡng sức sau thai sản có đóng thuế TNCN không?

- Dịch vụ ăn uống thuế suất bao nhiêu phần trăm?

- Giảm thuế GTGT 8% đến khi nào?

- Còn hơn 1 tháng nữa sẽ hết giảm thuế giá trị gia tăng xuống 8 phần trăm trong năm 2024 đúng không?

- Hướng dẫn cách viết mẫu 01/PLI báo cáo tình hình sử dụng lao động 6 tháng cuối năm 2024? Tiền phụ cấp độc hại của người lao động có chịu thuế TNCN không?

- Đạt giải Hoa hậu Quốc tế 2024 có phải nộp thuế thu nhập cá nhân không?

- Từ 01/01/2025, đối tượng nào được miễn thu phí dịch vụ sử dụng phà từ ngân sách nhà nước?