Khi nào được ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp?

Khi nào được ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp?

Căn cứ quy định tại tiểu mục 3 Mục 1 Công văn 883/TCT-DNNCN năm 2022, cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp trong các trường hợp sau đây:

[1] Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch.

Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

[2] Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch; đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.

[3] Cá nhân sau khi đã ủy quyền quyết toán thuế, tổ chức trả thu nhập đã thực hiện quyết toán thuế thay cho cá nhân, nếu phát hiện cá nhân thuộc diện trực tiếp quyết toán thuế với cơ quan thuế thì tổ chức trả thu nhập không điều chỉnh lại quyết toán thuế TNCN của tổ chức trả thu nhập, chỉ cấp chứng từ khấu trừ thuế cho cá nhân theo số quyết toán và ghi vào góc dưới bên trái của chứng từ khấu trừ thuế nội dung sau đây để cá nhân trực tiếp quyết toán thuế với cơ quan thuế:

“Công ty ... đã quyết toán thuế TNCN thay cho Ông/Bà .... (theo ủy quyền) tại dòng (số thứ tự) ... của Phụ lục Bảng kê 05-1/BK-TNCN”

Trường hợp tổ chức, cá nhân trả thu nhập sử dụng chứng từ khấu trừ thuế TNCN điện tử thì in chuyển đổi từ chứng từ khấu trừ thuế TNCN điện tử gốc và ghi nội dung nêu trên vào bản in chuyển đổi để cung cấp cho người nộp thuế.

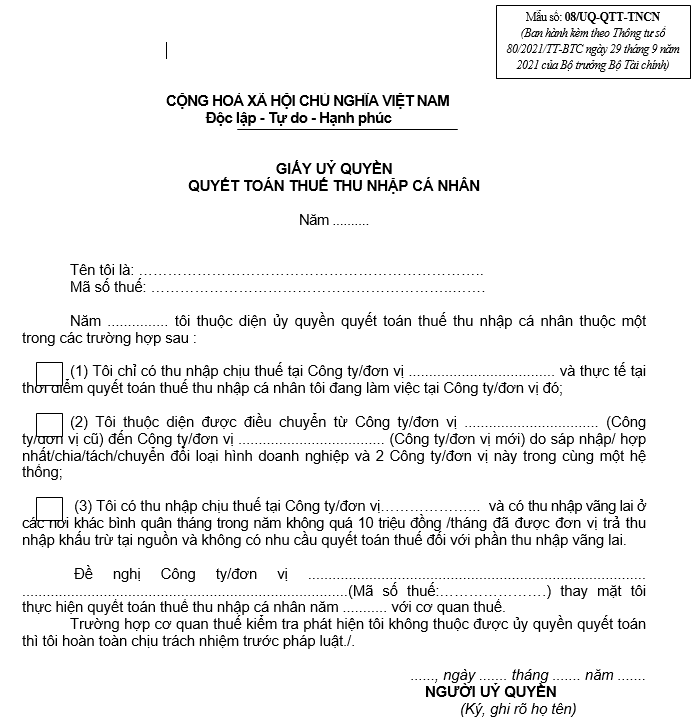

Tải mẫu Giấy ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp ở đâu?

Mẫu Giấy ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp được thực hiện theo Mẫu 08/UQ-QTT-TNCN ban hành kèm theo Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải: Mẫu giấy ủy quyền quyết toán thuế thu nhập cá nhân: Tại đây

Khi nào được ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp? (Hình từ Internet)

Cá nhân ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp thì có cần được cấp chứng từ khấu trừ không?

Căn cứ quy định tại khoản 2 Điều 25 Thông tư 111/2013/TT-BTC về khấu trừ thuế và chứng từ khấu trừ thuế như sau:

Điều 25. Khấu trừ thuế và chứng từ khấu trừ thuế

...

2. Chứng từ khấu trừ

a) Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn tại khoản 1, Điều này phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.

b) Cấp chứng từ khấu trừ trong một số trường hợp cụ thể như sau:

b.1) Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng: cá nhân có quyền yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế.

Ví dụ 15: Ông Q ký hợp đồng dịch vụ với công ty X để chăm sóc cây cảnh tại khuôn viên của Công ty theo lịch một tháng một lần trong thời gian từ tháng 9/2013 đến tháng 4/2014. Thu nhập của ông Q được Công ty thanh toán theo từng tháng với số tiền là 03 triệu đồng. Như vậy, trường hợp này ông Q có thể yêu cầu Công ty cấp chứng từ khấu trừ theo từng tháng hoặc cấp một chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến tháng 12/2013 và một chứng từ cho thời gian từ tháng 01 đến tháng 04/2014.

b.2) Đối với cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên: tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ trong một kỳ tính thuế.

Ví dụ 16: Ông R ký hợp đồng lao động dài hạn (từ tháng 9/2013 đến tháng hết tháng 8/2014) với công ty Y. Trong trường hợp này, nếu ông R thuộc đối tượng phải quyết toán thuế trực tiếp với cơ quan thuế và có yêu cầu Công ty cấp chứng từ khấu trừ thì Công ty sẽ thực hiện cấp 01 chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến hết tháng 12/2013 và 01 chứng từ cho thời gian từ tháng 01 đến hết tháng 8/2014.

Như vậy, trong trường hợp cá nhân ủy quyền quyết toán thuế TNCN 2025 cho doanh nghiệp thì không được cấp chứng từ khấu trừ thuế.