Khai thuế giá trị gia tăng như thế nào đối với dự án đầu tư đã đi vào hoạt động?

- Khai thuế giá trị gia tăng như thế nào đối với dự án đầu tư đã đi vào hoạt động?

- Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng thì doanh thu được xác định như thế nào?

- Mẫu tờ khai thuế giá trị gia tăng quý 4 năm 2024 là mẫu nào?

- Quy định về kê khai thuế GTGT đối với doanh nghiệp, hộ kinh doanh ra sao?

Khai thuế giá trị gia tăng như thế nào đối với dự án đầu tư đã đi vào hoạt động?

Căn cứ theo quy định tại điểm d khoản 2 Điều 7 Nghị định 126/2020/NĐ-CP quy định như sau:

Hồ sơ khai thuế

...

2. Hồ sơ khai thuế tương ứng với từng loại thuế, người nộp thuế, phù hợp vơi phương pháp tính thuế, kỳ tính thuế (tháng, quý, năm, từng lần phát sinh hoặc quyết toán). Trường hợp cùng một loại thuế mà người nộp thuế có nhiều hoạt động kinh doanh thì thực hiện khai chung trên một hồ sơ khai thuế, trừ các trường hợp sau:

a) Người nộp thuế có nhiều hoạt động kinh doanh trong đó có hoạt động xổ số kiến thiết, xổ số điện toán thì phải lập hồ sơ khai thuế giá trị gia tăng, thuế tiêu thụ đặc biệt, lợi nhuận sau thuế riêng cho hoạt động xổ số kiến thiết, xổ số điện toán.

b) Người nộp thuế có nhiều hoạt động kinh doanh trong đó có hoạt động mua bán, chế tác vàng, bạc, đá quý thì phải lập hồ sơ khai thuế giá trị gia tăng riêng cho hoạt động mua bán, chế tác vàng, bạc, đá quý.

c) Người nộp thuế có khoản thu hộ do cơ quan nhà nước có thẩm quyền giao thì phải lập hồ sơ khai thuế giá trị gia tăng riêng cho hoạt động thu hộ.

d) Người nộp thuế đang hoạt động có dự án đầu tư thuộc diện được hoàn thuế giá trị gia tăng thì phải lập hồ sơ khai thuế giá trị gia tăng riêng cho từng dự án đầu tư; đồng thời phải bù trừ số thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào sử dụng cho từng dự án đầu tư với số thuế giá trị gia tăng phải nộp (nếu có) của hoạt động, kinh doanh đang thực hiện cùng kỳ tính thuế.

đ) Người nộp thuế được giao quản lý hợp đồng hợp tác kinh doanh với tổ chức nhưng không thành lập pháp nhân riêng thì thực hiện khai thuế riêng đối với hợp đồng hợp tác kinh doanh theo thỏa thuận tại hợp đồng hợp tác kinh doanh.

...

Theo đó, người nộp thuế đang hoạt động có dự án đầu tư thuộc diện được hoàn thuế GTGT thì phải lập hồ sơ khai thuế GTGT riêng cho từng dự án đầu tư; đồng thời phải bù trừ số thuế GTGT của hàng hóa, dịch vụ mua vào sử dụng cho từng dự án đầu tư với số thuế GTGT phải nộp (nếu có) của hoạt động kinh doanh đang thực hiện cùng kỳ tính thuế.

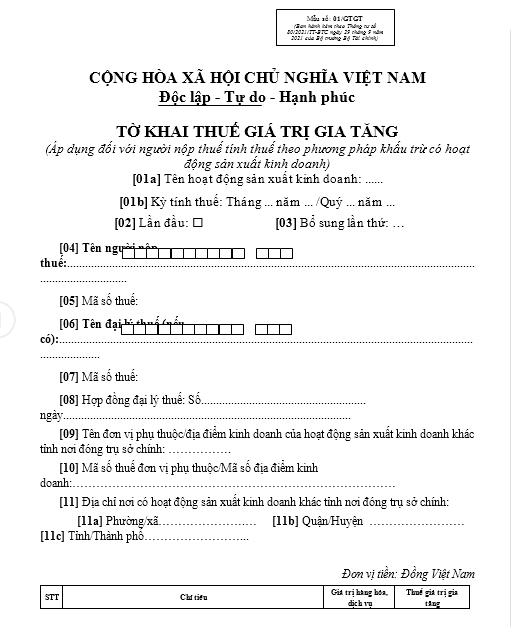

Vì vậy, doanh nghiệp, tổ chức sẽ khai thuế giá trị gia tăng đối với dự án đầu tư đã đi vào hoạt động thì thực hiện kê khai thuế GTGT mẫu tờ khai 01/GTGT căn cứ theo điểm a khoản 2.1 Phụ lục 1 Nghị định 126/2020/NĐ-CP.

Khai thuế giá trị gia tăng như thế nào đối với dự án đầu tư đã đi vào hoạt động? (Hình từ Internet)

Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng thì doanh thu được xác định như thế nào?

Căn cứ điểm a khoản 1 Điều 9 Nghị định 126/2020/NĐ-CP có quy định khai thuế GTGT theo quý áp dụng đối với:

- Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng được quy định tại điểm a khoản 1 Điều 8 Nghị định 126/2020/NĐ-CP nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế GTGT của các kỳ tính thuế trong năm dương lịch.

Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

- Trường hợp người nộp thuế mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế giá trị gia tăng theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.

Như vậy, người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng thì doanh thu được xác định là tổng doanh thu trên các tờ khai thuế GTGT của các kỳ tính thuế trong năm dương lịch.

Mẫu tờ khai thuế giá trị gia tăng quý 4 năm 2024 là mẫu nào?

Theo đó tờ khai thuế GTGT quý 4 năm 2024 được thực hiện theo mẫu tại Phụ lục ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

>>> Tải về Mẫu tờ khai thuế GTGT quý 4 năm 2024.

Quy định về kê khai thuế GTGT đối với doanh nghiệp, hộ kinh doanh ra sao?

Căn cứ theo quy định tại Điều 3 Thông tư 219/2013/TT-BTC, doanh nghiệp, hộ kinh doanh phải kê khai và nộp thuế giá trị gia tăng (thuế GTGT) là doanh nghiệp, hộ kinh doanh sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT ở Việt Nam, không phân biệt ngành nghề, hình thức, tổ chức kinh doanh và doanh nghiệp, hộ kinh doanh nhập khẩu hàng hóa, mua dịch vụ từ nước ngoài chịu thuế GTGT, cụ thể:

- Doanh nghiệp, hộ kinh doanh được thành lập và đăng ký kinh doanh theo Luật Doanh nghiệp 2020 và pháp luật kinh doanh chuyên ngành khác.

- Doanh nghiệp có vốn đầu tư nước ngoài và bên nước ngoài tham gia hợp đồng hợp tác kinh doanh theo Luật Đầu tư 2020.

- Doanh nghiệp, hộ kinh doanh sản xuất kinh doanh tại Việt Nam mua dịch vụ (kể cả trường hợp mua dịch vụ gắn với hàng hóa) của tổ chức nước ngoài không có cơ sở thường trú tại Việt Nam, cá nhân ở nước ngoài là đối tượng không cư trú tại Việt Nam thì doanh nghiệp, hộ kinh doanh mua dịch vụ là người nộp thuế GTGT, trừ trường hợp không phải kê khai, tính nộp thuế GTGT nêu tại Mục 2 bên dưới.

- Chi nhánh của doanh nghiệp chế xuất chế xuất được thành lập để hoạt động mua bán hàng hóa và các hoạt động liên quan trực tiếp đến mua bán hàng hóa tại Việt Nam theo quy định của pháp luật về khu công nghiệp, khu chế xuất và khu kinh tế.