Hướng dẫn thực hiện hoàn thuế TNCN online 2024 chi tiết nhất?

Hướng dẫn thực hiện hoàn thuế TNCN online 2024 chi tiết nhất?

Hoàn thuế TNCN online 2024 theo các cách sau:

CÁCH 1: Nộp thông qua Cổng thông tin Tổng cục thuế

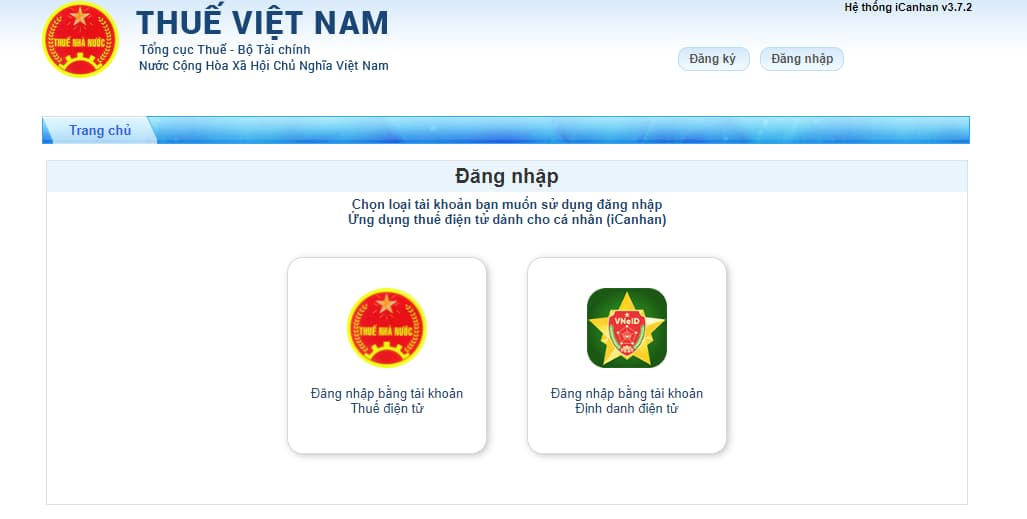

Bước 1: Truy cập vào website: https://thuedientu.gdt.gov.vn/ -> Chọn mục cá nhân

Bước 2: Chọn tài khoản đăng nhập và điền thông tin

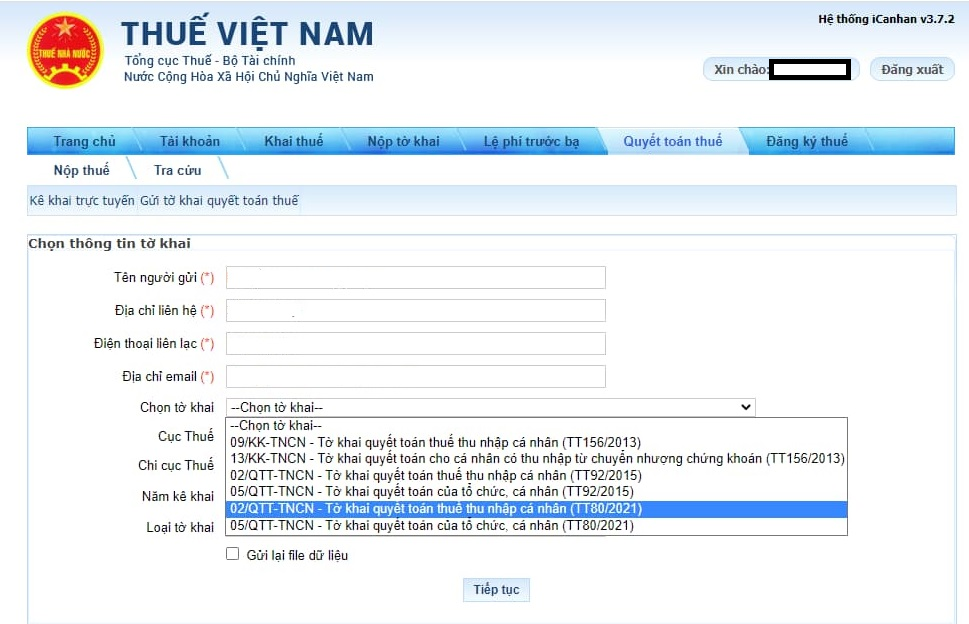

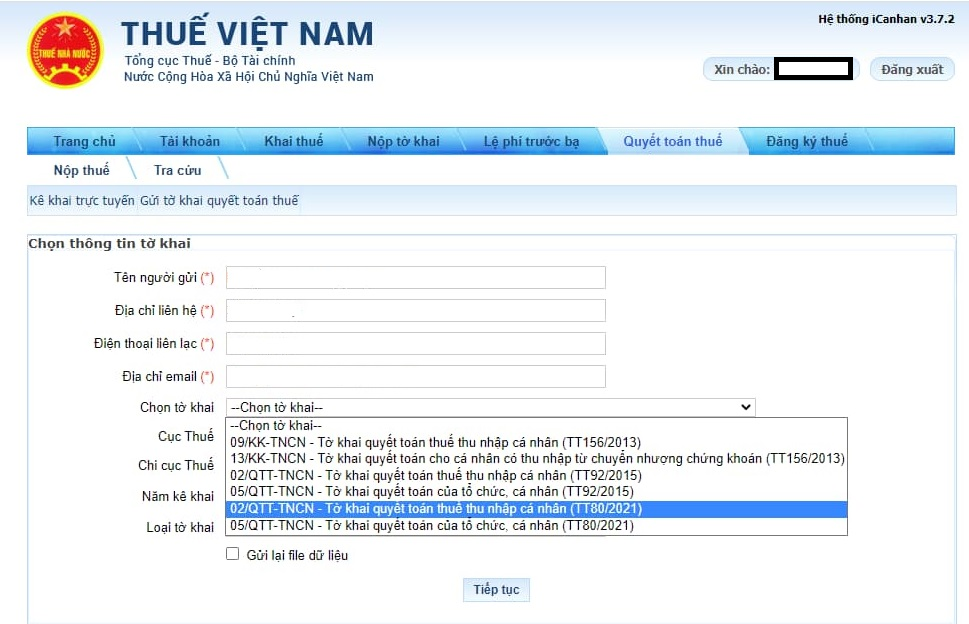

Bước 3: Chọn “Quyết toán thuế” –> Chọn “Kê khai thuế trực tuyến”

Bước 4: Chọn thông tin tờ khai

Bước 4: Chọn thông tin tờ khai

- Tên người nộp thuế: Tên người tự quyết toán

- Địa chỉ liên hệ: Địa chỉ thường trú hoặc tạm trú

- Điện thoại liên lạc: SĐT người tự quyết toán

- Địa chỉ email: Email người tự quyết toán

- Chọn tờ khai: 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN(TT80/2021)

Tải mẫu 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN : TẢI VỀ

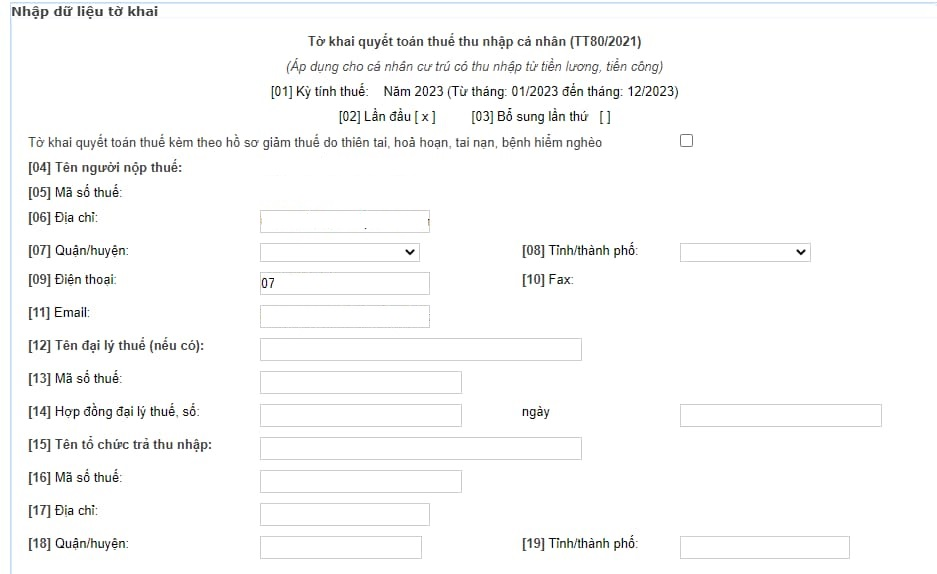

Hệ thống hiển thị màn hình kê khai giấy đề nghị hoàn để người nộp thuế nhập dữ liệu:

- Từ [01] đến [06]: Hệ thống tự động nhập.

- Từ [07] đến [08]: Chọn tỉnh, thành phố ở mục [08] trước, sau đó chọn quận huyện ở mục [07] (Địa chỉ thường trú)

- [09]: Điền số điện thoại của người nộp thuế (NTT) (Bắt buộc điền)

- [10]: Fax: Không bắt buộc

- [11]: Điền địa chỉ email của NNT. (Bắt buộc điền)

- Từ [12] đến [19] : Thông tin đại lý thuế (nếu không có thì bỏ qua).

- [20]: Tổng thu nhập chịu thuế (TNCT) trong kỳ [20]=[21]+[23]

- [21]: Tổng TNCT phát sinh tại Việt Nam: Thu nhập phát sinh ở đâu thì cơ quan chi trả thu nhập xuất chứng từ cho cá nhân, cá nhân lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai.

- [22]: Trong đó tổng TNCT phát sinh tại Việt Nam được miễn giảm theo Hiệp định (nếu có):

Tổng TNCT được miễn giảm theo Hiệp Định: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công mà cá nhân nhận được thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền).

- [23]: Tổng TNCT phát sinh ngoài Việt Nam: Tổng TNCT phát sinh ngoài Việt Nam: là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh ngoài Việt Nam (Không có thì không điền)

- [24]: Số người phụ thuộc

Tự động tính khi được kê khai. Trường hợp đã có đăng ký người phụ thuộc với cơ quan thuế, bạn kéo xuống dưới cùng, nhấn vào 02-1/BK-QTT-TNCN để tiến hành kê khai.

- [25], [26], [27]: hệ thống tự điền

- [28]: Từ thiện, nhân đạo, khuyến học: là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật; người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện; quỹ nhân đạo; quỹ khuyến học được thành lập và hoạt động theo quy định của cơ quan Nhà nước (Không có thì không điền).

- [29]: Các khoản đóng bảo hiểm được trừ: là các khoản bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp; bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

- [30]: Khoản đóng quỹ hưu trí tự nguyện được trừ: là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá ba (03) triệu đồng/tháng (Không có thì không điền

- [31], [32], [33]: Hệ thống tự động tính.

- [34] Số thuế đã khấu trừ tại tổ chức trả thu nhập: Là tổng số thuế mà tổ chức, cá nhân trả thu nhập đã khấu trừ từ tiền lương, tiền công của cá nhân, căn cứ vào chứng từ khấu trừ thuế của tổ chức, cá nhân trả thu nhập cấp.

- [35] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập: Là số thuế cá nhân trực tiếp kê khai với cơ quan thuế và đã nộp tại Việt Nam, căn cứ vào giấy nộp tiền vào ngân sách nhà nước của cá nhân.

- [36] Số thuế đã nộp ở nước ngoài được trừ (nếu có): Là số thuế đã nộp ở nước ngoài được xác định tối đa bằng số thuế phải nộp tương ứng với tỷ lệ thu nhập nhận được từ nước ngoài so với tổng thu nhập nhưng không vượt quá số thuế là [32] x {[23]/([20] –[22])}x 100%.

- [37] Số thuế đã khấu trừ, đã nộp ở nước ngoài trùng do quyết toán vắt năm: Là số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm. Số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm do cá nhân tự xác định nếu đã kê khai và nộp tại nước ngoài vào năm tính thuế thứ nhất.

Trường hợp không xác định có số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm thì không phải kê khai vào chỉ tiêu này.

- [38] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm:

Cá nhân tự xác định số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm nếu đã kê khai vào năm tính thuế thứ nhất. Trường hợp cá nhân xác định không có số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm thì không phải khai chỉ tiêu này.

- [39] Tổng số thuế TNCN được giảm trong kỳ: [39]=[40]+[41]

- [40] Số thuế phải nộp trùng do quyết toán vắt năm: Cá nhân xác định số thuế trùng do quyết toán vắt năm tại tổ chức khấu trừ vào chỉ tiêu này.

- [41] Tổng số thuế TNCN được giảm khác: Cá nhân khai số thuế được giảm theo quy định của pháp luật không bao gồm trường hợp được giảm do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế.

- [42] Tổng số thuế còn phải nộp trong kỳ [42]=([32]-[33]-[39])>0: [42]=[32]-[33]-[39] trong trường hợp [42]=([32]-[33]-[39])>0

- [43] Số thuế được miễn do cá nhân có số tiền thuế phải nộp sau quyết toán từ 50.000 đồng trở xuống: Cá nhân chỉ ghi số thuế được miễn sau quyết toán bằng chỉ tiêu [42] trong trường hợp 0<[42]<=50.000 đồng.

- [44] Tổng số thuế nộp thừa trong kỳ: [44]=([32]-[33]-[39])<0, cá nhân có số thuế nộp thừa được ghi vào chỉ tiêu này theo số dương.

Khi khai tờ khai 02, hệ thống sẽ tự động tính:

+ Nếu chỉ tiêu [42] hiển thị bằng 0, chỉ tiêu [44] là một khoản nhất định, thì số tiền hiển thị là số tiền được hoàn thuế TNCN đã nộp dư tương ứng ở chỉ tiêu 44.

+ Ngược tại, nếu thuế TNCN đã đóng vẫn chưa đủ và cần phải nộp bù theo khoản phí hiển thị ở chỉ tiêu số [42]

- [45] Tổng số thuế đề nghị hoàn trả: [45]=[46]+[47]

- [46] Số thuế hoàn trả cho người nộp thuế: Cá nhân có số thuế nộp thừa và đề nghị hoàn thì ghi vào chỉ tiêu này.

- [47] Số thuế bù trừ cho khoản phải nộp ngân sách nhà nước khác: Cá nhân có số thuế nộp thừa và đề nghị bù trừ cho các khoản phải nộp Ngân sách nhà nước khác (bao gồm khoản nợ ngân sách, khoản phát sinh phải nộp của các loại thuế khác như giá trị gia tăng, môn bài, tiêu thụ đặc biệt..) thì ghi vào chỉ tiêu này (không vượt quá chỉ tiêu [45]).

- [48] Tổng số thuế bù trừ cho các phát sinh của kỳ sau: Chỉ tiêu [48]=[44]-[45

Bước 5: Bấm <Tiếp tục>

Bước 6: Nhập dữ liệu tờ khai

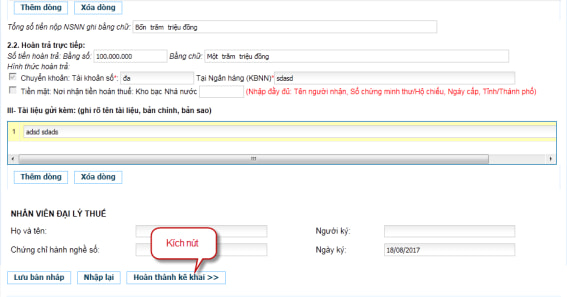

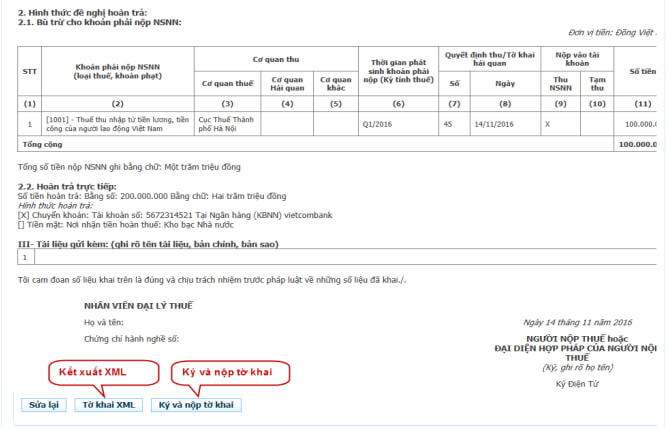

Bước 7: Chọn “Hoàn thành kê khai”

Bước 8: Hoàn tất

Chọn ” Tờ khai XML để kết xuất giấy đề nghị hoàn ra định dạng xml.

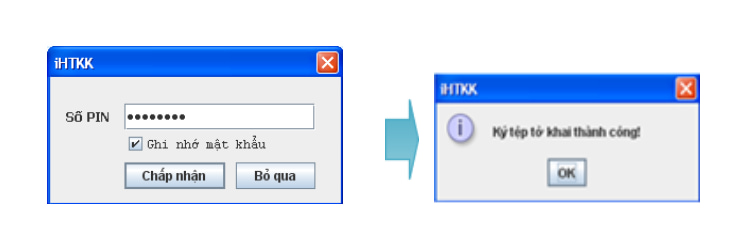

Sau đó, người nộp thuế chọn ” Ký và nộp tờ khai” thì hệ thống hiển thị màn hình để người nộp thuế nhập số PIN và kích “Chấp nhận” hệ thống thông báo “Ký tệp tờ khai thành công”.

Đối với phiên bản mới nhất thì sau khi hoàn tất khai thuế theo hướng dẫn trên, cơ quan thuế sẽ tự động tiếp nhận yêu cầu hoàn thuế (nếu có) dựa trên thông tin tờ khai quyết toán

Lưu ý: Người thực hiện hoàn thuế TNCN đã nộp cần phải có tài khoản tại Cổng thông tin Tổng cục thuế mới tiến hành thực hiện được.

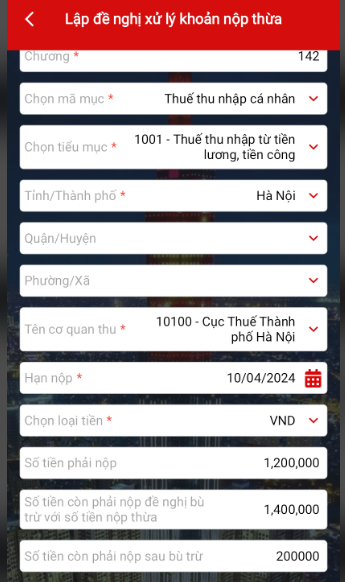

CÁCH 2: Nộp thông qua eTax Mobile

Bước 1: Đăng nhập ứng dụng eTax Mobile

Bước 2: Chọn Đề nghị xử lý khoản nộp thừa

Bước 3: Chọn Cục Thuế và Chi cục Thuế (nếu có) để gửi đơn đề nghị -> Chọn "Tiếp tục"

Bước 4: Điền các thông tin của người làm đơn đề nghị xử lý khoản nộp thừa -> Chọn "Tiếp tục"

Lưu ý: Dấu * là phần bắt buộc phải điền

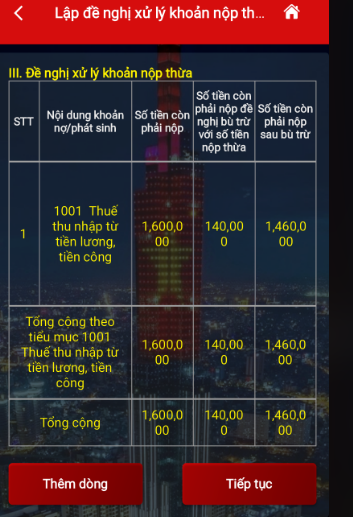

Bước 5: Xác minh lại thông tin số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa -> Chọn "Tiếp tục"

Bước 6: Điền các khoản tiền phải nộp, khoản tiền còn phải nộp đề nghị bù trừ với số tiền nộp thừa, khoản tiền còn phải nộp sau bù trừ cũng như các thông tin bắt buộc -> Chọn "Tiếp tục"

Lưu ý: Dấu * là phần bắt buộc phải điền

Bước 7: Xác minh lại thông tin các khoản đề nghị xử lý khoản nộp thừa -> Chọn "Tiếp tục"

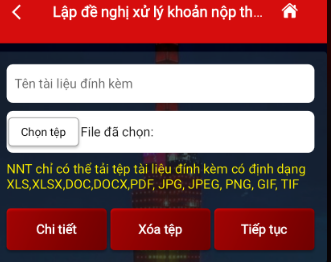

Bước 8: Đặt tên tài liệu đính kèm và chọn đơn đề nghị hoàn thuế -> Chọn "Tiếp tục"

Chọn tờ khai: 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN(TT80/2021)

Tải mẫu 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN : TẢI VỀ

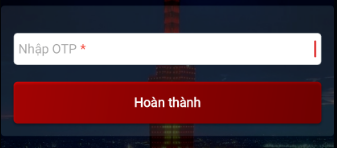

Bước 9: Nhập mã OTP gửi về sđt NNT -> Chọn "Hoàn thành"

Hướng dẫn thực hiện hoàn thuế TNCN online 2024 chi tiết nhất? (Hình từ Internet)

Thời gian được hoàn thuế thu nhập cá nhân là khi nào?

Căn cứ Điều 75 Luật Quản lý thuế 2019 quy định như sau:

Thời hạn giải quyết hồ sơ hoàn thuế

1. Đối với hồ sơ thuộc diện hoàn thuế trước, chậm nhất là 06 ngày làm việc kể từ ngày cơ quan quản lý thuế có thông báo về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế hoặc thông báo chuyển hồ sơ của người nộp thuế sang kiểm tra trước hoàn thuế nếu thuộc trường hợp quy định tại khoản 2 Điều 73 của Luật này hoặc thông báo không hoàn thuế cho người nộp thuế nếu hồ sơ không đủ điều kiện hoàn thuế.

Trường hợp thông tin khai trên hồ sơ hoàn thuế khác với thông tin quản lý của cơ quan quản lý thuế thì cơ quan quản lý thuế thông báo bằng văn bản để người nộp thuế giải trình, bổ sung thông tin. Thời gian giải trình, bổ sung thông tin không tính trong thời hạn giải quyết hồ sơ hoàn thuế.

2. Đối với hồ sơ thuộc diện kiểm tra trước hoàn thuế, chậm nhất là 40 ngày kể từ ngày cơ quan quản lý thuế có thông báo bằng văn bản về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế hoặc không hoàn thuế cho người nộp thuế nếu hồ sơ không đủ điều kiện hoàn thuế.

3. Quá thời hạn quy định tại khoản 1 và khoản 2 Điều này, nếu việc chậm ban hành quyết định hoàn thuế do lỗi của cơ quan quản lý thuế thì ngoài số tiền thuế phải hoàn trả, cơ quan quản lý thuế còn phải trả tiền lãi với mức 0,03%/ngày tính trên số tiền phải hoàn trả và số ngày chậm hoàn trả. Nguồn tiền trả lãi được chi từ ngân sách trung ương theo quy định của pháp luật về ngân sách nhà nước.

Như vậy, thời gian hoàn thuế TNCN theo quy định như sau:

- Đối với hồ sơ thuộc diện hoàn thuế TNCN trước thì chậm nhất là 06 ngày làm việc kể từ ngày cơ quan quản lý thuế có thông báo về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế, cơ quan quản lý thuế phải quyết định hoàn thuế cho người nộp thuế.

- Đối với hồ sơ thuộc diện kiểm tra trước hoàn thuế TNCN thì chậm nhất là 40 ngày kể từ ngày cơ quan quản lý thuế có thông báo bằng văn bản về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ hoàn thuế TNCN.

Thu nhập cá nhân từ tiền lương, tiền công thì hồ sơ hoàn thuế gồm những gì?

Theo khoản 1 Điều 42 Thông tư 80/2021/TT-BTC quy định về hồ sơ hoàn thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công gồm:

- Trường hợp tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công thực hiện quyết toán cho các cá nhân có uỷ quyền

Hồ sơ gồm:

+ Văn bản đề nghị xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo mẫu số 01/DNXLNT ban hành kèm theo phụ lục I Thông tư này;

+ Văn bản ủy quyền theo quy định của pháp luật trong trường hợp người nộp thuế không trực tiếp thực hiện thủ tục hoàn thuế, trừ trường hợp đại lý thuế nộp hồ sơ hoàn thuế theo hợp đồng đã ký giữa đại lý thuế và người nộp thuế;

+ Bảng kê chứng từ nộp thuế theo mẫu số 02-1/HT ban hành kèm theo phụ lục I Thông tư này (áp dụng cho tổ chức, cá nhân trả thu nhập).

- Trường hợp cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế với cơ quan thuế, có số thuế nộp thừa và đề nghị hoàn trên tờ khai quyết toán thuế thu nhập cá nhân thì không phải nộp hồ sơ hoàn thuế.

Cơ quan thuế giải quyết hoàn căn cứ vào hồ sơ quyết toán thuế thu nhập cá nhân để giải quyết hoàn nộp thừa cho người nộp thuế theo quy định.

Tải Mẫu 01/DNXLNT tại đây.

Tải Mẫu 02-1/HT tại đây.