File mẫu Công văn giải trình chênh lệch đầu vào gửi cơ quan thuế?

File mẫu Công văn giải trình chênh lệch đầu vào gửi cơ quan thuế?

Mẫu Công văn giải trình chênh lệch đầu vào gửi cơ quan thuế thường được doanh nghiệp, kế toán dùng để giải trình cho cơ quan thuế khi phát hiện chênh lệch khi đối chiếu dữ liệu bảng kê hóa đơn và hóa đơn thuế GTGT.

Hiện hành pháp luật không quy định cụ thể về mẫu công văn giải trình chênh lệch đầu vào nhưng nhìn chung thì Đơn giải trình sẽ gồm các phần:

- Phần mở đầu: Ngày, tháng, năm, lập đơn; Đơn giải trình về vấn đề gì, Gửi tới cơ quan, tổ chức, cá nhân nào...

Các thông tin của đối tượng làm Đơn giải trình (tên doanh nghiệp, thông tin người đại diện theo pháp luật gồm tên, chức vụ…, số điện thoại,…)

- Phần nội dung Đơn giải trình: Ghi rõ giải trình về vấn đề gì, theo yêu cầu hay Công văn số bao nhiêu; nội dung giải trình và các tài liệu kèm theo (nếu có).

- Phần kết Đơn giải trình: Cam kết nội dung trình bày ở trên là đúng và chịu hoàn toàn trách nhiệm trước pháp luật.

Theo đó, doanh nghiệp, kế toán có thể tham khảo mẫu Công văn giải trình chênh lệch đầu vào gửi cơ quan thuế tại đây: Tải về

File mẫu Công văn giải trình chênh lệch đầu vào gửi cơ quan thuế? (Hình từ Internet)

Cơ quan thuế có phải thông báo mã số thuế đến cho từng cá nhân?

Căn cứ khoản 2 Điều 8 Thông tư 105/2020/TT-BTC quy định như sau:

Cấp Giấy chứng nhận đăng ký thuế và Thông báo mã số thuế

...

2. Giấy chứng nhận đăng ký thuế dành cho cá nhân

a) “Giấy chứng nhận đăng ký thuế dành cho cá nhân” mẫu số 12-MST ban hành kèm theo Thông tư này được cơ quan thuế cấp cho cá nhân nộp hồ sơ đăng ký thuế trực tiếp với cơ quan thuế theo quy định tại Điểm b.1, b.2, b.4, b.5 Khoản 9 Điều 7 Thông tư này.

b) “Thông báo mã số thuế cá nhân” mẫu số 14-MST ban hành kèm theo Thông tư này được cơ quan thuế thông báo cho cơ quan chi trả thu nhập thực hiện đăng ký thuế theo quy định tại Điểm a Khoản 9 Điều 7 Thông tư này.

Cơ quan chi trả thu nhập có trách nhiệm thông báo mã số thuế hoặc lý do chưa được cấp mã số thuế cho từng cá nhân để điều chỉnh, bổ sung thông tin của cá nhân. Cơ quan chi trả thu nhập nộp lại hồ sơ đăng ký thuế cho cơ quan thuế để được cấp mã số thuế cho cá nhân theo quy định.

...

Dẫn chiếu đến điểm a khoản 9 Điều 7 Thông tư 105/2020/TT-BTC quy định như sau:

Địa điểm nộp và hồ sơ đăng ký thuế lần đầu

...

9. Đối với người nộp thuế là cá nhân quy định tại Điểm k, n Khoản 2 Điều 4 Thông tư này.

a) Cá nhân nộp thuế thu nhập cá nhân thông qua cơ quan chi trả thu nhập và có ủy quyền cho cơ quan chi trả thu nhập đăng ký thuế thì người nộp thuế nộp hồ sơ đăng ký thuế tại cơ quan chi trả thu nhập. Trường hợp nộp thuế thu nhập cá nhân tại nhiều cơ quan chi trả thu nhập trong cùng một kỳ nộp thuế, cá nhân chỉ ủy quyền đăng ký thuế tại một cơ quan chi trả thu nhập để được cơ quan thuế cấp mã số thuế. Cá nhân thông báo mã số thuế của mình với các cơ quan chi trả thu nhập khác để sử dụng vào việc kê khai, nộp thuế.

Hồ sơ đăng ký thuế của cá nhân gồm: văn bản ủy quyền và một trong các giấy tờ của cá nhân (bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân còn hiệu lực đối với cá nhân là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với cá nhân là người có quốc tịch nước ngoài hoặc người có quốc tịch Việt Nam sinh sống tại nước ngoài).

Cơ quan chi trả thu nhập có trách nhiệm tổng hợp thông tin đăng ký thuế của cá nhân vào tờ khai đăng ký thuế mẫu số 05-ĐK-TH-TCT ban hành kèm theo Thông tư này gửi cơ quan thuế quản lý trực tiếp cơ quan chi trả thu nhập.

...

Như vậy, cơ quan thuế không thông báo mã số thuế đến cho từng cá nhân mà sẽ thông báo cho cơ quan chi trả thu nhập.

Tra mã số thuế cá nhân như thế nào?

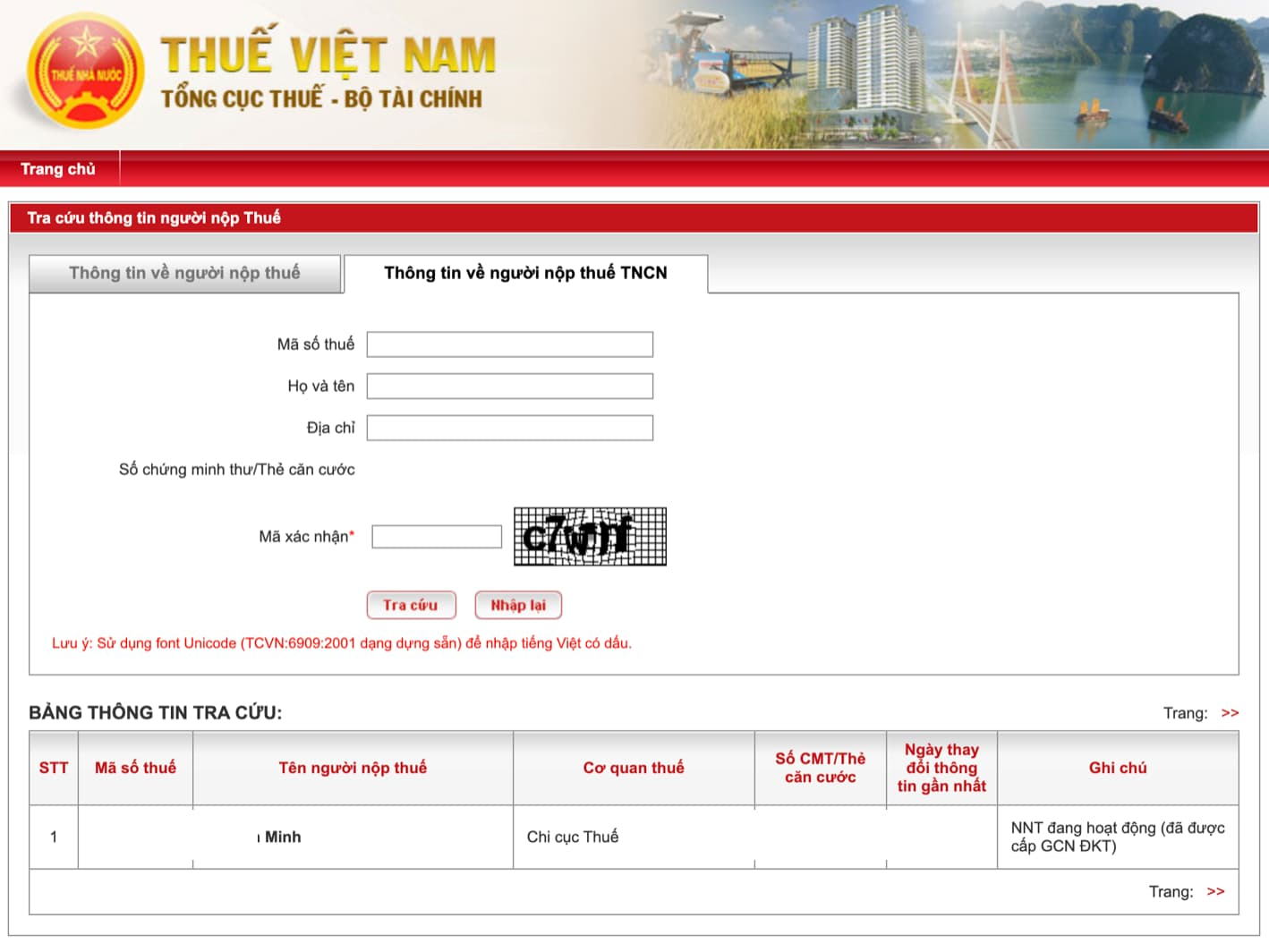

Dưới đây là hướng dẫn tra cứu mã số thuế cá nhân chi tiết thực hiện trên Cổng thông tin điện tử của Tổng cục Thuế

Bước 1: Truy cập https://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp

Bước 2: Nhập một trong các thông tin sau:

- Mã số thuế

- Họ và tên

- Địa chỉ

- Số chứng minh thư/Thẻ căn cước

Nhập mã xác nhận và tìm kiếm.

Bước 3: Click chọn vào tên người nộp thuế để xem chi tiết và kiểm tra lại thông tin người nộp thuế