Đơn đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh ra sao?

- Đơn đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh ra sao?

- Hồ sơ đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh gồm những gì?

- Trong trường hợp đặc biệt thì cơ quan nào quyết định gia hạn nộp thuế?

- Hồ sơ gia hạn nộp thuế được tiếp nhận và xử lý như thế nào?

- Địa điểm và hình thức nộp thuế như thế nào?

Đơn đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh ra sao?

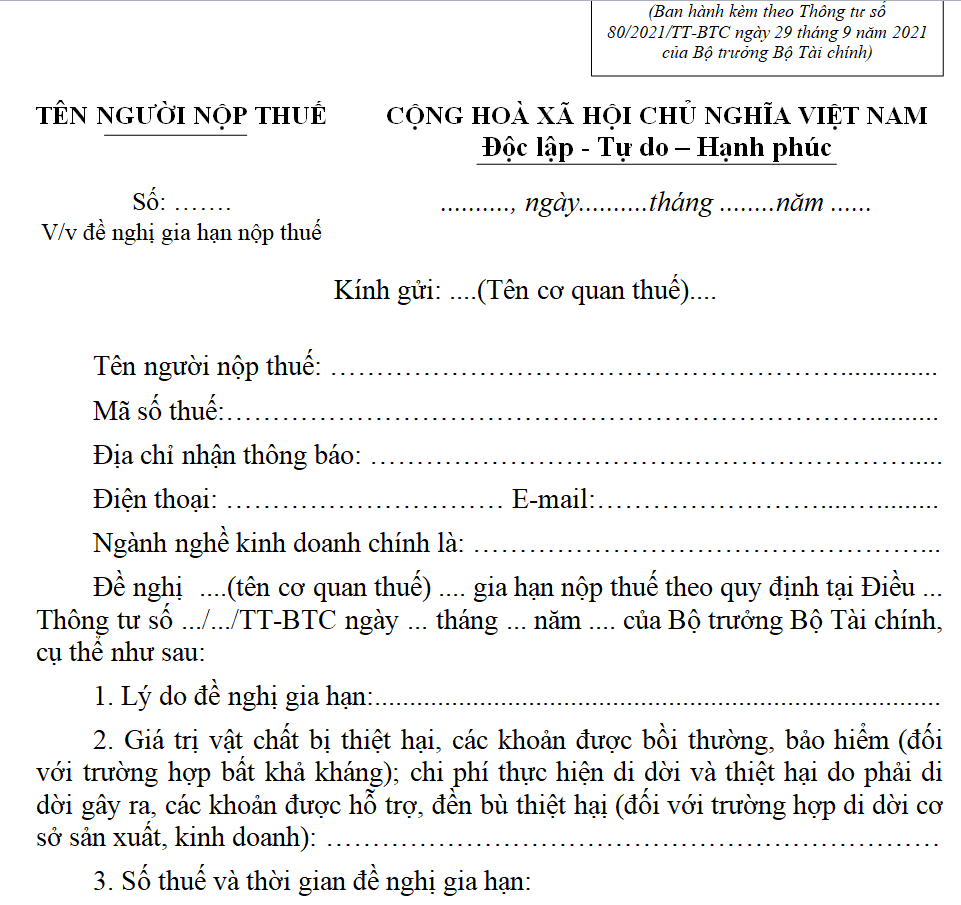

Đơn đề nghị gia hạn nộp thuế của người nộp thuế theo mẫu số 01/GHAN ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC như sau:

>>> Tải về Mẫu số 01/GHAN đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh.

Đơn đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh ra sao? (Hình từ Internet)

Hồ sơ đề nghị gia hạn nộp thuế khi di dời cơ sở sản xuất, kinh doanh gồm những gì?

Căn cứ tại khoản 2 Điều 24 Thông tư 80/2021/TT-BTC quy định hồ sơ đề nghị gia hạn nộp thuế đối với trường hợp di dời cơ sở sản xuất, kinh doanh theo quy định tại điểm b khoản 1 Điều 62 Luật Quản lý thuế 2019 bao gồm:

- Văn bản đề nghị gia hạn nộp thuế của người nộp thuế theo mẫu số 01/GHAN ban hành kèm theo phụ lục I Thông tư này;

- Quyết định của cơ quan nhà nước có thẩm quyền về việc di dời cơ sở sản xuất, kinh doanh đối với người nộp thuế (bản chính hoặc bản sao có xác nhận của người nộp thuế);

- Đề án hoặc phương án di dời, trong đó thể hiện rõ kế hoạch và tiến độ thực hiện di dời của người nộp thuế (bản chính hoặc bản sao có xác nhận của người nộp thuế).

Trong trường hợp đặc biệt thì cơ quan nào quyết định gia hạn nộp thuế?

Căn cứ theo Điều 63 Luật Quản lý thuế 2019 quy định như sau:

Gia hạn nộp thuế trong trường hợp đặc biệt

Chính phủ quyết định việc gia hạn nộp thuế cho các đối tượng, ngành, nghề kinh doanh gặp khó khăn đặc biệt trong từng thời kỳ nhất định. Việc gia hạn nộp thuế không dẫn đến điều chỉnh dự toán thu ngân sách nhà nước đã được Quốc hội quyết định.

Đồng thời việc gia hạn nộp thuế trong trường hợp đặc biệt còn được hướng dẫn tại Điều 19 Nghị định 126/2020/NĐ-CP như sau:

Trong từng thời kỳ nhất định, khi đối tượng, ngành, nghề kinh doanh gặp khó khăn đặc biệt thì Bộ Tài chính chủ trì, phối hợp với các bộ, ngành liên quan trình Chính phủ quy định đối tượng, loại thuế và các khoản thu khác thuộc ngân sách nhà nước, thời gian, trình tự thủ tục, thẩm quyền, hồ sơ gia hạn nộp thuế. Việc gia hạn nộp thuế không dẫn đến điều chỉnh dự toán thu ngân sách nhà nước đã được Quốc hội quyết định.

Như vậy, Chính phủ là cơ quan quyết định gia hạn nộp thuế trong trường hợp đặc biệt.

Hồ sơ gia hạn nộp thuế được tiếp nhận và xử lý như thế nào?

Theo Điều 65 Luật Quản lý thuế 2019 quy định tiếp nhận và xử lý hồ sơ gia hạn nộp thuế như sau:

- Cơ quan quản lý thuế tiếp nhận hồ sơ gia hạn nộp thuế của người nộp thuế qua các hình thức sau đây:

+ Nhận hồ sơ trực tiếp tại cơ quan quản lý thuế;

+ Nhận hồ sơ gửi qua đường bưu chính;

+ Nhận hồ sơ điện tử qua cổng giao dịch điện tử của cơ quan quản lý thuế.

- Cơ quan quản lý thuế xử lý hồ sơ gia hạn nộp thuế theo quy định sau đây:

+ Trường hợp hồ sơ hợp pháp, đầy đủ, đúng mẫu quy định thì thông báo bằng văn bản về việc gia hạn nộp thuế cho người nộp thuế trong thời hạn 10 ngày làm việc kể từ ngày nhận đủ hồ sơ;

+ Trường hợp hồ sơ không đầy đủ theo quy định thì thông báo bằng văn bản cho người nộp thuế trong thời hạn 03 ngày làm việc kể từ ngày tiếp nhận hồ sơ.

Địa điểm và hình thức nộp thuế như thế nào?

Căn cứ Điều 56 Luật Quản lý thuế 2019 quy định về địa điểm và hình thức nộp thuế như sau:

Địa điểm và hình thức nộp thuế

1. Người nộp thuế nộp tiền thuế vào ngân sách nhà nước theo quy định sau đây:

a) Tại Kho bạc Nhà nước;

b) Tại cơ quan quản lý thuế nơi tiếp nhận hồ sơ khai thuế;

c) Thông qua tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế;

d) Thông qua ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định của pháp luật.

2. Kho bạc Nhà nước, ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định của pháp luật có trách nhiệm bố trí địa điểm, phương tiện, công chức, nhân viên thu tiền thuế bảo đảm thuận lợi cho người nộp thuế nộp tiền thuế kịp thời vào ngân sách nhà nước.

3. Cơ quan, tổ chức khi nhận tiền thuế hoặc khấu trừ tiền thuế phải cấp cho người nộp thuế chứng từ thu tiền thuế.

4. Trong thời hạn 08 giờ làm việc kể từ khi thu tiền thuế của người nộp thuế, cơ quan, tổ chức nhận tiền thuế phải chuyển tiền vào ngân sách nhà nước. Trường hợp thu thuế bằng tiền mặt tại vùng sâu, vùng xa, hải đảo, vùng đi lại khó khăn, thời hạn chuyển tiền thuế vào ngân sách nhà nước theo quy định của Bộ trưởng Bộ Tài chính.

Như vậy, người nộp thuế có thể trực tiếp nộp tiền thuế tại Kho bạc Nhà nước; Cơ quan quản lý thuế nơi tiếp nhận hồ sơ khai thuế hoặc Thông qua tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế.

Ngoài ra, có thể nộp tiền thuế thông qua ngân hàng thương mại, tổ chức tín dụng khác và tổ chức dịch vụ theo quy định.