Đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh thì nộp hồ sơ bổ sung hồ sơ khai thuế theo mẫu nào?

Đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh thì nộp hồ sơ bổ sung hồ sơ khai thuế theo mẫu nào?

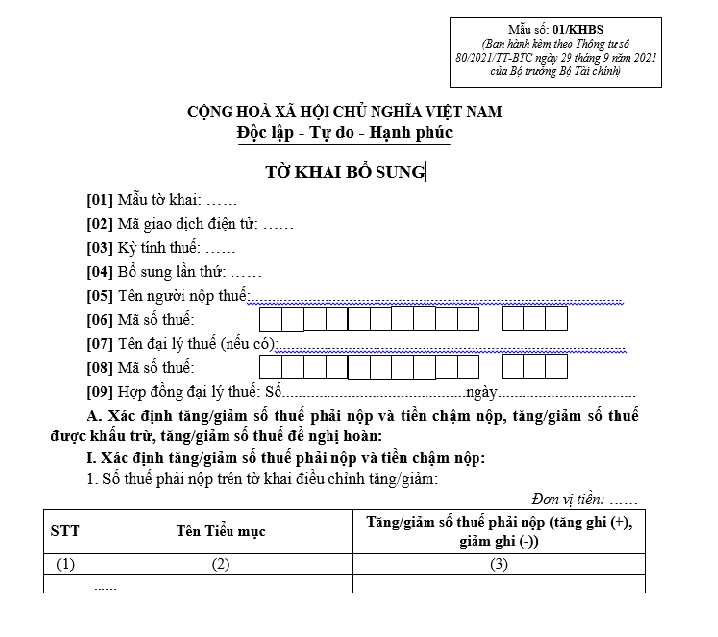

Mẫu tờ khai thuế GTGT theo Thông tư 80/2021/TT-BTC được quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, áp dụng đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh.

Mẫu Tờ khai thuế GTGT theo Thông tư 80/2021/TT-BTC....tải về

Như vậy đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh thì nộp hồ sơ bổ sung hồ sơ khai thuế theo mẫu 01/GTGT.

Đối với người nộp thuế tính thuế theo phương pháp khấu trừ có hoạt động sản xuất kinh doanh thì nộp hồ sơ bổ sung hồ sơ khai thuế theo mẫu nào? (Hình từ Internet)

Mức phạt khi chậm nộp hồ sơ khai thuế GTGT là bao nhiêu?

Theo quy định tại Điều 13 Nghị định 125/2020/NĐ-CP quy định về việc xử phạt hành vi vi phạm về thời hạn nộp hồ sơ khai thuế như sau:

- Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ.

- Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp quy định tại khoản 1 Điều này.

- Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày.

- Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng đối với một trong các hành vi sau đây:

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày;

- Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp;

- Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp;

- Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp.

- Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế.

Lưu ý: đối với cùng một hành vi vi phạm hành chính về thuế, hóa đơn thì mức phạt tiền đối với tổ chức bằng 02 lần mức phạt tiền đối với cá nhân

Gia hạn thời hạn nộp thuế GTGT như thế nào?

Theo khoản 1 Điều 4 Nghị định 64/2024/NĐ-CP có quy định cụ thể như sau:

- Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

+ Gia hạn thời hạn nộp thuế đối với số thuế giá trị gia tăng phát sinh phải nộp (bao gồm cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh) của kỳ tính thuế từ tháng 5 đến tháng 9 năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo tháng) và kỳ tính thuế quý 2 năm 2024, quý 3 năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo quý) của các doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định này. Thời gian gia hạn là 05 tháng đối với số thuế giá trị gia tăng của tháng 5 năm 2024, tháng 6 năm 2024 và quý II năm 2024, thời gian gia hạn là 04 tháng đối với số thuế giá trị gia tăng của tháng 7 năm 2024, thời gian gia hạn là 03 tháng đối với số thuế giá trị gia tăng của tháng 8 năm 2024, thời gian gia hạn là 02 tháng đối với số thuế giá trị gia tăng của tháng 9 năm 2024 và quý 3 năm 2024. Thời gian gia hạn tại điểm này được tính từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế.

- Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai. Thời hạn nộp thuế giá trị gia tăng của tháng, quý được gia hạn như sau:

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 5 năm 2024 chậm nhất là ngày 20 tháng 11 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 6 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 7 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 8 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 9 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý 2 năm 2024 chậm nhất là ngày 31 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý 3 năm 2024 chậm nhất là ngày 31 tháng 12 năm 2024.

- Trường hợp doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định 64/2024/NĐ-CP có các chi nhánh, đơn vị trực thuộc thực hiện khai thuế giá trị gia tăng riêng với cơ quan thuế quản lý trực tiếp của chi nhánh, đơn vị trực thuộc thì các chi nhánh, đơn vị trực thuộc cũng thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.

- Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức nêu tại khoản 1, khoản 2 và khoản 3 Điều 3 Nghị định 64/2024/NĐ-CP không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.