Điện thoại thông minh có được giảm thuế giá trị gia tăng hay không?

Điện thoại thông minh có được giảm thuế giá trị gia tăng hay không?

Nhóm hàng hóa dịch vụ không được giảm thuế giá trị gia tăng năm 2024 được quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP quy định về chính sách giảm thuế giá trị gia tăng như sau:

* Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

[1] Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. Chi tiết tại Phụ lục 1 ban hành kèm theo Nghị định này. (Tải về phụ lục 1)

[2] Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục 2 ban hành kèm theo Nghị định này. (Tải về phụ lục 2)

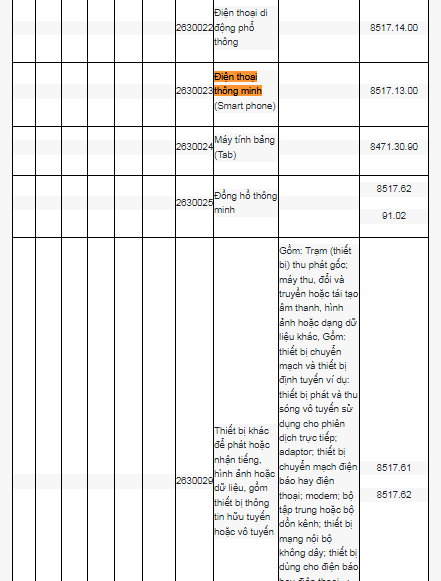

[3] Công nghệ thông tin theo pháp luật về công nghệ thông tin. Chi tiết tại Phụ lục 3 ban hành kèm theo Nghị định này. (Tải về phụ lục 3)

[4] Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 Nghị định 72/2024/NĐ-CP được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại.

Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng.

Mặt hàng than thuộc Phụ lục 1 ban hành kèm theo Nghị định này

(Tải về phụ lục 1), tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng.

Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín mới bán ra cũng thuộc đối tượng giảm thuế giá trị gia tăng đối với mặt hàng than khai thác bán ra.

Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục 1, 2 và 3 ban hành kèm theo Nghị định này thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng.

Theo đó có thể thấy rằng các các nhóm hàng hóa dịch vụ chịu 10% thuế giá trị gia tăng trước kia sẽ được 2% giảm thuế giá trị gia tăng nhưng sẽ trừ các trường hợp đã nêu trên.

Trong đó, điện thoại thông minh là sản phẩm nằm trong nhóm hàng hóa dịch vụ không được giảm thuế giá trị gia tăng.

Như vậy, đối chiếu quy định trên thì điện thoại thông minh sẽ không được giảm thuế giá trị gia tăng trong năm 2024.

>>> Xem chi tiết Danh mục hàng hóa dịch vụ không được giảm thuế suất thuế giá trị gia tăng ban hành kèm theo Nghị định 72/2024/NĐ-CP.

Điện thoại thông minh có được giảm thuế giá trị gia tăng hay không? (Hình từ Internet)

Thời hạn gia hạn thuế giá trị gia tăng quý 3 2024 là bao lâu?

Theo Điều 4 Nghị định 64/2024/NĐ-CP quy định về gia hạn thời hạn nộp thuế và tiền thuê đất như sau:

- Đối với thuế giá trị gia tăng (trừ thuế giá trị gia tăng khâu nhập khẩu)

+ Gia hạn thời hạn nộp thuế đối với số thuế giá trị gia tăng phát sinh phải nộp (bao gồm cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh) của kỳ tính thuế từ tháng 5 đến tháng 9 năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo tháng) và kỳ tính thuế quý II năm 2024, quý III năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo quý) của các doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định 64/2024/NĐ-CP.

Thời gian gia hạn là 05 tháng đối với số thuế giá trị gia tăng của tháng 5 năm 2024, tháng 6 năm 2024 và quý II năm 2024, thời gian gia hạn là 04 tháng đối với số thuế giá trị gia tăng của tháng 7 năm 2024, thời gian gia hạn là 03 tháng đối với số thuế giá trị gia tăng của tháng 8 năm 2024, thời gian gia hạn là 02 tháng đối với số thuế giá trị gia tăng của tháng 9 năm 2024 và quý 3 năm 2024.

Thời gian gia hạn tại điểm này được tính từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế.

Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai.

Như vậy, đối chiếu quy định thì thuế giá trị gia tăng quý 3 2024 được gia hạn trong 02 tháng.

Trình tự gia hạn thuế giá trị gia tăng 2024 ra sao?

Bên cạnh đó, về trình tự thủ tục gia hạn sẽ thực hiện theo Điều 5 Nghị định 64/2024/NĐ-CP thì hộ gia đình nuôi trồng thủy sản bị ảnh hưởng bảo Yagi gia hạn nộp thuế giá trị gia tăng theo trình tự thủ tục như sau:

- Người nộp thuế trực tiếp kê khai, nộp thuế với cơ quan thuế thuộc đối tượng được gia hạn gửi Giấy đề nghị gia hạn nộp thuế và tiền thuê đất (sau đây gọi là Giấy đề nghị gia hạn) lần đầu hoặc thay thế khi phát hiện có sai sót (bằng phương thức điện tử;

Gửi bản giấy trực tiếp đến cơ quan thuế hoặc gửi qua dịch vụ bưu chính) theo Mẫu tại Phụ lục ban hành kèm theo Nghị định này cho cơ quan thuế quản lý trực tiếp một lần cho toàn bộ số thuế, tiền thuê đất phát sinh trong các kỳ tính thuế được gia hạn cùng với thời điểm nộp hồ sơ khai thuế theo tháng (hoặc theo quý) theo quy định pháp luật về quản lý thuế.

Trường hợp Giấy đề nghị gia hạn không nộp cùng với thời điểm nộp hồ sơ khai thuế tháng (hoặc theo quý) thì thời hạn nộp chậm nhất là ngày 30 tháng 9 năm 2024, cơ quan thuế vẫn thực hiện gia hạn nộp thuế, tiền thuê đất của các kỳ phát sinh được gia hạn trước thời điểm nộp Giấy đề nghị gia hạn.

Trường hợp người nộp thuế có các khoản được gia hạn thuộc nhiều địa bàn cơ quan thuế quản lý khác nhau thì cơ quan thuế quản lý trực tiếp người nộp thuế có trách nhiệm truyền thông tin gửi Giấy đề nghị gia hạn cho cơ quan thuế quản lý có liên quan.

- Người nộp thuế tự xác định và chịu trách nhiệm về việc đề nghị gia hạn đảm bảo đúng đối tượng được gia hạn theo Nghị định này.

Nếu người nộp thuế gửi Giấy đề nghị gia hạn cho cơ quan thuế sau ngày 30 tháng 9 năm 2024 thì không được gia hạn nộp thuế, tiền thuê đất theo quy định tại Nghị định này.

Trường hợp người nộp thuế khai bổ sung hồ sơ khai thuế của kỳ tính thuế được gia hạn dẫn đến làm tăng số phải nộp và gửi đến cơ quan thuế trước khi hết thời hạn nộp thuế được gia hạn thì số thuế được gia hạn bao gồm cả số phải nộp tăng thêm do khai bổ sung.

Nếu người nộp thuế khai bổ sung hồ sơ khai thuế của kỳ tính thuế được gia hạn sau khi hết thời hạn nộp thuế được gia hạn thì không được gia hạn số phải nộp do khai bổ sung.