Cơ quan thuế thông báo về việc chấp nhận, không chấp nhận chứng từ điện tử là mẫu nào?

Cơ quan thuế thông báo về việc chấp nhận, không chấp nhận chứng từ điện tử là mẫu nào?

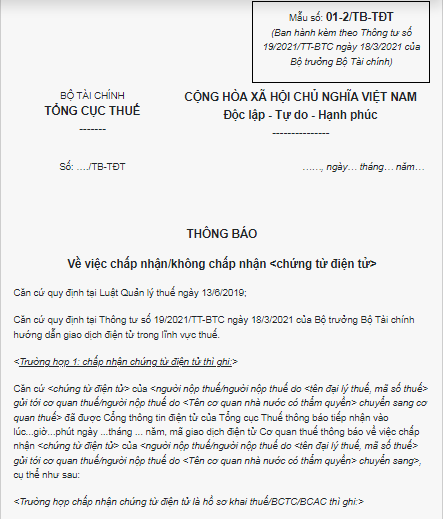

Căn cứ theo danh mục biểu mẫu Ban hành kèm theo Thông tư 19/2021/TT-BTC thì cơ quan thuế sẽ thông báo về việc chấp nhận, không chấp nhận chứng từ điện tử sẽ sử dụng Mẫu 01-2/TB-TĐT như sau:

>>> Tải về Thông báo về việc chấp nhận, không chấp nhận chứng từ điện tử mới nhất.

*Lưu ý:

- Chữ in nghiêng trong dấu < > chỉ là giải thích hoặc ví dụ.

- Chọn trường hợp 1 hoặc 2 theo kết quả xử lý.

- “<Chứng từ điện tử>” tại mẫu biểu này là một trong các hồ sơ sau:

+ Hồ sơ đăng ký thuế <đăng ký thuế lần đầu/hồ sơ thay đổi thông tin đăng ký thuế/hồ sơ tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động tạm ngừng, kinh doanh trước thời hạn>;

+ Hồ sơ khai thuế <hồ sơ khai thuế/BCTC/BCAC/hồ sơ khai thuế điện tử đối với trường hợp cơ quan quản lý thuế tính thuế, thông báo thuế>;

+ Hồ sơ miễn, giảm thuế;

+ Hồ sơ đề nghị tra soát/hồ sơ đề nghị xác nhận việc thực hiện nghĩa vụ thuế/văn bản đề nghị xử lý khoản nộp thừa;

+ Hồ sơ xử lý nợ <hồ sơ miễn tiền chậm nộp/không tính tiền chậm nộp/hồ sơ khoanh tiền thuế nợ/xóa nợ tiền thuế, tiền chậm nộp, tiền phạt/gia hạn nộp thuế/nộp dần tiền thuế nợ>;

+ Hồ sơ thuế điện tử khác;

+ Hồ sơ xác định nghĩa vụ tài chính, hồ sơ khai thuế/hồ sơ miễn, giảm theo cơ chế một cửa liên thông.

Cơ quan thuế thông báo về việc chấp nhận, không chấp nhận chứng từ điện tử là mẫu nào? (Hình từ Internet)

Tổ chức cung cấp dịch vụ T-VAN và người nộp thuế có mối liên hệ gì?

Căn cứ theo Điều 45 Thông tư 19/2021/TT-BTC, thì tổ chức cung cấp dịch vụ T-VAN và người nộp thuế có mối liên hệ như sau:

Quan hệ giữa tổ chức cung cấp dịch vụ T-VAN với người nộp thuế

Mối quan hệ giữa tổ chức cung cấp dịch vụ T-VAN với người nộp thuế được xác định trên cơ sở hợp đồng về việc cung cấp dịch vụ T-VAN.

1. Đối với tổ chức cung cấp dịch vụ T-VAN

a) Tổ chức cung cấp dịch vụ T-VAN công khai thông báo phương thức hoạt động, chất lượng dịch vụ trên Website giới thiệu dịch vụ của tổ chức.

b) Cung cấp dịch vụ truyền nhận và hoàn thiện hình thức thể hiện chứng từ điện tử phục vụ việc trao đổi thông tin giữa người nộp thuế với cơ quan thuế.

c) Thực hiện việc gửi, nhận đúng hạn, toàn vẹn chứng từ điện tử theo thỏa thuận với các bên tham gia giao dịch.

d) Lưu giữ kết quả của các lần truyền, nhận; lưu giữ chứng từ điện tử trong thời gian giao dịch chưa hoàn thành.

đ) Bảo đảm kết nối, bảo mật, toàn vẹn thông tin và cung cấp các tiện ích khác cho các bên tham gia trao đổi chứng từ điện tử.

e) Thông báo cho người nộp thuế và cơ quan thuế trước 30 ngày kể từ ngày dừng hệ thống để bảo trì và biện pháp xử lý để bảo đảm quyền lợi của người nộp thuế.

g) Có trách nhiệm gửi hồ sơ thuế điện tử của người nộp thuế đến cơ quan thuế và chuyển kết quả giải quyết hồ sơ thuế điện tử của cơ quan thuế cho người nộp thuế đúng thời hạn theo quy định tại Thông tư này, trường hợp gửi không đúng quy định dẫn tới người nộp thuế bị chậm nộp hồ sơ theo quy định thì tổ chức cung cấp dịch vụ T-VAN phải chịu trách nhiệm với người nộp thuế theo quy định của pháp luật.

h) Có trách nhiệm bồi thường cho người nộp thuế theo quy định của pháp luật và theo hợp đồng dân sự giữa 2 bên trong trường hợp lỗi thuộc về tổ chức cung cấp dịch vụ T-VAN dẫn đến thiệt hại cho người nộp thuế.

2. Đối với người nộp thuế

a) Chấp hành nghiêm chỉnh các điều khoản ký kết trong hợp đồng với tổ chức cung cấp dịch vụ T-VAN.

b) Tạo điều kiện thuận lợi cho tổ chức cung cấp dịch vụ T-VAN thực hiện các biện pháp bảo đảm an toàn, an ninh hệ thống.

c) Chịu trách nhiệm trước pháp luật về hồ sơ thuế điện tử của mình.

Như vậy, tổ chức cung cấp dịch vụ T-VAN và người nộp thuế có mối liên hệ được xác định trên cơ sở hợp đồng về việc cung cấp dịch vụ T-VAN.

Tổ chức cung cấp dịch vụ T-VAN và cơ quan thuế có mối quan hệ ra sao?

Căn cứ theo Điều 46 Thông tư 19/2021/TT-BTC, tổ chức cung cấp dịch vụ T-VAN và cơ quan thuế có mối quan hệ như sau:

Tổ chức cung cấp dịch vụ T-VAN phải thực hiện theo đúng các yêu cầu kỹ thuật, tiêu chuẩn kết nối với Cổng thông tin điện tử của Tổng cục Thuế trong hoạt động cung cấp dịch vụ T-VAN.

- Đối với tổ chức cung cấp dịch vụ T-VAN

+ Tổ chức cung cấp dịch vụ T-VAN được cung cấp dịch vụ T-VAN cho người nộp thuế kể từ ngày Tổng cục Thuế công bố công khai danh sách tổ chức cung cấp dịch vụ T-VAN trên Cổng thông tin điện tử của Tổng cục Thuế.

+ Có trách nhiệm chuyển hồ sơ khai thuế điện tử đến Cổng thông tin điện tử của Tổng cục Thuế chậm nhất là 1 giờ/1 lần kể từ khi nhận được hồ sơ khai thuế điện tử của người nộp thuế; đối với các chứng từ điện tử khác thì phải thực hiện chuyển ngay đến cơ quan thuế.

+ Có trách nhiệm chuyển kết quả giải quyết hồ sơ thuế điện tử của cơ quan thuế cho người nộp thuế ngay sau khi nhận được kết quả từ Cổng thông tin điện tử của Tổng cục Thuế.

+ Cung cấp đầy đủ thông tin, dữ liệu cho cơ quan thuế khi có yêu cầu theo quy định của pháp luật.

+ Tuân thủ các quy định hiện hành của pháp luật về viễn thông, Internet và các quy định kỹ thuật, nghiệp vụ do cơ quan có thẩm quyền ban hành.

+ Có trách nhiệm thiết lập kênh kết nối với Cổng thông tin điện tử của Tổng cục Thuế để thực hiện dịch vụ giá trị gia tăng về giao dịch điện tử trong lĩnh vực thuế đảm bảo liên tục, an ninh, an toàn. Trường hợp có vướng mắc trong quá trình thực hiện dịch vụ, chủ động giải quyết và thông báo với cơ quan thuế để phối hợp nếu vướng mắc có liên quan tới Cổng thông tin điện tử của Tổng cục Thuế.

Trường hợp có lỗi của Cổng thông tin điện tử của tổ chức cung cấp dịch vụ T-VAN thì tổ chức cung cấp dịch vụ T-VAN phải thực hiện thông báo ngay cho người nộp thuế, cơ quan thuế để thực hiện theo hướng dẫn tại Điều 9 Thông tư này.

+ Thực hiện báo cáo về hoạt động cung cấp dịch vụ T-VAN với Tổng cục Thuế theo thỏa thuận đã ký với Tổng cục Thuế.

- Đối với cơ quan thuế.

+ Cơ quan thuế có quyền kiểm tra tại doanh nghiệp theo các tiêu chí quy định tại khoản 2 Điều 41 Thông tư 19/2021/TT-BTC trong trường hợp trong quá trình cung cấp dịch vụ của tổ chức cung cấp dịch vụ T-VAN nếu cơ quan thuế nhận được sự phản ánh của các cá nhân, đơn vị liên quan; hoặc cơ quan thuế phát hiện tổ chức cung cấp dịch vụ T-VAN không đáp ứng các tiêu chuẩn kỹ thuật theo công khai của Tổng cục Thuế; hoặc vi phạm các điều khoản đã ký thỏa thuận; hoặc vi phạm các quy định của pháp luật về giao dịch điện tử.

+ Thiết lập, duy trì, đảm bảo kết nối Cổng thông tin điện tử của Tổng cục Thuế với hệ thống trao đổi thông tin của tổ chức cung cấp T-VAN.

+ Kiểm tra hoạt động của các tổ chức cung cấp dịch vụ T-VAN đảm bảo chất lượng dịch vụ và hoạt động đúng theo quy định.

+ Thực hiện hỗ trợ về nghiệp vụ thuế để tổ chức cung cấp dịch vụ T-VAN thực hiện các giao dịch truyền nhận giữa người nộp thuế với cơ quan thuế; phối hợp với tổ chức cung cấp dịch vụ T-VAN thực hiện đào tạo cho người nộp thuế; hỗ trợ để giải quyết các vướng mắc, phát sinh trong quá trình cung cấp dịch vụ của các tổ chức cung cấp dịch vụ T-VAN; cung cấp các mẫu, khuôn dạng chuẩn cho các tổ chức cung cấp dịch vụ T-VAN để thực hiện hoạt động cung cấp dịch vụ.

+ Cơ quan thuế gửi các thông báo, quyết định, văn bản của cơ quan thuế nêu tại Thông tư này đến hệ thống trao đổi thông tin của tổ chức cung cấp dịch vụ T-VAN để tổ chức cung cấp dịch vụ T-VAN gửi cho người nộp thuế.