Có được giảm thuế tiêu thụ đặc biệt khi người nộp thuế gặp thiên tai không? Các trường hợp được hoàn lại thuế tiêu thụ đặc biệt?

Có được giảm thuế tiêu thụ đặc biệt khi người nộp thuế gặp thiên tai không?

Căn cứ khoản 1 Điều 52 Thông tư 80/2021/TT-BTC quy định các trường hợp cơ quan thuế thông báo, quyết định miễn thuế, giảm thuế như sau:

- Miễn thuế thu nhập cá nhân đối với các khoản thu nhập theo quy định tại khoản 1, khoản 2, khoản 3, khoản 4, khoản 5, khoản 6 Điều 4 Luật thuế Thu nhập cá nhân;

- Giảm thuế theo quy định đối với cá nhân, hộ kinh doanh, cá nhân kinh doanh gặp khó khăn do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế;

- Giảm thuế tiêu thụ đặc biệt đối với người nộp thuế sản xuất hàng hóa thuộc diện chịu thuế tiêu thụ đặc biệt gặp khó khăn do thiên tai, tai nạn bất ngờ theo pháp luật về thuế tiêu thụ đặc biệt;

- Miễn, giảm thuế tài nguyên cho người nộp thuế tài nguyên gặp thiên tai, hỏa hoạn, tai nạn bất ngờ gây tổn thất đến tài nguyên đã kê khai, nộp thuế;

- Miễn thuế, giảm thuế đối với thuế sử dụng đất phi nông nghiệp;

- Miễn, giảm thuế sử dụng đất nông nghiệp theo quy định của Luật thuế sử dụng đất nông nghiệp và các Nghị quyết của Quốc hội;

- Miễn, giảm tiền thuê đất, thuê mặt nước, tiền sử dụng đất;

- Miễn lệ phí trước bạ.

Theo đó, người nộp thiế sẽ được giảm thuế tiêu thụ đặc biệt đối với người nộp thuế sản xuất hàng hóa thuộc diện chịu thuế tiêu thụ đặc biệt gặp khó khăn do thiên tai, tai nạn bất ngờ theo pháp luật về thuế tiêu thụ đặc biệt.

Như vậy, có thể thấy rằng sẽ được giảm thuế tiêu thụ đặc biệt đối với người nộp thuế sản xuất hàng hóa khi người nộp thuế gặp thiên tai bất ngờ theo pháp luật về thuế tiêu thụ đặc biệt.

Có được giảm thuế tiêu thụ đặc biệt khi người nộp thuế gặp thiên tai không? Các trường hợp được hoàn lại thuế tiêu thụ đặc biệt? (Hình từ Internet)

Khấu trừ thuế tiêu thụ đặc biệt cần có điều kiện gì?

Căn cứ theo khoản 3 Điều 7 Nghị định 108/2015/NĐ-CP (được sửa đổi bởi khoản 3 Điều 1 Nghị định 14/2019/NĐ-CP) thì điều kiện khấu trừ thuế tiêu thụ đặc biệt được quy định cụ thể như sau:

(1) Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt thì chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

(2) Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

- Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

- Chứng từ thanh toán qua ngân hàng.

- Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng.

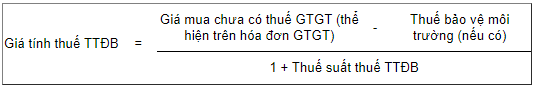

Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

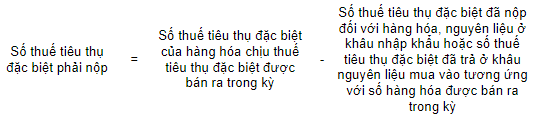

Việc khấu trừ tiền thuế tiêu thụ đặc biệt được thực hiện khi kê khai thuế tiêu thụ đặc biệt và số thuế tiêu thụ đặc biệt phải nộp được xác định theo công thức sau:

Lưu ý: Trường hợp chưa xác định được chính xác số thuế tiêu thụ đặc biệt đã nộp (hoặc đã trả) cho số nguyên vật liệu tương ứng với số sản phẩm tiêu thụ trong kỳ thì có thể căn cứ vào số liệu của kỳ trước để tính số thuế tiêu thụ đặc biệt được khấu trừ và sẽ xác định theo số thực tế vào cuối quý, cuối năm.

Trong mọi trường hợp, số thuế tiêu thụ đặc biệt được phép khấu trừ tối đa không vượt quá số thuế tiêu thụ đặc biệt tính cho phần nguyên liệu theo tiêu chuẩn định mức kinh tế kỹ thuật của sản phẩm.

Các trường hợp được hoàn lại thuế tiêu thụ đặc biệt?

Căn cứ tại khoản 4 Điều 7 Thông tư 195/2015/TT-BTC như sau:

Hoàn thuế

...

4. Hoàn thuế TTĐB trong các trường hợp:

a) Hoàn thuế theo quyết định của cơ quan có thẩm quyền theo quy định của pháp luật.

b) Hoàn thuế theo điều ước quốc tế mà Cộng hoà xã hội chủ nghĩa Việt Nam là thành viên.

c) Hoàn thuế trong trường hợp có số tiền thuế TTĐB đã nộp lớn hơn số tiền thuế TTĐB phải nộp theo quy định.

Thủ tục, hồ sơ, trình tự, thẩm quyền giải quyết hoàn thuế TTĐB theo quy định tại khoản 3, khoản 4 Điều này được thực hiện theo quy định của Luật quản lý thuế và các văn bản hướng dẫn thi hành.

Như vậy, theo quy định thuế tiêu thụ đặc biệt có thể được hoàn lại trong các trường hợp sau đây:

- Hoàn thuế theo quyết định của cơ quan có thẩm quyền theo quy định của pháp luật.

- Hoàn thuế theo điều ước quốc tế mà Cộng hoà xã hội chủ nghĩa Việt Nam là thành viên.

- Hoàn thuế trong trường hợp có số tiền thuế tiêu thụ đặc biệt đã nộp lớn hơn số tiền thuế tiêu thụ đặc biệt phải nộp theo quy định.