Đây là nội dung đáng chú ý tại Công văn 897/TCT-QLN về việc gia hạn nộp thuế, miễn tiền chậm nộp do ảnh hưởng bởi dịch bệnh Covid-19 được Tổng cục Thuế ban hành ngày 03/3/2020.

- Doanh nghiệp được gia hạn nộp thuế do ảnh hưởng bởi Covid-19

- Hướng dẫn gia hạn nộp thuế do ảnh hưởng bởi dịch bệnh Covid-19

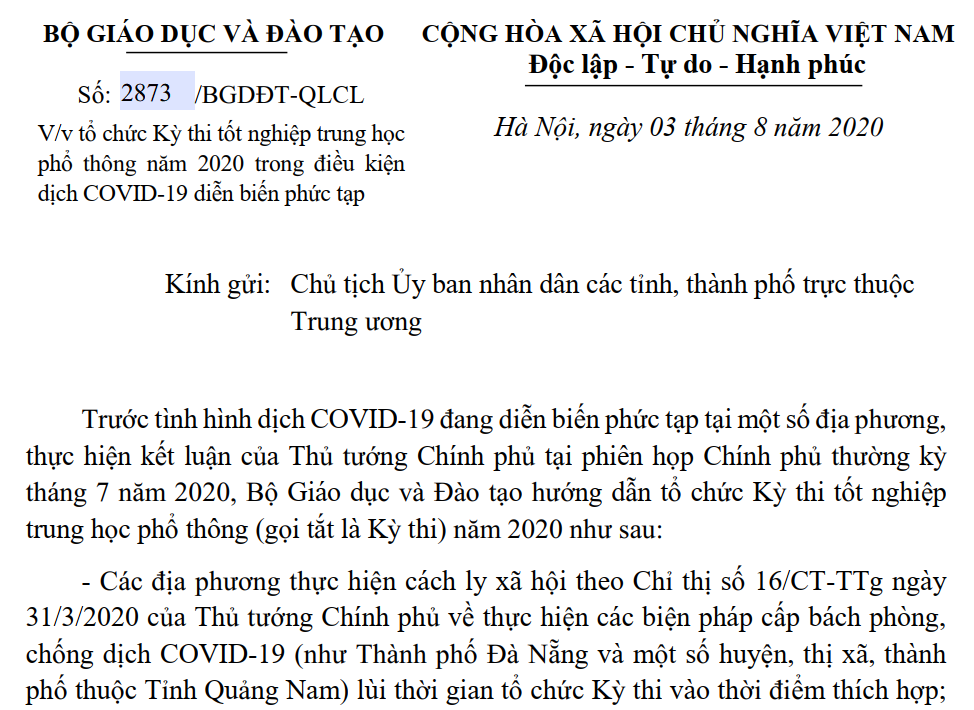

Ảnh minh họa

Theo đó, để kịp thời tháo gỡ khó khăn cho người nộp thuế bị thiệt hại bởi dịch bệnh Covid-19 gây ra, góp phần giúp cho người nộp thuế ổn định sản xuất kinh doanh, vượt qua khó khăn; Tổng cục Thuế đề nghị đồng chí Cục trưởng Cục Thuế các tỉnh, thành phố trực thuộc Trung ương chỉ đạo triển khai việc thực hiện miễn tiền chậm nộp thuế cho người nộp thuế như sau:

1. Về trường hợp được miễn tiền chậm nộp thuế

Khoản 1 Điều 35 Thông tư 156/2013/TT-BTC quy định về trường hợp được miễn tiền chậm nộp thuế như sau:

1. Người nộp thuế phải nộp tiền chậm nộp theo quy định tại Điều 34 của Thông tư này có quyền đề nghị miễn tiền chậm nộp trong trường hợp gặp thiên tai, hỏa hoạn, tai nạn bất ngờ, dịch bệnh, bệnh hiểm nghèo hoặc trường hợp bất khả kháng khác.

Trong đó, tai nạn bất ngờ là việc không may xảy ra đột ngột ngoài ý muốn của người nộp thuế, do tác nhân bên ngoài gây ra làm ảnh hưởng trực tiếp đến hoạt động sản xuất, kinh doanh của người nộp thuế, không phải do nguyên nhân từ hành vi vi phạm pháp luật. Những trường hợp được coi là tai nạn bất ngờ bao gồm: tai nạn giao thông; tai nạn lao động; mắc bệnh hiểm nghèo; bị dịch bệnh truyền nhiễm vào thời gian và tại những vùng mà cơ quan có thẩm quyền đã công bố có dịch bệnh truyền nhiễm; các trường hợp bất khả kháng khác.

2. Về hồ sơ đề nghị miễn tiền chậm nộp

Khoản 3 Điều 35 Thông tư 156/2013/TT-BTC quy định hồ sơ đề nghị miễn tiền chậm nộp gồm có:

- Văn bản đề nghị miễn tiền chậm nộp của người nộp thuế, trong đó có các nội dung chủ yếu sau: tên, mã sô thuế, địa chỉ của người nộp thuế; căn cứ đề nghị xử lý miễn tiền chậm nộp; số tiền chậm nộp đề nghị miễn;

- Tùy từng trường hợp, hồ sơ đề nghị miễn tiền chậm nộp phải bổ sung các tài liệu kèm theo, trong đó, đối với trường hợp do thiên tai, hỏa hoạn, tai nạn bất ngờ, dịch bệnh, phải có:

+ Biên bản xác định mức độ, giá trị thiệt hại về tài sản của cơ quan có thẩm quyền như Hội đồng định giá do Sở Tài chính thành lập, hoặc các công ty định giá chuyên nghiệp cung cấp dịch vụ định giá theo hợp đồng, hoặc Trung tâm định giá của Sở Tài chính;

+ Văn bản xác nhận về việc người nộp thuế có thiệt hại tại nơi xảy ra thiên tai, hỏa hoạn, tai nạn bất ngờ và thời điểm xảy ra thiên tai, hỏa hoạn, tai nạn bất ngờ, dịch bệnh của một trong các cơ quan, tổ chức sau: công an cấp xã, phường hoặc UBND cấp xã, phường, Ban quản lý Khu công nghiệp, Khu chế xuất, Khu kinh tế nơi xảy ra thiên tai, hỏa hoạn, tai nạn bất ngờ hoặc tổ chức cứu hộ, cứu nạn;

+ Hồ sơ bồi thường thiệt hại được cơ quan bảo hiểm chấp nhận bồi thường (nếu có);

+ Hồ sơ quy định trách nhiệm của tổ chức, cá nhân phải bồi thường (nếu có).

3. Về thẩm quyền miễn tiền chậm nộp

Theo Khoản 4 Điều 35 Thông tư 156/2013/TT-BTC, thẩm quyền miễn tiền chậm nộp được quy định như sau:

4. Thủ trưởng cơ quan thuế đã ban hành thông báo tiền chậm nộp có quyền ban hành quyết định miễn tiền chậm nộp theo mẫu số 01/MTCN (ban hành kèm theo Thông tư này) đối với thông báo mà mình đã ban hành.

Xem thêm Hướng dẫn gia hạn nộp thuế do ảnh hưởng bởi dịch bệnh Covid-19 TẠI ĐÂY.

Nguyễn Trinh

Mục lục bài viết

Mục lục bài viết