Thức ăn thủy sản có phải đối tượng chịu thuế giá trị gia tăng không?

Thức ăn thủy sản có phải đối tượng chịu thuế giá trị gia tăng không?

Căn cứ Điều 5 Luật Thuế giá trị gia tăng 2024 quy định đối tượng không chịu thuế:

Điều 5. Đối tượng không chịu thuế

1. Sản phẩm cây trồng, rừng trồng, chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu.

2. Sản phẩm giống vật nuôi theo quy định của pháp luật về chăn nuôi, vật liệu nhân giống cây trồng theo quy định của pháp luật về trồng trọt.

3. Thức ăn chăn nuôi theo quy định của pháp luật về chăn nuôi; thức ăn thủy sản theo quy định của pháp luật về thủy sản.

4. Sản phẩm muối được sản xuất từ nước biển, muối mỏ tự nhiên, muối tinh, muối i-ốt mà thành phần chính là Na-tri-clo-rua (NaCl).

5. Nhà ở thuộc tài sản công do Nhà nước bán cho người đang thuê.

6. Tưới, tiêu nước; cày, bừa đất; nạo vét kênh, mương nội đồng phục vụ sản xuất nông nghiệp; dịch vụ thu hoạch sản phẩm nông nghiệp.

[...]

Theo quy định trên, thức ăn thủy sản theo quy định của pháp luật về thủy sản thuộc đối tượng không chịu thuế giá trị gia tăng.

Thức ăn thủy sản có phải đối tượng chịu thuế giá trị gia tăng không? (Hình từ Internet)

Đối tượng nào chịu thuế suất thuế giá trị gia tăng 0%?

Căn cứ Điều 9 Luật Thuế giá trị gia tăng 2024 quy định thuế suất:

Điều 9. Thuế suất

1. Mức thuế suất 0% áp dụng đối với hàng hóa, dịch vụ sau đây:

a) Hàng hóa xuất khẩu bao gồm: hàng hóa từ Việt Nam bán cho tổ chức, cá nhân ở nước ngoài và được tiêu dùng ở ngoài Việt Nam; hàng hóa từ nội địa Việt Nam bán cho tổ chức trong khu phi thuế quan và được tiêu dùng trong khu phi thuế quan phục vụ trực tiếp cho hoạt động sản xuất xuất khẩu; hàng hóa đã bán tại khu vực cách ly cho cá nhân (người nước ngoài hoặc người Việt Nam) đã làm thủ tục xuất cảnh; hàng hóa đã bán tại cửa hàng miễn thuế;

b) Dịch vụ xuất khẩu bao gồm: dịch vụ cung cấp trực tiếp cho tổ chức, cá nhân ở nước ngoài và được tiêu dùng ở ngoài Việt Nam; dịch vụ cung cấp trực tiếp cho tổ chức ở trong khu phi thuế quan và được tiêu dùng trong khu phi thuế quan phục vụ trực tiếp cho hoạt động sản xuất xuất khẩu;

[...]

Theo đó, mức thuế suất thuế giá trị gia tăng 0% áp dụng đối với hàng hóa, dịch vụ sau đây:

- Hàng hóa xuất khẩu bao gồm:

+ Hàng hóa từ Việt Nam bán cho tổ chức, cá nhân ở nước ngoài và được tiêu dùng ở ngoài Việt Nam

+ Hàng hóa từ nội địa Việt Nam bán cho tổ chức trong khu phi thuế quan và được tiêu dùng trong khu phi thuế quan phục vụ trực tiếp cho hoạt động sản xuất xuất khẩu

+ Hàng hóa đã bán tại khu vực cách ly cho cá nhân (người nước ngoài hoặc người Việt Nam) đã làm thủ tục xuất cảnh; hàng hóa đã bán tại cửa hàng miễn thuế

- Dịch vụ xuất khẩu bao gồm:

+ Dịch vụ cung cấp trực tiếp cho tổ chức, cá nhân ở nước ngoài và được tiêu dùng ở ngoài Việt Nam

+ Dịch vụ cung cấp trực tiếp cho tổ chức ở trong khu phi thuế quan và được tiêu dùng trong khu phi thuế quan phục vụ trực tiếp cho hoạt động sản xuất xuất khẩu

- Hàng hóa, dịch vụ xuất khẩu khác bao gồm:

+ Vận tải quốc tế; dịch vụ cho thuê phương tiện vận tải được sử dụng ngoài phạm vi lãnh thổ Việt Nam; dịch vụ của ngành hàng không, hàng hải cung cấp trực tiếp hoặc thông qua đại lý cho vận tải quốc tế;

+ Hoạt động xây dựng, lắp đặt công trình ở nước ngoài hoặc ở trong khu phi thuế quan; sản phẩm nội dung thông tin số cung cấp cho bên nước ngoài và có hồ sơ, tài liệu chứng minh tiêu dùng ở ngoài Việt Nam theo quy định của Chính phủ;

+ Phụ tùng, vật tư thay thế để sửa chữa, bảo dưỡng phương tiện, máy móc, thiết bị cho bên nước ngoài và tiêu dùng ở ngoài Việt Nam;

+ Hàng hóa gia công chuyển tiếp để xuất khẩu theo quy định của pháp luật; hàng hóa, dịch vụ thuộc đối tượng không chịu thuế giá trị gia tăng khi xuất khẩu

Lưu ý: Trừ các trường hợp không áp dụng mức thuế suất 0% sau:

+ Chuyển giao công nghệ, chuyển nhượng quyền sở hữu trí tuệ ra nước ngoài

+ Dịch vụ tái bảo hiểm ra nước ngoài

+ Dịch vụ cấp tín dụng

+ Chuyển nhượng vốn

+ Sản phẩm phái sinh

+ Dịch vụ bưu chính, viễn thông

+ Sản phẩm xuất khẩu quy định tại khoản 23 Điều 5 Luật Thuế giá trị gia tăng 2024

+ Thuốc lá, rượu, bia nhập khẩu sau đó xuất khẩu

+ Xăng, dầu mua tại nội địa bán cho cơ sở kinh doanh trong khu phi thuế quan

+ Xe ô tô bán cho tổ chức, cá nhân trong khu phi thuế quan.

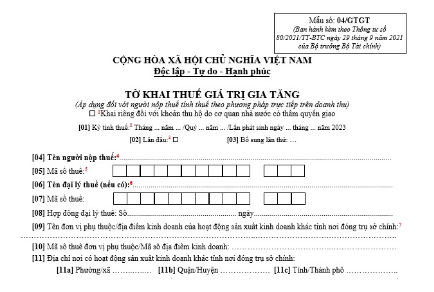

Mẫu 01/gtgt tờ khai thuế GTGT theo Thông tư 80?

Căn cứ Mẫu số 01/gtgt Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC quy định mẫu tờ khai thuế GTGT như sau:

Tải về Mẫu 01/gtgt tờ khai thuế GTGT theo Thông tư 80