Thời hạn quyết toán thuế thu nhập doanh nghiệp trong năm 2025 mà kế toán cần lưu ý là khi nào?

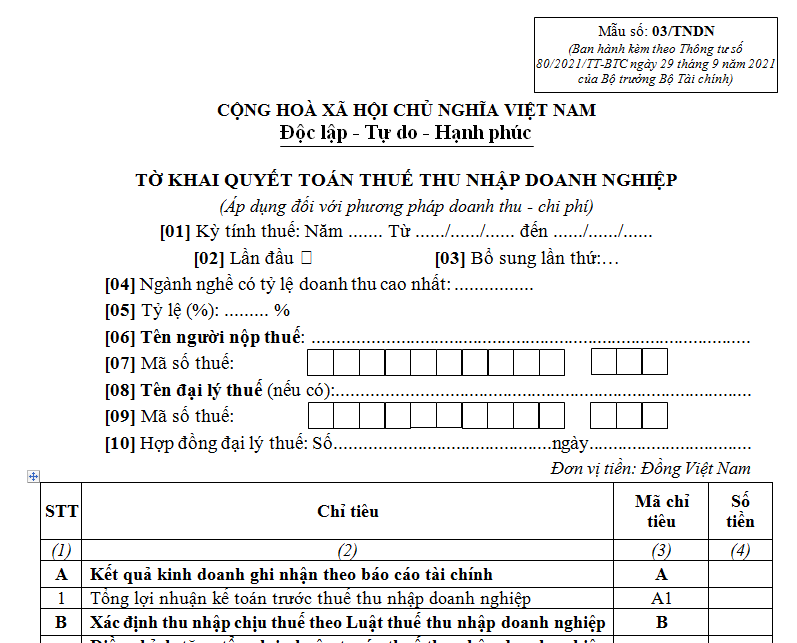

Mẫu 03/TNDN tờ khai quyết toán thuế thu nhập doanh nghiệp mới nhất 2024 có dạng ra sao?

Mẫu 03/TNDN tờ khai quyết toán thuế thu nhập doanh nghiệp (áp dụng đối với phương pháp doanh thu - chi phí) được sử dụng ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Mẫu 03/TNDN: TẢI VỀ

Thời hạn quyết toán thuế thu nhập doanh nghiệp trong năm 2025 mà kế toán cần lưu ý là khi nào? (Hình từ Internet)

Thời hạn quyết toán thuế thu nhập doanh nghiệp trong năm 2025 mà kế toán cần lưu ý là khi nào?

Căn cứ theo khoản 2 Điều 44 Luật Quản lý thuế 2019 quy định về thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

- Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

- Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

- Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

Như vậy, theo quy định trên thì thời hạn quyết toán thuế thu nhập doanh nghiệp trong năm 2025 đối với thu nhập của năm 2024 chậm nhất là 31/3/2025.

Các khoản chi nào được trừ khi xác định thu nhập chịu thuế TNDN?

Căn cứ theo Điều 6 Thông tư 78/2014/TT-BTC được sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC có quy định về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp như sau:

Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.

Trường hợp mua hàng hóa, dịch vụ từng lần có giá trị từ hai mươi triệu đồng trở lên ghi trên hóa đơn mà đến thời điểm ghi nhận chi phí, doanh nghiệp chưa thanh toán thì doanh nghiệp được tính vào chi phí được trừ khi xác định thu nhập chịu thuế. Trường hợp khi thanh toán doanh nghiệp không có chứng từ thanh toán không dùng tiền mặt thì doanh nghiệp phải kê khai, điều chỉnh giảm chi phí đối với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán không dùng tiền mặt vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt (kể cả trong trường hợp cơ quan thuế và các cơ quan chức năng đã có quyết định thanh tra, kiểm tra kỳ tính thuế có phát sinh khoản chi phí này).

...

2. Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

2.1. Khoản chi không đáp ứng đủ các điều kiện quy định tại Khoản 1 Điều này.

Trường hợp doanh nghiệp có chi phí liên quan đến phần giá trị tổn thất do thiên tai, dịch bệnh, hỏa hoạn và trường hợp bất khả kháng khác không được bồi thường thì khoản chi này được tính vào chi phí được trừ khi xác định thu nhập chịu thuế, cụ thể như sau:

Doanh nghiệp phải tự xác định rõ tổng giá trị tổn thất do thiên tai, dịch bệnh, hỏa hoạn và trường hợp bất khả kháng khác theo quy định của pháp luật.

Như vậy, các khoản chi phí được trừ khi xác định thu nhập chịu thuế TNDN bao gồm:

Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng những điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

- Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật;

- Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.

- Hướng dẫn cách kê khai hóa đơn thay thế khác kỳ mới nhất năm 2024?

- 3 loại phí ra sổ hồng chung cư là gì?

- Mẫu CTT50 là mẫu biên lai thu thuế đúng không?

- Hóa đơn giá trị gia tăng dùng cho doanh nghiệp đặc thù thu bằng ngoại tệ là mẫu nào theo Thông tư 78?

- Thuế chuyển nhượng bất động sản năm 2024 là gi?

- Hướng dẫn cách viết mẫu 01b-hsb bhxh phần danh sách đề nghị? Mức hưởng dưỡng sức sau thai sản có đóng thuế TNCN không?

- Dịch vụ ăn uống thuế suất bao nhiêu phần trăm?

- Giảm thuế GTGT 8% đến khi nào?

- Còn hơn 1 tháng nữa sẽ hết giảm thuế giá trị gia tăng xuống 8 phần trăm trong năm 2024 đúng không?

- Hướng dẫn cách viết mẫu 01/PLI báo cáo tình hình sử dụng lao động 6 tháng cuối năm 2024? Tiền phụ cấp độc hại của người lao động có chịu thuế TNCN không?