Mẫu Hợp đồng tặng cho căn hộ chung cư chi tiết nhất? Nhận tặng cho căn hộ chung cư có phải nộp thuế thu nhập cá nhân không?

Mẫu Hợp đồng tặng cho căn hộ chung cư chi tiết nhất ?

Theo Điều 457 Bộ luật Dân sự 2015 quy định hợp đồng tặng cho tài sản là là sự thỏa thuận giữa các bên, theo đó bên tặng cho giao tài sản của mình và chuyển quyền sở hữu cho bên được tặng cho mà không yêu cầu đền bù, bên được tặng cho đồng ý nhận.

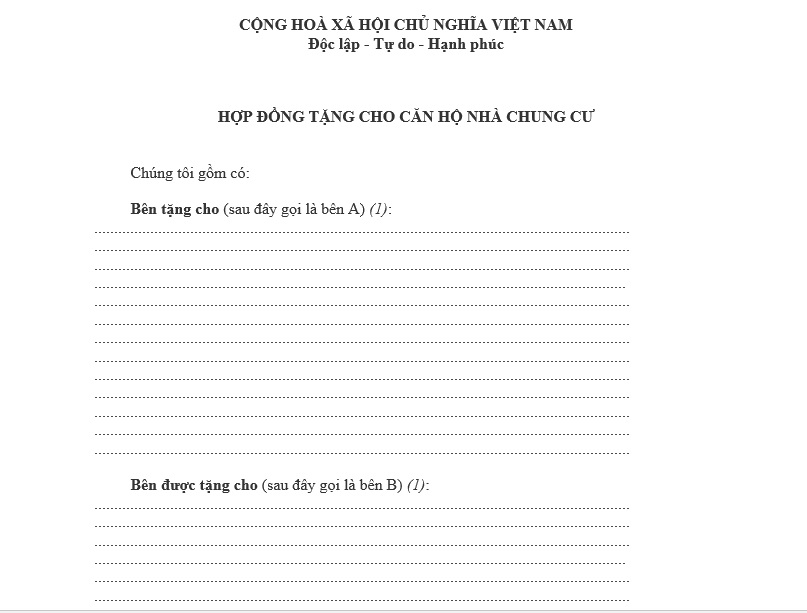

Hiện nay chưa có quy định cụ thể về mẫu hợp đồng tặng cho căn hộ chung cư, tuy nhiên có thể tham khảo mẫu hợp đồng tặng cho căn hộ nhà chung sau đây:

>>Tải về Mẫu Hợp đồng tặng cho căn hộ chung cư chi tiết nhất: TẠI ĐÂY

Lưu ý: Thông tin về Mẫu Hợp đồng tặng cho căn hộ chung cư chi tiết nhất chỉ mang tính chất tham khảo!

Mẫu Hợp đồng tặng cho căn hộ chung cư chi tiết nhất? Nhận tặng cho căn hộ chung cư có phải nộp thuế thu nhập cá nhân không? (Hình ảnh từ Internet)

Nhận tặng cho căn hộ chung cư có phải nộp thuế thu nhập cá nhân không?

Căn cứ theo Điều 3 Luật Thuế thu nhập cá nhân 2007 quy định về thu nhập chịu thuế như sau:

Thu nhập chịu thuế

...

7. Thu nhập từ bản quyền, bao gồm:

a) Thu nhập từ chuyển giao, chuyển quyền sử dụng các đối tượng của quyền sở hữu trí tuệ;

b) Thu nhập từ chuyển giao công nghệ.

8. Thu nhập từ nhượng quyền thương mại.

9. Thu nhập từ nhận thừa kế là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.

10. Thu nhập từ nhận quà tặng là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.

Chính phủ quy định chi tiết và hướng dẫn thi hành Điều này.

Đồng thời, căn cứ tại Điều 4 Luật Thuế thu nhập cá nhân 2007 (được bổ sung bởi khoản 3 Điều 2 Luật sửa đổi các Luật về thuế 2014) quy định như sau:

Thu nhập được miễn thuế

1. Thu nhập từ chuyển nhượng bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

2. Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất.

3. Thu nhập từ giá trị quyền sử dụng đất của cá nhân được Nhà nước giao đất.

4. Thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau.

5. Thu nhập của hộ gia đình, cá nhân trực tiếp sản xuất nông nghiệp, lâm nghiệp, làm muối, nuôi trồng, đánh bắt thuỷ sản chưa qua chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường.

...

Như vậy, thu nhập từ nhận quà tặng là bất động sản phải đăng ký sở hữu hoặc đăng ký sử dụng là thu nhập chịu thuế TNCN. Do đó, đối với trường hợp nhận tặng cho căn hộ chung cư thì cần phải nộp thuế thu nhập cá nhân.

Tuy nhiên, nếu thu nhập từ nhận thừa kế, quà tặng là bất động sản giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; cha vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh, chị, em ruột với nhau thì không cần nộp thuế thu nhập cá nhân.

Cách xác định thu nhập chịu thuế từ việc nhận tặng cho căn hộ chung cư như thế nào?

(1) Đối với cá nhân cư trú

Căn cứ tại Điều 18 Luật Thuế thu nhập cá nhân 2007 quy định về thu nhập chịu thuế từ thừa kế, quà tặng như sau:

Thu nhập chịu thuế từ thừa kế, quà tặng

1. Thu nhập chịu thuế từ thừa kế, quà tặng là phần giá trị tài sản thừa kế, quà tặng vượt trên 10 triệu đồng mà đối tượng nộp thuế nhận được theo từng lần phát sinh.

2. Thời điểm xác định thu nhập chịu thuế được quy định như sau:

a) Đối với thu nhập từ thừa kế là thời điểm đối tượng nộp thuế nhận được thừa kế;

b) Đối với thu nhập từ quà tặng là thời điểm tổ chức, cá nhân tặng cho đối tượng nộp thuế hoặc thời điểm đối tượng nộp thuế nhận được thu nhập.

Theo đó, khoản thu nhập chịu thuế sẽ là phần thu nhập vượt quá 10 triệu đồng.

Đồng thời, căn cứ theo điểm c khoản 2 Điều 23 Nghị định 65/2013/NĐ-CP quy định về việc xác định thu nhập tính thuế đối với nhận tặng cho là bất động sản được như sau:

- Phần trị giá đất được xác định căn cứ theo Bảng giá đất do Ủy ban nhân dân cấp tỉnh quy định tại thời điểm nhận thừa kế, nhận quà tặng;

- Phần trị giá nhà, kết cấu hạ tầng và công trình kiến trúc gắn liền với đất được xác định theo giá tính lệ phí trước bạ nhà do Ủy ban nhân dân cấp tỉnh quy định. Trường hợp Ủy ban nhân dân cấp tỉnh không có quy định giá tính lệ phí trước bạ nhà thì căn cứ vào quy định của Bộ Xây dựng về phân loại nhà, về tiêu chuẩn, về định mức xây dựng cơ bản; giá trị còn lại thực tế của công trình trên đất.

(2) Đối với cá nhân không cư trú

Căn cứ tại Điều 31 Luật Thuế thu nhập cá nhân 2007 quy định về thu nhập chịu thuế từ thừa kế, quà tặng đối với cá nhân không cư trú như sau:

- Thuế đối với thu nhập từ trúng thưởng, thừa kế, quà tặng của cá nhân không cư trú được xác định bằng thu nhập chịu thuế quy định tại khoản 2 Điều này nhân với thuế suất 10%.

- Thu nhập từ nhận thừa kế, quà tặng là phần giá trị tài sản thừa kế, quà tặng vượt trên 10 triệu đồng theo từng lần phát sinh thu nhập mà cá nhân không cư trú nhận được tại Việt Nam.