Mẫu 01-1/TB-TĐT có phải là mẫu thông báo tiếp nhận chứng từ điện tử trong hoạt động giao dịch thuế điện tử?

Chứng từ điện tử trong giao dịch thuế điện tử có giá trị pháp lý khi nào?

Căn cứ theo Điều 5 Nghị định 165/2018/NĐ-CP cụ thể chứng từ điện tử trong giao dịch thuế điện tử có giá trị pháp lý là bản gốc khi được thực hiện một trong các biện pháp sau:

[1] Chứng từ điện tử được ký số bởi cơ quan, tổ chức hoặc cá nhân khỏi tạo chứng từ điện tử và cơ quan, tổ chức hoặc cá nhân có trách nhiệm liên quan theo quy định của pháp luật chuyên ngành.

[2] Hệ thống thông tin có biện pháp bảo đảm toàn vẹn chứng từ điện tử trong quá trình truyền gửi, nhận, lưu trữ trên hệ thống; ghi nhận cơ quan, tổ chức hoặc cá nhân đã khởi tạo chứng từ điện tử và cơ quan, tổ chức hoặc cá nhân có trách nhiệm liên quan đã tham gia xử lý chứng từ điện tử và áp dụng một trong các biện pháp sau để xác thực cơ quan, tổ chức hoặc cá nhân khởi tạo chứng từ điện tử và cơ quan, tổ chức hoặc cá nhân có trách nhiệm liên quan tham gia xử lý chứng từ điện tử: xác thực bằng chứng thư số, xác thực bằng sinh trắc học, xác thực từ hai yếu tố trở lên trong đó có yếu tố là mã xác thực dùng một lần hoặc mã xác thực ngẫu nhiên.

[3] Biện pháp khác mà các bên tham gia giao dịch thống nhất lựa chọn, bảo đảm tính toàn vẹn của dữ liệu, tính xác thực, tính chống chối bỏ, phù hợp với quy định của Luật giao dịch điện tử.

Ngoài, 3 biện pháp trên thì chứng từ điện tử phải đáp ứng đầy đủ các yêu cầu về quản lý nhà nước, phù hợp với quy định của pháp luật chuyên ngành.

Hình thức thể hiện, việc khởi tạo, gửi, nhận chứng từ điện tử và giá trị pháp lý của chứng từ điện tử được thực hiện theo Luật giao dịch điện tử.

Như vậy, đối chiếu quy định trên thì chứng từ điện tử trong giao dịch thuế điện tử có giá trị pháp lý là bản gốc khi thực hiện 1 trong 3 biện pháp trên.

Đồng thời phải đảm bảo được đầy đủ các yêu cầu về quản lý nhà nước, phù hợp với quy định pháp luật chuyên ngành và đảm bảo được về hình thức thể hiện đúng quy định.

Mẫu 01-1/TB-TĐT có phải là mẫu thông báo tiếp nhận chứng từ điện tử trong hoạt động giao dịch thuế điện tử? (Hình từ Internet)

Chứng từ điện tử trong giao dịch thuế sẽ ký điện tử thực hiện như thế nào?

Căn cứ theo khoản 5 Điều 7 Thông tư 19/2021/TT-BTC, thì chứng từ điện tử trong giao dịch thuế sẽ ký điện tử thực hiện như sau:

- Đối với các chứng từ điện tử là thông báo do Cổng thông tin điện tử của Tổng cục Thuế tự động tạo, gửi cho người nộp thuế hoặc do hệ thống quản lý thuế của Tổng cục Thuế tự động tạo, gửi cho người nộp thuế qua Cổng thông tin điện tử của Tổng cục Thuế theo quy định tại Điều 5 Thông tư 19/2021/TT-BTC sử dụng chữ ký số nhân danh của Tổng cục Thuế do tổ chức cung cấp dịch vụ chứng thực chữ ký số theo quy định của Bộ Thông tin và Truyền thông cấp.

- Đối với các chứng từ điện tử do công chức thuế tạo trên hệ thống quản lý thuế của Tổng cục Thuế theo quy trình nghiệp vụ quản lý thuế để gửi cho người nộp thuế qua Cổng thông tin điện tử của Tổng cục Thuế theo quy định tại Điều 5 Thông tư 19/2021/TT-BTC phải sử dụng đồng thời chữ ký số nhân danh của cơ quan thuế do tổ chức cung cấp dịch vụ chứng thực chữ ký số theo quy định của Bộ Thông tin và Truyền thông cấp và các chữ ký số của công chức thuế do Ban cơ yếu Chính phủ cấp theo đúng chức năng nhiệm vụ được phân công và theo đúng thẩm quyền quy định của Luật Quản lý thuế và các văn bản hướng dẫn.

- Tổng cục Thuế xây dựng hệ thống ký điện tử để quản lý chữ ký số đã cấp cho công chức thuế; quản lý quy trình ký điện tử theo đúng quy định, đảm bảo an toàn, bảo mật, đúng quy định.

- Đồng thời việc tổ chức cung cấp dịch vụ T-VAN, ngân hàng, tổ chức cung ứng dịch vụ trung gian thanh toán và các cơ quan nhà nước khác khi thực hiện giao dịch thuế điện tử theo quy định tại Thông tư này phải sử dụng chữ ký số được ký bằng chứng thư số do tổ chức cung cấp dịch vụ chứng thực chữ ký số công cộng cấp, hoặc cơ quan nhà nước có thẩm quyền cấp, hoặc cơ quan nhà nước có thẩm quyền công nhận.

- Việc sử dụng chữ ký số và mã xác thực giao dịch điện tử trên đây được gọi chung là ký điện tử.

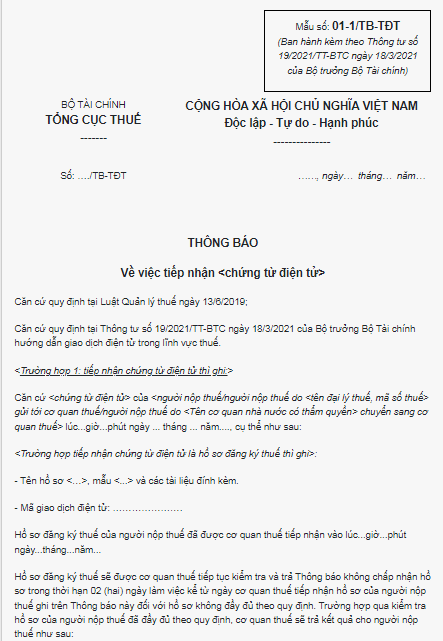

Mẫu thông báo tiếp nhận chứng từ điện tử trong hoạt động giao dịch thuế điện tử là mẫu nào?

Căn cứ theo danh mục biểu mẫu Ban hành kèm theo Thông tư 19/2021/TT-BTC, thì Mẫu thông báo tiếp nhận chứng từ điện tử trong hoạt động giao dịch thuế điện tử là mẫu 01-1/TB-TĐT cụ thể như sau:

>>> Tải về Mẫu thông báo tiếp nhận chứng từ điện tử trong hoạt động giao dịch thuế điện tử mới nhất.