Mã LH H11 được sử dụng cho những loại hàng hóa nhập khẩu nào?

- Mã LH H11 được sử dụng cho những loại hàng hóa nhập khẩu nào?

- Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài gửi cho tổ chức, cá nhân ở Việt Nam có tính thuế xuất khẩu, thuế nhập khẩu không?

- Thời điểm tính thuế xuất khẩu, thuế nhập khẩu là khi nào?

- Thời hạn nộp thuế xuất khẩu, thuế nhập khẩu được quy định như thế nào?

Mã LH H11 được sử dụng cho những loại hàng hóa nhập khẩu nào?

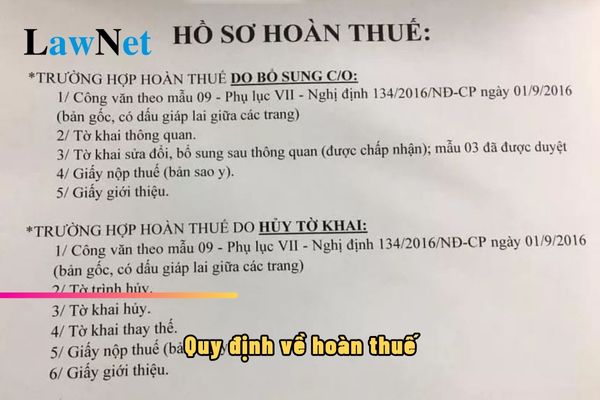

Theo mục II (Mã loại hình nhập khẩu) của Bảng mã loại hình và hướng dẫn sử dụng ban hành kèm theo Quyết định số 1357/QĐ-TCHQ có quy định cụ thể về Mã LH 11 như sau:

Mã LH | Khai kết hợp | Tên | Hướng dẫn sử dụng |

H11 | Hàng nhập khẩu khác | Sử dụng trong trường hợp: a) Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài gửi cho tổ chức, cá nhân ở Việt Nam; b) Hàng hóa của cơ quan đại diện ngoại giao, tổ chức quốc tế tại Việt Nam và những người làm việc tại các cơ quan, tổ chức này (trừ ô tô, xe máy sử dụng mã G14); c) Hàng hóa là tài sản di chuyển của tổ chức, cá nhân; d) Hàng hóa viện trợ nhân đạo, viện trợ không hoàn lại; đ) Hàng mẫu; e) Hành lý cá nhân của người nhập cảnh gửi theo vận đơn g) Hàng hóa mang theo người nhập cảnh vượt tiêu chuẩn miễn thuế; h) Hàng hóa nhập khẩu của thương nhân nước ngoài được phép kinh doanh tại chợ biên giới; i) Các hàng hóa khác chưa được định danh ở trên. |

Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài gửi cho tổ chức, cá nhân ở Việt Nam có tính thuế xuất khẩu, thuế nhập khẩu không?

Căn cứ theo Điều 8 Nghị định 134/2016/NĐ-CP được sửa đổi bởi khoản 3 Điều 1 Nghị định 18/2021/NĐ-CP có quy định như sau:

Miễn thuế đối với quà biếu, quà tặng

...

2. Định mức miễn thuế:

a) Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài cho tổ chức, cá nhân Việt Nam; quà biếu, quà tặng của tổ chức, cá nhân Việt Nam cho tổ chức, cá nhân nước ngoài có trị giá hải quan không vượt quá 2.000.000 đồng hoặc có trị giá hải quan trên 2.000.000 đồng nhưng tổng số tiền thuế phải nộp dưới 200.000 đồng được miễn thuế không quá 04 lần/năm.

b) Đối với quà biếu, quà tặng của tổ chức, cá nhân nước ngoài cho cơ quan, tổ chức Việt Nam được ngân sách nhà nước bảo đảm kinh phí hoạt động theo pháp luật về ngân sách và được cơ quan có thẩm quyền cho phép tiếp nhận hoặc quà biếu, quà tặng vì mục đích nhân đạo, từ thiện là toàn bộ trị giá của quà biếu, quà tặng và không quá 04 lần/năm.

c) Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài cho cá nhân Việt Nam là thuốc, thiết bị y tế cho người bị bệnh thuộc Danh mục bệnh hiểm nghèo quy định tại Phụ lục IV Nghị định này có trị giá hải quan không vượt quá 10.000.000 đồng được miễn thuế không quá 4 lần/năm.

...

Như vậy, theo quy định trên thì quà tặng của tổ chức, cá nhân Việt Nam cho tổ chức, cá nhân nước ngoài được miễn thuế xuất khẩu, thuế nhập khẩu không quá 04 lần/năm với điều kiện quà tặng đó có trị giá hải quan không vượt quá 2.000.000 đồng hoặc quà tặng đó có trị giá hải quan trên 2.000.000 đồng nhưng tổng số tiền thuế phải nộp dưới 200.000 đồng.

Thời điểm tính thuế xuất khẩu, thuế nhập khẩu là khi nào?

Theo khoản 2 Điều 8 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 có quy định cụ thể như sau:

- Thời điểm tính thuế xuất khẩu, thuế nhập khẩu là thời điểm đăng ký tờ khai hải quan.

- Đối với hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng không chịu thuế, miễn thuế xuất khẩu, thuế nhập khẩu hoặc áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan nhưng được thay đổi về đối tượng không chịu thuế, miễn thuế, áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan theo quy định của pháp luật thì thời điểm tính thuế là thời điểm đăng ký tờ khai hải quan mới.

- Thời điểm đăng ký tờ khai hải quan thực hiện theo quy định của pháp luật về hải quan.

Mã LH H11 được sử dụng cho những loại hàng hóa nhập khẩu nào? (Hình từ Internet)

Thời hạn nộp thuế xuất khẩu, thuế nhập khẩu được quy định như thế nào?

Theo Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 có quy định cụ thể như sau:

- Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều này.

- Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

- Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

- Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp. Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật quản lý thuế.

- Cục trưởng Cục Thuế có quyền ấn định thuế không? Người nộp thuế bị ấn định thuế trong những trường hợp nào?

- Hướng dẫn quy trình kê khai lệ phí trước bạ điện tử cho xe máy như thế nào?

- Doanh nghiệp tư nhân được cấp mã số thuế 10 số hay 13 số?

- Tờ khai đăng ký thuế lần đầu dùng cho cơ quan đại diện của tổ chức quốc tế tại Việt Nam là mẫu nào?

- Hướng dẫn đăng ký giao dịch với cơ quan thuế bằng phương thức điện tử (Cấp Tổng cục Thuế)?

- Thu nhập được chia từ hoạt động góp vốn sau khi đã nộp thuế thu nhập doanh nghiệp có chịu thuế TNDN không?

- Hạ tầng kỹ thuật công nghệ thông tin hóa đơn điện tử, chứng từ điện tử gồm những gì?

- Cấu trúc mã số thuế công ty được quy định như thế nào? 03 cách tra cứu mã số thuế công ty đơn giản?

- Khai thác quặng sắt thì khai phí bảo vệ môi trường ở đâu?

- Khai phí bảo vệ môi trường ở đâu đối với tổ chức thu mua gom khoáng sản từ người khai thác nhỏ lẻ?